|

Рефератыбизнес бытовое обслуживан жизнедеятельности |

Учебное пособие: Суть і основи організації фінансів підприємстваУчебное пособие: Суть і основи організації фінансів підприємстваСУТЬ І ОСНОВИ ОРГАНІЗАЦІЇ ФІНАНСІВ ПІДПРИЄМСТВ1) Суть і функції фінансів підприємств. 2) Фінансові ресурси підприємств. 3) Фінансова діяльність та зміст фінансової роботи. 4) Зміст та завдання управління фінансами підприємств. СУТЬ І ФУНКЦІЇ ФІНАНСІВ ПІДПРИЄМСТВ

Фінанси підприємств - це система економічних відносин, які виникають у процесі формування, розподілу і використання фондів грошових ресурсів підприємства. Фінанси підприємств обслуговують формування і кругообіг коштів у процесі підготовки виробництва, виготовлення і реалізації продукції, при утворенні і розподілі доходів і коштів матеріального заохочення й інших коштів. Основне призначення фінансової системи підприємств – створення фінансових ресурсів, необхідних для поточної виробничої діяльності та подальшого виробничого і соціального розвитку. Функції фінансів підприємств: - формування фінансових ресурсів у процесі виробничо-господарської діяльності; - розподіл та використання фінансових ресурсів для забезпечення операційної, фінансової та інвестиційної діяльності, для виконання своїх фінансових зобов'язань перед бюджетом, банками, суб'єктами господарювання; - контроль за формуванням та використанням фінансових ресурсів у процесі відтворення. До фінансів належать такі групи грошових відносин: - пов'язані з формуванням статутного фонду суб'єктів господарювання; - пов'язані з формуванням та розподілом грошових доходів: виручки, валового та чистого доходу, прибутку, грошових фондів підприємств; - ті, що виникають у підприємств з державою з приводу податкових та інших платежів у бюджет та цільові фонди, бюджетного фінансування, одержання субсидій; - які виникають між суб'єктами господарювання у зв'язку з інвестуванням у цінні папери та одержанням з ними доходів, здійсненням пайових внесків та участю в розподілі прибутку від спільної діяльності, одержанням і сплатою штрафних санкцій; - які формуються в підприємств з банками, страховими компаніями у зв'язку з одержанням та погашенням кредитів, сплатою відсотків за кредит та інші види послуг, одержанням відсотків за розміщення та зберігання коштів, а також у зв'язку зі страховими платежами та відшкодуванням й за різними видами страхування; - ті, що формуються в підприємств у зв'язку з внутрішньогосподарським розподілом доходів. Об'єктом фінансів підприємств є економічні відносини, пов'язані з рухом коштів, формуванням та використанням грошових фондів. Суб'єктами фінансових відносин є підприємства, його робітники, власники та акціонери, інвестори, держава, фінансово-кредитні установи (банківські установи, страхові компанії, позабюджетні фонди, інвестиційні фонди тощо), інші підприємства. Фінансові відносини підприємства: 1. зовнішні: - між підприємством і державою щодо платежів до бюджету та позабюджетних фондів й асигнувань з бюджету; - між підприємством та його акціонерами щодо використання отриманого прибутку, нарахування та виплати дивідендів, напрямів вкладення капіталу тощо; - між підприємством і його постачальниками та покупцями щодо виконання господарських договорів та зобов’язань, реалізації продукції, отримання виручки, здійснення платіжних розрахунків тощо; - між підприємством та фінансово-кредитними установами з приводу обслуговування своїх платежів, отримання і повернення кредитів тощо. 2. внутрішні: - між підприємством і його засновниками (власниками) - з приводу формування Статутного капіталу, його використання, отримання частини прибутку на вкладений капітал тощо; - між підприємством і його структурними підрозділами - з приводу розподілу фінансових ресурсів на фінансування формування необоротних і оборотних активів; - усередині самого підприємства - з приводу розподілу прибутку, що залишається в його розпорядженні, напрямків його використання; - між підприємством і його працівниками - з приводу формування фонду оплати праці, матеріального заохочення та стимулювання, використання частини фінансових ресурсів на виплату матеріальної допомоги, фінансування соціально-культурних заходів тощо. В умовах ринку з'явились принципово нова група фінансових відносин: - відносини, що пов'язані з банкрутством підприємства та призупиненням його поточних платежів; - відносини, що виникають при злитті та поглинанні, а також розподілі самого підприємства. Умови ефективного функціонування фінансів підприємств: - різноманітність форм власності; - свобода підприємництва та самостійність у прийнятті рішень; - вільне ринкове ціноутворення та конкуренція; - самофінансування підприємництва; - правове забезпечення правил економічної поведінки всіх суб'єктів підприємницької діяльності; - обмеження і регламентація державного втручання в діяльність підприємств. ФІНАНСОВІ РЕСУРСИ ПІДПРИЄМСТВ Матеріальним носієм фінансових відносин виступають фінансові ресурси. Фінансові ресурси підприємства – це грошові нагромадження та доходи, які є в розпорядженні підприємства, створюються у процесі розподілу і перерозподілу виручки та прибутку і зосереджують ся у відповідних фондах для забезпечення безперервності розширеного відтворення й задоволення інших суспільних потреб. Фінансові ресурси підприємства складаються з грошових фондів та частини грошових коштів, яка використовується в нефондовій формі. Грошові фонди - це відокремлена частина грошових коштів, які мають цільове спрямування. До грошових фондів належать: - статутний фонд (капітал) – основне початкове джерело власних коштів, використовується підприємством для інвестування коштів в оборотні та основні засоби; - резервний (страховий) фонд – використовується для покриття збитків, подолання тимчасових фінансових ускладнень; - фонд оплати праці - для виплати основної та додаткової заробітної плати працівникам, матеріального заохочення працівників; - інвестиційний фонд (фонд розвитку виробництва) – включає амортизаційні відрахування і кошти на розвиток виробництва та ін.. Кошти підприємства використовують не тільки у фондовій формі. Так, використання підприємством коштів для виконання фінансових зобов'язань перед бюджетом та позабюджетними фондами, банками, страховими організаціями здійснюється в нефондовій формі. У нефондовій формі підприємства також одержують дотації та субсидії, спонсорські внески. Класифікація фінансових ресурсів підприємства 1. За джерелами формування фінансові ресурси підприємств поділяються: - власні кошти - статутний фонд, амортизаційні відрахування, валовий дохід та прибуток - залучені кошти: позичковий капітал – передані підприємству у тимчасове користування кредити банків, кошти інших підприємств; бюджетні асигнування – гроші які виділяються з бюджету за цільовим призначенням 2. За участю у кругообігу фінансові ресурси поділяються: - початкові: статутний фонд - прирощені: прибуток 3. За використанням - матеріалізовані: основні засоби - в обігу: обігові кошти Фінансові ресурси підприємств формуються: 1) під час заснування підприємств (внески засновників) 2) за рахунок власних та прирівнених до них коштів: - надходження (амортизаційні відрахування, цільові надходження, стійкі пасиви, цільові внески трудового колективу тощо) - доходи (валовий і чистий дохід, прибуток від основної діяльності, від іншої операційної діяльності, від фінансових операцій, від іншої звичайної діяльності і надзвичайних подій) 3) мобілізуються на фінансовому ринку (надходження коштів від емісії акцій, облігацій та інших видів цінних паперів; кредитні інвестиції) 4) надходять у порядку розподілу грошових надходжень (фінансові ресурси які надійшли від галузевих структур; страхові відшкодування; бюджетні субсидії тощо) Обсяг виробництва, його ефективність визначають розмір, склад та структуру фінансових ресурсів підприємства. Від величини фінансових ресурсів залежить зростання виробництва та соціально-економічний розвиток підприємства. Від ефективного їх використання залежить фінансовий стан підприємства: платоспроможність, ліквідність, фінансова стійкість. Пошук фінансових джерел розвитку підприємства, забезпечення найефективнішого інвестування фінансових ресурсів набувають важливого значення в роботі фінансових служб підприємства за умов ринкової економіки. У процесі формування фінансових ресурсів підприємств важливу роль відіграє визначення оптимальної структури їхніх джерел. Підвищення питомої ваги власних коштів позитивно впливає на фінансову діяльність підприємств. Висока питома вага залучених коштів ускладнює фінансову діяльність підприємства та потребує додаткових витрат на сплату відсотків за банківські кредити, дивідендів за акціями, доходів за облігаціями, зменшує ліквідність балансу підприємства, підвищує фінансовий ризик. Загальна сума фінансових ресурсів складається у кожного підприємства з таких елементів: статутний капітал; додатковий капітал (у тому числі капітальний дохід у вигляді фонду індексації основних засобів і нематеріальних активів); резервний капітал; централізовані кошти для фінансування капітальних вкладень; спеціальні фонди і цільове фінансування; фонд зносу необоротних матеріальних і нематеріальних активів; відстрочена податкова заборгованість; резерви наступних виплат і платежів; нерозподілений (тимчасово не використаний) прибуток у господарському обігу; довготермінові й короткотермінові кредити комерційних банків; позикові кошти від реалізації власних цінних паперів (облігацій та інших, крім акцій, бо виручка від їх продажу включається до статутних капіталів акціонерних товариств); кредиторська заборгованість усіх видів, включаючи заборгованість із бюджетних платежів, із відрахувань на соціальні заходи держави, на оплату праці, за виданими векселями, за одержаними авансами; інші кошти, які знаходять відображення в пасиві бухгалтерського сальдового балансу підприємства. ФІНАНСОВА ДІЯЛЬНІСТЬ ПІДПРИЄМСТВ. ФІНАНСОВА РОБОТА НА ПІДПРИЄМСТВІ

Фінансова діяльність - це система форм і методів, які використовуються для фінансового забезпечення функціонування підприємств та досягнення ними поставлених цілей, тобто це практична фінансова робота, що забезпечує життєдіяльність підприємства, поліпшення її результатів. Фінансову діяльність підприємства спрямовано на вирішення таких основних завдань: - фінансове забезпечення поточної виробничо-господарської діяльності; - пошук резервів збільшення доходів, прибутку, підвищення рентабельності та платоспроможності; - виконання фінансових зобов'язань перед суб'єктами господарювання, бюджетом, банками; - мобілізація фінансових ресурсів в обсязі, необхідному для фінансування виробничого й соціального розвитку, збільшення власного капіталу; - контроль за ефективним, цільовим розподілом та використанням фінансових ресурсів. Фінансова робота – це діяльність з управління фінансами підприємства, яка включає: - планування і організацію фінансів; - облік фінансових ресурсів; - контроль і аналіз ефективності їх використання; - регулювання доходів і видатків; - стимулювання кінцевих результатів виробництва. Ефективність роботи підприємства залежить від правильної організації фінансів. Основні принципи фінансової роботи підприємства: - фінансова незалежність – підприємство має право самостійно визначати предмет своєї діяльності та всі напрями використання й розподілу коштів; - самооплатність – повна, реальна самооплатність витрат на виробництво і реалізацію продукції, витрат на розвиток, розширення або відновлення виробництва за рахунок власних та залучених коштів; - економічна відповідальність – відповідальність за своїми зобов’язаннями перед усіма суб’єктами за ведення виробничо-господарської діяльності та її фінансові результати; - зацікавленість підприємства в результатах своєї діяльності (одержання максимального прибутку); - формування системи фінансових фондів і резервів. Напрями здійснення фінансової роботи на підприємстві: - фінансове прогнозування та планування; - аналіз та контроль виробничо-господарської діяльності; - оперативна, поточна фінансово-економічна робота. Здійснюючи фінансове прогнозування та планування на підприємстві визначається загальна потреба в грошових коштах для забезпечення нормальної виробничо-господарської діяльності та можливість одержання таких коштів. Метою складання фінансового плану є визначення фінансових ресурсів, капіталу та резервів на підставі прогнозування величини фінансових показників: власних оборотних коштів, амортизаційних відрахувань, прибутку, суми податків. Аналіз та контроль фінансової діяльності підприємства - це діагноз його фінансового стану, що дає можливість визначити недоліки та прорахунки, виявити та мобілізувати внутрішньогосподарські резерви, збільшити доходи та прибутки, зменшити витрати виробництва, підвищити рентабельність. Матеріали аналізу використовуються в процесі фінансового прогнозування, планування та управління. Аналітичну роботу підприємства можна поділити на два блоки: 1) аналіз фінансових результатів підприємства та рентабельності здійснюється за такими основними напрямками: - аналіз та оцінка рівня і динаміки показників прибутковості; - факторний аналіз прибутку від реалізації продукції, робіт, послуг; - аналіз фінансових результатів від іншої реалізації, позареалізаційної та фінансової інвестиційної діяльності; - аналіз та оцінка використання чистого прибутку; - аналіз взаємозв'язку витрат, обсягів виробництва продукції та прибутку; - аналіз взаємозв'язку прибутку, руху оборотного капіталу та грошових потоків; - аналіз та оцінка впливу інфляції на фінансові результати; - факторний аналіз показників рентабельності. 2) аналіз фінансового стану підприємства проводиться за такими напрямками: - аналіз та оцінка складу та динаміки майна; - аналіз фінансової стійкості підприємства; - аналіз ліквідності балансу; - комплексний аналіз і рейтингова оцінка підприємства. Сутність фінансового контролю зводиться до процесу вивчення, порівняння, виявлення, фіксації проблем змісту і відображення в обліку господарських операцій та вжиття заходів для їх розв'язання, усунення порушень, попередження в подальшому. Поточна та оперативна фінансова робота на підприємстві спрямовується на постійне підтримування платоспроможності на належному рівні. Зміст поточної оперативної фінансової роботи на підприємстві полягає в такому: - постійна робота зі споживачами стосовно розрахунків за реалізовану продукцію, роботи, послуги; - своєчасні розрахунки за поставлені товарно-матеріальні цінності та послуги з постачальниками; - забезпечення своєчасної сплати податків, інших обов'язкових платежів у бюджет та цільові фонди; - своєчасне проведення розрахунків із заробітної плати; - своєчасне погашення банківських кредитів та сплата відсотків; - здійснення платежів за фінансовими операціями. УПРАВЛІННЯ ФІНАНСАМИ ПІДПРИЄМСТВ Зміст управління фінансами (фінансового менеджменту) полягає в ефективному використанні фінансового механізму для досягнення стратегічних і тактичних цілей виробництва. Фінансовий механізм - це система управління фінансами, призначена для організації взаємодії фінансових відносин і грошових фондів із метою оптимізації їхнього впливу на кінцеві результати виробництва. Предметом фінансового управління є регулювання фінансових потоків. Об'єктом управління фінансами є фінансові відносини у сфері грошового обігу, фонди фінансових ресурсів, що створюються і використовуються в усіх ланках фінансово-господарської роботи підприємства. Суб'єктом управління фінансами підприємств є керівний та фінансовий апарат системи органів управління на підприємстві. Головними завданнями управління фінансами є: • виявлення фінансових джерел розвитку виробництва; • визначення ефективних напрямків інвестування фінансових ресурсів; • раціоналізація операцій з цінними паперами; • налагодження оптимальних відносин із фінансово-кредитною системою, суб'єктами господарювання. Значення управління фінансами підприємств полягає в такій організації роботи фінансових служб, яка дає змогу залучати додаткові фінансові ресурси на найвигідніших умовах, інвестувати їх із найбільшим ефектом, проводити прибуткові операції на фінансовому ринку. Побудова ефективної системи управління фінансами підприємства передбачає створення відповідної фінансової служби підприємства. Враховуючи обсяги і складність завдань, що вирішуються на підприємстві, його фінансова служба може бути представлена: - фінансовим управлінням - на великих підприємствах; - фінансовим відділом - на середніх підприємствах; - фінансовим директором або головним бухгалтером, який займається не тільки питаннями бухгалтерського обліку, а й питаннями фінансової стратегії, - на малих підприємствах. Структура фінансової служби підприємства: - бухгалтерія - веде бухгалтерський облік підприємства та формує його відкриту фінансову звітність відповідно до встановлених вимог і положень; - аналітичний відділ зобов'язаний аналізувати й оцінювати фінансовий стан підприємства, виконання планових завдань щодо прибутку, обсягів виробництва та реалізації, підтримувати ліквідність та рентабельність підприємства. - відділ фінансового планування розробляє плани та бюджети підприємства (баланс доходів і видатків, бюджет руху грошових коштів, баланс активів і пасивів тощо). - оперативний відділ збирає рахунки, накладні, простежує їх оплату, забезпечує ефективні взаємовідносини з банками з приводу безготівкових розрахунків та отримання готівкових коштів; з контрагентами — з приводу оплати товарів, послуг, вирішення спірних питань; з державою — з приводу сплати податків, обов'язкових платежів, штрафів, пені та інших заходів економічного впливу на підприємство. - відділ роботи з цінними паперами займається формуванням й управлінням портфелем цінних паперів, забезпечує його ефективність з позиції дохідності і ризику. Начальник фінансового відділу, чи фінансовий директор, чи фінансовий менеджер підпорядковуються керівнику фірми чи заступнику з економічних питань і несуть відповідальність за: - збереження власних оборотних засобів підприємства; - виконання планів реалізації і прибутку; - забезпечення ресурсами витрат, передбачених фінансовим планом; - використання коштів за цільовим призначенням; - дотримання фінансової і кредитної дисципліни. Фінансовий відділ підприємства має право: - контролювати інші відділи в питаннях, пов'язаних з виконанням покладених на нього обов'язків; - вимагати від інших відділів матеріали, необхідні для виконання обов'язків; - вибирати в бухгалтерії, плановому відділі, відділі маркетингу, технічному, капітального будівництва необхідні документи і матеріали для роботи. Працівники фінансових відділів мають право вимагати: - звіти і баланси; - плани випуску і реалізації продукції; - плани руху товарно-матеріальних цінностей; - розрахунки економічної ефективності капітальних вкладень; - кошториси. Завданнями фінансової служби підприємства є: - фінансування витрат на виробництво, капітальних вкладень і інших витрат; - виконання фінансових зобов'язань перед бюджетом, банками, постачальниками, працівниками, засновниками; - пошуки шляхів збільшення грошових надходжень; - забезпечення збереження і оборотності оборотних засобів; - контроль за ефективністю використання основних фондів (ОФ); - організація і вдосконалення форм грошових розрахунків. ОРГАНІЗАЦІЯ ГРОШОВИХ РОЗРАХУНКІВ ПІДПРИЄМСТВ1) Суть і види грошових розрахунків підприємств. 2) Види банківських рахунків і порядок їх відкриття. 3) Форми безготівкових розрахунків. 4) Готівково-грошові розрахунки на підприємстві. СУТЬ І ВИДИ ГРОШОВИХ РОЗРАХУНКІВ ПІДПРИЄМСТВ Основним способом здійснення розрахунків між контрагентами є переказ грошей. Переказ грошей у законодавстві України визначається як рух певної суми грошей з метою їх зарахування на рахунок отримувача або видачі йому в готівковій формі. Розрахунки підприємств та організацій між собою, а також з органами фінансово-кредитної системи здійснюються готівкою та в безготівковому порядку. Готівкова форма розрахунків застосовується для обслуговування населення: виплата заробітної плати, матеріального заохочення, дивідендів, пенсії, грошової допомоги. Безготівкові розрахунки - це платежі, які здійснюються шляхом переказу коштів із рахунку платника в банку на рахунок одержувача, тобто шляхом проведення відповідних записів за рахунками учасників розрахунків. Можливі також безготівкові розрахунки через залік взаємних вимог контрагентів, у тому числі за бартерними угодами. На відміну від готівкових розрахунків, коли платник зобов'язаний передати належну суму готівки безпосередньо одержувачу, безготівкові розрахунки здійснюються без реальної готівки. Безготівкові розрахунки дають можливість значно зменшити витрати обігу, пов'язані з грошовими розрахунками в господарстві, звести до мінімуму суму грошей, яка перебуває в обігу. Весь платіжний оборот підприємств (безготівковий і готівковий) поділяється на дві частини: 1) розрахунки за товарними операціями — це взаємні розрахунки підприємств за товарно-матеріальні цінності, виконані роботи, надані послуги. Від безперебійності та планомірності організації розрахунків за товарними операціями залежить фінансовий стан підприємства. 2) розрахунки за нетоварними операціями пов’язані з виконанням фінансових зобов'язань підприємств. Такі платежі бувають між: - підприємством та органами загальнодержавних фінансів (платежі до бюджету, платежі до загальнодержавних цільових грошових фондів, інші податкові та неподаткові платежі на користь держави); - підприємством і комерційними банками (одержання та повернення кредитів, сплата процентів за користування ними, оплата інших банківських послуг); - підприємством і його вищим органом або його засновниками - юридичними особами (платежі коштів на створення централізованих фондів, одержання коштів із цих фондів, перерозподіл фінансових ресурсів, одержання та повернення тимчасової фінансової допомоги та ін.). Розрахунки нетоварного характеру можуть бути також між підприємствами та організаціями (наприклад сплата та одержання штрафів за порушення господарських угод, за порушення правил транспортних перевезень, пожежної безпеки, санітарного контролю тощо). Принципи організації розрахунків в Україні: 1. Грошові кошти господарюючих суб'єктів підлягають обов'язковому зберіганню на поточних, депозитних та інших рахунках у банківських закладах. 2. Всі розрахунки і платежі підприємства здійснюють переважно через банки у безготівковому порядку за документами, які передбачені правилами розрахунків. Ці документи можуть бути виготовлені на паперових носіях (паперовий документ) або в електронному вигляді. Електронний документ — документ, інформація в якому представлена у формі електронних даних, включаючи електронний цифровий підпис, переданий, збережений і перетворений електронними засобами у візуальну форму чи на папері. Сторони вільно обирають форми розрахунків з визначених НБУ; банківські установи не втручаються у договірні відносини контрагентів щодо форм розрахунків. При здійсненні розрахунків підприємства можуть застосовувати електронну систему "клієнт-банк", яка забезпечує передачу повідомлень між клієнтом і банком у зашифрованому вигляді з використанням сертифікованих засобів захисту та автоматичного ведення обліку виконання розрахункових документів як у банку, так і в автоматизоване робоче місце клієнта. Юридичною підставою для входження клієнта в систему електронних платежів "клієнт-банк" та опрацювання його електронних документів є окремий договір між ним і банком, а програмне забезпечення системи повинно мати спеціальний дозвіл (сертифікат) Національного банку України. 3. Платежі за товарно-матеріальні цінності та послуги здійснюються після відвантаження (відпуску) товарів чи надання послуг, одночасно з ними або в порядку попередньої оплати. 4. Розрахунки за товари та послуги відбуваються за згодою платника після перевірки ним виконання постачальником договірних умов і лише за наявності достатніх коштів на рахунку платника. Якщо умови договору порушені, платник може відмовитися від оплати розрахункових документів, про що інформує безпосередньо одержувача у терміни, передбачені договором. Лише щодо документів за платежами у зв'язку із незаперечним стягненням коштів банкам дано право списувати кошти з рахунків платників у примусовому порядку. У такий спосіб стягуються кошти за виконавчими документами судів і арбітражних судів іншими виконавчими документами, визначеними чинним законодавством, у тому числі за розпорядженнями податкових органів. При цьому банки здійснюють подібні стягнення лише в межах коштів, які є у залишку на відповідних банківських рахунках боржників. 5. Контрагенти самостійно, без участі банківських установ контролюють виконання зобов'язань щодо своєчасності розрахунків. У разі затримки платежів платник повинен в обов'язковому порядку сплатити пеню в розмірі законодавче встановлених (або закріплених в угодах сторін) процентів від суми простроченого платежу на користь одержувача коштів за кожен день прострочення. Сума пені перераховується платником на користь свого контрагента платіжним дорученням, яке приймається банком до виконання за наявності у платника коштів на розрахунковому рахунку. ВИДИ РАХУНКІВ ТА ПОРЯДОК ЇХ ВІДКРИТТЯ У БАНКАХСуб'єкти підприємницької діяльності (юридичні та фізичні особи) для зберігання коштів і здійснення всіх видів банківських операцій відкривають рахунки в банках на власний вибір і за згодою цих банків. Кожне підприємство може відкривати безліч поточних рахунків у національній валюті та рахунки в іноземній валюті. Відкриваючи рахунки підприємству, установа банку повідомляє про це податковий орган за місцем реєстрації власника рахунка та Національний банк протягом трьох робочих днів із дня відкриття рахунка. Форма і зміст такого повідомлення встановлюються центральним податковим органом України. Операції за рахунками здійснюються тільки після отримання повідомлення від податкового органу про взяття цих рахунків на облік. Власник рахунків протягом трьох робочих днів із дня відкриття або закриття кожного наступного рахунка визначає один із них як основний (для обліку заборгованості, яка стягується в безспірному порядку) і повідомляє його номер податковому органу за місцем реєстрації та банкам, в яких відкрито додаткові рахунки в національній та рахунки в іноземній валютах. У свою чергу, банки, що в них відкрито додаткові рахунки в національній та рахунки в іноземній валютах, також протягом трьох робочих днів повідомляють про це банк, яркому відкрито основний рахунок. Суб’єкти підприємницької діяльності незалежно від форми власності, а також їх відокремлені підрозділи, мають право відкривати наступні рахунки: - поточні рахунки - відкриваються для зберігання грошових коштів та здійснення всіх видів банківських операцій; - бюджетні - відкриваються підприємствам, яким виділяються кошти за рахунок державного або місцевого бюджетів для цільового їх використання; - кредитні - відкриваються в будь-якій установі банку, котра має право видавати кредити (ці рахунки призначено для обліку кредитів, наданих способом оплати розрахункових документів чи переказу коштів на поточний рахунок позичальника відповідно до умов кредитної угоди); - депозитні - відкриваються на підставі укладеного депозитного договору між власником рахунка та установою банку на визначений у договорі строк. Кошти на депозитні рахунки переказуються з поточного рахунка і після закінчення строку зберігання повертаються на нього ж. Відсотки на депозитні вклади перераховуються на поточний рахунок або зараховуються на поповнення депозиту. Проведення розрахункових операцій та видача коштів готівкою з депозитного рахунка забороняється. Для відкриття поточних рахунків до установи банку подають: - заяву на відкриття рахунка, підписану керівником та головним бухгалтером; - копію свідоцтва (засвідчену нотаріально) про державну реєстрацію в органі державної виконавчої влади або іншому органі, уповноваженому здійснювати державну реєстрацію; - копію статуту (положення), засвідчену нотаріально чи органом реєстрації. Установа банку, яка відкриває поточний рахунок, робить позначку про відкриття рахунка на тому примірнику статуту (положення) де стоїть позначка про взяття підприємства на облік у податковому органі, після чого цей примірник повертається власнику рахунка; - копію документа, що підтверджує взяття підприємства на податковий облік; - картку зі зразками підписів осіб, яким надано право розпорядження рахунком та підпису розрахункових документів зі зразком відбитка печатки підприємства; - копію документа про реєстрацію в органах Пенсійного фонду України, засвідчену нотаріально або органом, що видав відповідний документ. До вказаного переліку додаються інші документи (копії ліцензій, договорів оренди, протоколів загальних зборів тощо), якщо діяльність підприємства має особливості, що регулюються чинним законодавством. Якщо підприємець здійснює свою діяльність без створення юридичної особи, поточний та інші рахунки відкриваються на його ім’я. Для відкриття рахунка підприємець подає в установу банку: - заяву про відкриття рахунка за своїм підписом; - копію свідоцтва про державну реєстрацію суб’єкта підприємницької діяльності; - картку із зразком підпису, засвідчену нотаріально. Право першого підпису грошових документів належить і керівникові підприємства, а також посадовим особам, уповноваженим керівником. Право другого підпису належить головному (старшому) бухгалтеру. Банківські рахунки в іноземній валюті поділяються на: поточні; депозитні (вкладні); кредитні. Поточний рахунок в іноземній валюті відкривається підприємству для проведення розрахунків у безготівковій та готівковій іноземній валюті у разі здійснення поточних операцій. Для відкриття поточного рахунка в іноземній валюті підприємство подає в банк ті самі документи, що і для відкриття поточного рахунка в національній валюті. Якщо поточний рахунок в іноземній валюті відкривається в тому самому банку, де відкрито поточний рахунок у національній валюті, підприємство подає тільки заяву про відкриття рахунка та картки зі зразками підписів і відбитком печатки. ФОРМИ БЕЗГОТІВКОВИХ РОЗРАХУНКІВ Підприємства в залежності від форми розрахункового документа використовують такі форми безготівкових розрахунків: - платіжні доручення; - - платіжна вимога доручення; - чеки; - - акредитиви; - векселі; - інкасові доручення (розпорядження) Платіжне доручення - розрахунковий документ, що містить письмове доручення платника банку, котрий його обслуговує, про списання зі свого рахунка зазначеної суми коштів та її перерахування на рахунок одержувача. Доручення подається в банк не менше ніж у двох примірниках. Банк, що обслуговує отримувача, зобов'язаний зарахувати кошти на рахунок отримувача в операційний день, дата якого збігається з датою валютування. Доручення приймаються до виконання банками протягом 10 календарних днів з дня виписки. День оформлення платіжного доручення не враховується. Платіжні доручення застосовуються в розрахунках за платежами товарного і нетоварного характеру.

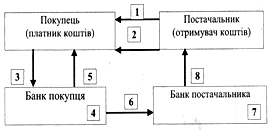

Рис. Розрахунки платіжними дорученнями 1 - постачальник відвантажує продукцію (виконує роботи, послуги); 2 - постачальник виставляє рахунок-фактуру за продукцію, роботи, послуги; 3 - покупець подає до банку, що його обслуговує, платіжне доручення; 4 - банк покупця списує з його рахунка кошти; 5 - банк покупця повідомляє покупця про списання коштів; 6 - банк покупця передає електронним зв'язком або надсилає платіжне доручення на відповідну суму до банку постачальника; 7 - банк постачальника зараховує кошти на рахунок постачальника; 8 - банк постачальника повідомляє постачальника про надходження коштів на розрахунковий рахунок випискою з розрахункового рахунка. Платіжна вимога-доручення - це комбінований розрахунковий документ, який складається з двох частин. Верхня частина - вимога підприємства-постачальника до підприємства-покупця сплатити вартість товару, виконаних робіт чи послуг. Нижня частина - доручення покупця (платника грошових коштів) банку, який його обслуговує, перерахувати належну суму коштів з його рахунка на рахунок постачальника. Цей розрахунковий документ заповнює постачальник (отримувач грошових коштів) і направляє покупцеві (платнику коштів). Покупець (платник коштів), коли він згоден оплатити товар (роботи, послуги), заповнює нижню частину цього документа і направляє його у свій банк (банк, який його обслуговує) для переказу акцептованої суми на розрахунковий рахунок постачальника. Платіжні вимоги-доручення використовуються переважно в міжміських розрахунках за відвантажені товарно-матеріальні цінності, виконані роботи, надані послуги.

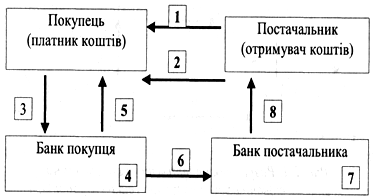

Рис. Розрахунок платіжною вимогою-дорученням 1 - постачальник відвантажує продукцію покупцеві; 2 - разом з документами на відвантажену продукцію постачальник передає платіжну вимогу-доручення на оплату; 3 - покупець передає платіжну вимогу-доручення й банк, який його обслуговує, для переказу коштів; 4 - банк покупця списує з рахунка покупця кошти; 5 - банк покупця сповіщає випискою покупця про списання коштів з його рахунка; 6 - банк покупця направляє в банк постачальника платіжну вимогу-доручення; 7 - банк постачальника зараховує кошти на рахунок постачальника; 8 - банк постачальника сповіщає постачальника (власника рахунка) про надходження коштів на рахунок (випискою з рахунка). Форма безготівкових розрахунків є малопоширеною. Недоліком розрахунків із застосування платіжних вимог-доручень є неможливість гарантії платежу. Несвоєчасна оплата рахунків платниками, відмова від акцепту сповільнює рух грошових коштів. Чек - письмове розпорядження платника своєму банку сплатити зі свого рахунка пред'явнику чека відповідну грошову суму. Розрахунковий чек - це документ стандартної форми з дорученням чекодавця своєму банкові переказати кошти на рахунок пред'явника чека (отримувача коштів). Розрахунковий чек, як і платіжне доручення, заповнює платник. На відміну від платіжного доручення чек передається платником підприємству - отримувачу платежу безпосередньо під час здійснення господарської операції. Отримувач платежу подає чек у свій банк для оплати. Грошові чеки застосовуються тільки для отримання підприємствами з рахунків у банківських установах готівки для виплати заробітної плати, премій і винагород, дивідендів, коштів на відрядження, на господарські витрати. Розрахункові чеки (чекові книжки) виготовляються на спеціальному папері Розрахункові чеки, брошурують у чекову книжку по 10,20,25 аркушів, є бланками суворого обліку. Для гарантованої оплати розрахункових чеків чекодавець бронює кошти на окремому рахунку «Розрахунки чеками» у банку-емітенті. Для цього разом із заявою на видачу чекової книжки чекодавець подає до банку-емітента платіжне доручення для перерахування коштів на аналітичний рахунок «Розрахунки чеками». Банк-емітент видає чекову книжку на ім'я чекодавця на суму, що не перевищує залишку коштів на рахунку чекодавця. Строк дії чекової книжки - один рік. Строк дії невикористаної чекової книжки може бути продовжено за погодженням з банком-емітентом. Розрахунковий чек із чекової книжки пред'являється до оплати в банк чекодержателя протягом 10 календарних днів (день виписки не враховується). Підприємствам не дозволяється обмінювати розрахунковий чек на готівку та отримувати решту з суми чека готівкою. Банк-емітент може відмовитися від оплати розрахункового чека, якщо він заповнений з порушеннями вимог чи виписаний чекодавцем на суму більшу, ніж заброньована на рахунку «Розрахунки чеками». Невикористані розрахункові чеки після закінчення строку дії чекової книжки або вичерпання ліміту підлягають поверненню до банку-емітента, який їх погашає. Банк може продовжити строк дії чекової книжки або поповнити її ліміт. У разі припинення клієнтом розрахунків користування чеками до закінчення строку дії чекової книжки та вичерпання ліміту чекодавець звертається до банку з платіжним дорученням для зарахування невикористаного залишку ліміту на той рахунок, з якого бронювались кошти.

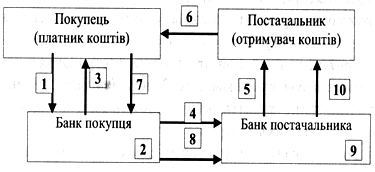

Рис. Розрахунок чеком 1 - постачальник передає товар покупцеві; 2 - покупець передає чек постачальнику; 3 - постачальник передає чек у свій банк; 4 - банк постачальника направляє чек для оплати в банк покупця; 5 - банк платника списує кошти з рахунка покупця товару; 6 - банк платника повідомляє платника про списання коштів; 7 - банк платника переказує банку постачальника відповідні кошти; 8 - банк постачальника зараховує кошти на рахунок постачальника; 9 - банк постачальника повідомляє постачальника про зарахування коштів на його рахунок. Чекова форма розрахунків має переваги: відносне прискорення термінів розрахунків і надходження коштів на рахунок постачальника, що сприяє зменшенню дебіторської заборгованості. Недоліками такої форми розрахунків є недостатня гарантія платежу, оскільки на рахунку чекодавця може не бути потрібних коштів; неможливість розрахунків чеками на велику суму; складність оформлення чека. Акредитив - це розрахунковий документ із дорученням однієї кредитної установи іншій здійснити за рахунок спеціально задепонованих коштів оплату товарно-транспортних документів за відвантажений товар. Акредитив — це договір, що містить зобов'язання банку-емітента, за яким цей банк з доручення клієнта зобов'язаний виконати платіж на користь бенефіціара або доручити іншому (виконуючому) банку здійснити цей платіж. Умови та порядок проведення розрахунків за акредитивами обумовлюються в договорі між бенефіціаром і заявником акредитива. Види акредитивів: Покритий – акредитив, який передбачає попереднє депонування коштів. Банк платника списує кошти з поточного рахунку платника і перераховує ці кошти в банк постачальника на окремий аналітичний рахунок Непокритий — це акредитив, оплата за яким у разі тимчасового браку коштів на рахунку платника гарантується банком-емітентом наданням банківського кредиту. Відкличний акредитив може бути змінений або анульований банком-емітентом будь-коли без попереднього повідомлення беніфіціара. Безвідкличний акредитив може бути анульований або умови якого можуть бути змінені тільки за згоди бенефіціара, на користь якого він був відкритий, і банку-емітента. Такий акредитив слід розглядати як тверде зобов'язання банку-емітента сплатити кошти в порядку та в строки, визначені умовами акредитива. Вид акредитива (відкличний чи безвідкличний) зазначається на кожному акредитиві. Коли такої позначки нема, акредитив вважають безвідкличним. Для відкриття акредитива до банку-емітента подається заява за відповідною формою. Для відкриття покритого акредитива, депонованого у виконуючому банку (коли він не є банком-емітентом), крім заяви подається платіжне доручення на перерахування коштів для бронювання їх у виконуючому банку. Акредитив уважають відкритим після того, як здійснено відповідні бухгалтерські записи за рахунками та надіслано повідомлення про відкриття й умови акредитива. Банк-емітент інформує виконуючий банк про відкриття акредитива електронним повідомленням (електронною поштою), а останній повідомляє про це бенефіціара протягом 10 робочих днів. Після відвантаження продукції (ви конання робіт, надання послуг) бенефіціар подає виконуючому банку потрібні документи, що передбачені умовами акредитива. Після ретельної перевірки дотримання всіх умов банк списує кошти з аналітичного рахунка «Розрахунки за акредитивами» і перераховує їх на рахунок бенефіціара. У всіх акредитивах передбачається зазначення дати закінчення строку і місця подання документів для платежу. Банки здійснюють контроль за строком дії акредитива. Після закінчення строку дії акредитива кошти з аналітичного рахунка «Розрахунки за акредитивами» переказуються банкові емітенту і зараховуються на той самий рахунок, з якого вони надійшли. 1 - покупець доручає банку, що його обслуговує, відкрити акредитив; 2 - банк покупця відкриває акредитив; 3 - банк покупця повідомляє покупця про відкриття акредитива; 4 - банк покупця повідомляє банк постачальника про відкриття акредитива постачальнику на конкретну суму;

Рис. Розрахунок з використанням акредитиву 5 - банк постачальника повідомляє постачальника про відкриття акредитива; 6 - відвантаження товару; 7 - покупець повідомляє банк про виконання умови акредитива, тобто дає наказ на розкриття акредитива; 8 - банк покупця переказує банку постачальника суму коштів з акредитива; 9 - банк постачальника зараховує кошти на рахунок постачальника; 10 - банк постачальника повідомляє про це свого клієнта. Вексель - це письмове безумовне зобов'язання, боргова розписка стандартної форми, що дає право її власнику вимагати сплати визначеної у векселі суми від особи, яка видала вексель, у відповідний строк і у відповідному місці. Види векселів- Простий вексель - це письмове зобов'язання, яке позичальник видає кредитору про сплату визначеної суми грошей після настання строку. Прості векселі бувають іменними та на пред'явника. У простому іменному векселі буде вказано, кому саме векселедавець зобов'язується виплатити гроші. У простому векселі на пред'явника ім'я векселедержателя не вказується. |

|