|

Рефератыбизнес бытовое обслуживан жизнедеятельности |

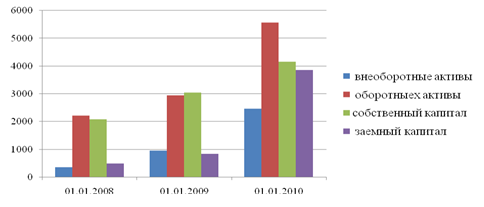

Дипломная работа: Анализ бухгалтерского учета и формирования финансовых результатов деятельности предприятияВ графическом виде структура баланса предприятия на протяжении всех рассматриваемых периодов представлена на рисунке 1.

Рис.1 Структура баланса предприятия Из рис.1 видно, на сколько сильно увеличилась доля оборотных активов. Чем больше текущих активов, и чем больше они превышают текущие обязательства, тем выше ликвидность предприятия. Однако, увеличение величины оборотных средств по сравнению с оптимальной потребностью в них приводит к замедлению их оборачиваемости и также снижает величину прибыли. Поэтому предприятие должно четко определить оптимальный объем и структуру оборотных средств. Доля собственного капитала в структуре источников имущества возросла. Это свидетельствует о повышении независимости предприятия. Доля заемных средств предприятия также значительно возросла. Отметим, что финансирование деятельности предприятия только за счет собственных средств не всегда выгодно для него, особенно в тех случаях, когда производство носит сезонный характер. Поэтому, привлекая заемные средства, оно повышает рентабельность собственного капитала. Таблица 3 Дополнительные сведения

Уровень физического износа основных средств определяется через коэффициент износа (КИ) по следующей формуле:

Коэффициент износа характеризует долю стоимости основных средств, оставшуюся к списанию на затраты в последующих периодах. Коэффициент обычно используется в анализе как характеристика состояния основных средств. Коэффициент износа зависит от принятой методики начисления амортизационных отчислений и не отражает в полной мере фактического износа основных средств. Это происходит из-за ряда причин: темпа инфляции, состояния конъюктуры и спроса, правильности определения полезного срока эксплуатации основных средств и т.д. Однако не смотря на недостатки, условность показателя изношенности имеет определенное аналитическое значение. По некоторым оценкам, значение коэффициента износа более чем на 50%, считается нежелательным. Возрастание коэффициента износа может быть обусловлено следующими факторами: - предприятие приобрело основные средства, бывшие в употреблении, от других предприятий с большим износом; - в предприятии заниженные темпы обновления основных средств. А может это быть за счет невыполнение мероприятий по вводу в действие основных средств, их реконструкции и модернизации. 1.1.1 Анализ внеоборотных активов

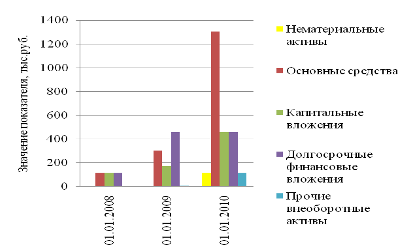

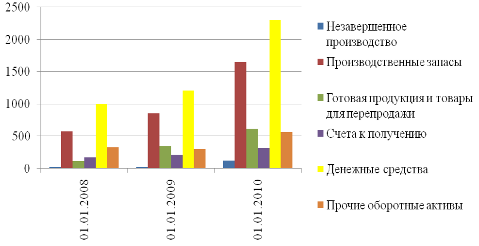

Рис.2 Состав внеоборотных активов Анализируя раздел "Внеоборотные активы" (рис.2) видно, что общая величина данного раздела значительно увеличилась. В наиболее значительной степени это произошло за счет увеличение статьи "Основные средства" и "Капитальные вложения". Проводя анализ изменения величины постоянных активов предприятия, необходимо помнить, что рост стоимости основных средств может быть связан с приобретением или завершением строительства объектов основных средств. Рост капитальных вложений может зависеть от увеличения затрат на новое строительство, расширение, реконструкцию и техническое перевооружение предприятия, приобретение машин, оборудования, инструмента, инвентаря и других затрат. Это может подтверждать предположение о том, что предприятие расширяется при этом вкладывает средства в оборудование бывшее в употреблении. Рост в 2008 году долгосрочных финансовых вложений, появление в балансе в 2009 году статьи "Нематериальные активы" свидетельствует о том, что организацией были приобретены патенты или программы для развития, усовершенствования производства либо профинансированы инвестиционные проекты. 1.1.2 Анализ оборотных активовАнализируя раздел "Оборотные активы" (рис.3) видно, что общая величина данного раздела также увеличилась. Увеличение произошло за счет увеличение статьи "Производственные запасы", "Готовая продукция" и "Денежные средства". Проводя анализ изменения данных статей можно сделать предположение, что в исследуемой организации снизились объемы реализации продукции, увеличились складские запасы. Увеличение остатков незавершенного производства может свидетельствовать о расширении производства, изменение технологии производства или в сбое в производственном процессе. Рост "Производственных запасов" может свидетельствовать о неэффективном использовании оборотного капитала, а также свидетельствует о спаде активности предприятия. Рост статьи "Денежные средства" увеличивают ликвидность активов предприятия. Также это свидетельствует об укреплении финансового состояния предприятия. Сумма денежных средств должна быть достаточной для погашения первоочередных платежей. Однако, наличие больших остатков денежных средств на протяжении длительного периода времени может быть результатом неправильного использования оборотного капитала. Аккумулирование большой суммы денежных средств на счетах предприятия может быть связано с продажей основных средств, с получением суммы кредита. Вторая ситуация находит свое подтверждение, в значительном росте заемного капитала.

Рис.3 Состав оборотных активов 1.1.3 Анализ собственного капиталаЗначительная доля собственного капитала в балансе предприятия говорит о наличие резерва для погашения непредвиденных расходов. Следовательно, предприятие может характеризоваться как финансово устойчивое. А это является весомым аргументом для принятия положительного решения сторонними кредитными организациями.

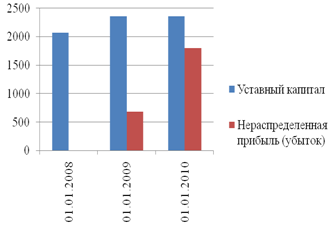

Рис.4 Состав собственного капитала Стремительный рост нераспределенной прибыли свидетельствует об успешной деятельности предприятия. 1.1.4 Анализ краткосрочных и долгосрочных обязательств

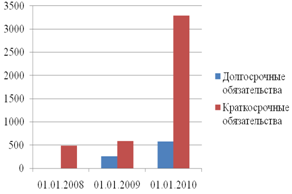

Рис.5 Состав заемного капитала Увеличение долгосрочных обязательств можно рассматривать как положительный фактор, так как они приравниваются к собственному капиталу. Их рост может быть связан с инвестиционной деятельностью предприятия, которая чаще всего направлена на расширение и обновление производственного комплекса. Рост краткосрочных обязательств может быть связан с привлечением краткосрочных кредитов и займов для финансирования текущей производственной деятельности. Учитывая увеличение доли оборотных активов, можно предположить, что привлечение кредитов направлено на пополнение производственных запасов в связи с расширением производства. 1.2 Отчет о прибылях и убыткахОтчет о прибылях и убытках (финансовых результатах) является важнейшим источником для анализа таких показателей как: 1. рентабельность активов предприятия; 2. рентабельность продаж (реализованной продукции); безубыточность ликвидность рентабельность оборачиваемость 3. величины чистой прибыли, остающейся в распоряжении предприятия и т.п. Данные отчета о прибылях и убытках (Приложение 2) используются для оценки результатов деятельности организации за период и для прогноза будущей доходности ее деятельности. Прогноз будущих результатов деятельности является важным показателем. Для инвесторов он означает возможность получения дивидендов в будущем, и величина такого дивиденда может иметь решающее значение при принятии решения об инвестировании средств. Для кредитора будущая доходность означает возможность предприятия, прежде всего, уплатить непосредственно сумму долга, и кроме того, проценты за кредит. Если деятельность ожидается убыточной, эта ситуация может быть оценена как угроза невозврата долга и невозможности погашения процентов. Анализ отчета о финансовых результатах следует начинать с преобразования его в более удобный для исследования вид. Таблица 4 Отчет о финансовых резальтатах за 2009 г.

Выручка от реализации - это стоимость реализованной продукции или оказанных услуг (без учета налога на добавленную стоимость, акцизов и т.п. налогов) за отчетный период. Выручка от продажи товаров, продукции, работ, услуг используется для формирования информационной базы для анализа и оценки таких важнейших показателей результативности работы организации, как оборачиваемость активов, средняя продолжительность сроков погашения дебиторской и кредиторской задолженности, материалоотдача, затратоемкость и т.д. Изменение выручки от реализации, которое произошло за исследуемый период, может быть связано с изменением номенклатуры реализуемой продукции (реализуется продукция, имеющая различный уровень спроса на рынке), изменениями в работе маркетинговых служб, изменением цен на реализуемую продукцию и т.д. Принятая в России форма Отчета о финансовых результатах не позволяет получить представление о структуре затрат на производство продукции (оказание услуг). В форме №2 не предусмотрено выделение постоянных и переменных затрат, что обедняет анализ прибыльности. В частности, отсутствует информация для проведения анализа безубыточности и ценовой политики предприятия[1]. Для построения более информативного отчета о прибылях и убытках целесообразно разделить затраты на реализованную продукцию на переменную и постоянную составляющие. В данной организации себестоимость реализованной продукции определяется по полной величине затрат. Под полными затратами будем понимать себестоимость проданных товаров, продукции, работ, услуг увеличенную на расходы по организации и управлению производством (коммерческие и управленческие расходы).

Коммерческие и управленческие расходы в 2009 году сократились на 315 и 108 тыс. руб. соответственно. Следовательно, увеличение полных затраты произошло в результате увеличения себестоимости проданных товаров, работ, услуг. Увеличение себестоимости могло произойти вследствие увеличения постоянных и переменных затрат, которые возросли, скорее всего из-за роста цен на энергоносители, сырье и материалы, амортизационные отчисления (в случае покупки основных средств и нематериальных активов), роста заработной платы как повременщиков, так и сдельщиков. Доля постоянных затрат в себестоимости реализованной продукции за 2008г., 2009г. соответственно составили 49% и 47%. Таким образом,

Величина постоянных затрат в 2009 году сократилась. Изменение постоянных издержек может быть связано с проведением текущего ремонта (в 2008г.), изменением технологии производства продукции. Т.к. доля постоянных затрат в себестоимости продукции уменьшилась, то, следовательно, уменьшился риск получения убытков в случае сокращения объемов реализации, а увеличение себестоимости в 2009 году произошло в основном из-за роста переменных затрат. Переменные затраты (издержки) - затраты, изменение которых связано с изменением объема произведенной продукции.

К переменным затратам в большинстве случаев относятся затраты на сырье и материалы (прямые затраты), покупные изделия, сдельная заработная плата, технологическая энергия и топливо, транспортно-заготовительные расходы. Величина переменных затрат может возрасти вследствие изменений цен на закупаемые сырье и материалы, количества закупаемого сырья и материалов. Разница между выручкой от реализации и переменными затратами носит название маржинальная прибыль. Маржинальная прибыль имеет принципиальное значение при анализе прибыльности, так как позволяет проанализировать причины убытков, определить границы безубыточности деятельности, охарактеризовать тенденции ценовой политики организации. С экономической точки зрения, маржинальная прибыль представляет собой "резерв" покрытия постоянных расходов и получения прибыли[2].

Увеличение маржинальной прибыли на 1217 тыс. руб. является положительной характеристикой деятельности организации. Оно свидетельствует о потенциальной возможности прибыльной продажи продукции. Прибыль (убыток) от продаж является итоговым показателем обычной деятельности, величина которой характеризует финансовый результат от основных видов деятельности организации[3].

В результате производственной деятельности прибыль от продаж растет, что, безусловно, положительно характеризует данное предприятие и повышает его деловую репутацию в глазах сторонних кредитных организаций. Для нахождения величины "прочие доходы" объединим суммы, причитающиеся к получению, и вычтем суммы, причитающиеся к уплате.

Величина "Прочих доходов" получилась отрицательной. Следовательно, величина прочих расходов предприятия преобладает над величиной прочих доходов. Но, т.к. данная статья расходов незначительна, то она отрицательно не отражается на общей финансовой картине. Балансовая прибыль формируется из прибыли (убытков) от основной деятельности а также прочих операционных и прочих внереализационных доходов (расходов). Прибыль от основной деятельности (прибыль от реализации) представляет собой разность между выручкой от реализации и затратами на реализованную продукцию. Экономический смысл прибыли от основной деятельности состоит в оценке эффективности производственной деятельности предприятия. Т.к. прибыль от основной деятельности имеет положительную динамику, то это позволяет судит о высокой эффективности производственной деятельности. Чистая прибыль - прибыль, остающаяся в распоряжении предприятия после уплаты налогов - ключевая характеристика эффективности деятельности предприятия. Чистая прибыль является основным источником увеличения собственного капитала предприятия[4]. Показатель рассчитывается как разница между балансовой прибылью и налогом на прибыль. Направления использования чистой прибыли (отвлечения средств) определяются самим предприятием. Чистая прибыль может быть направлена на формирование фондов и резервов предприятия (увеличение собственного капитала), выплату дивидендов, погашение кредитов, уплату штрафов и пеней, содержание объектов социальной сферы и прочее. Данные Отчета о прибылях и убытках свидетельствуют о стабильном финансовом состоянии предприятия. Основные параметры, влияющие на важнейшие показатели результативности работы организации, имеют положительную динамику. Тем самым подтверждая правильность выбранной политики руководства предприятия. 2. Показатели безубыточности Порог рентабельности (точка безубыточности) - это показатель, характеризующий объем реализации продукции, при котором выручка предприятия от реализации продукции (работ, услуг) равна всем его совокупным затратам. То есть это тот объем продаж, при котором хозяйствующий субъект не имеет ни прибыли, ни убытка. В точке безубыточности получаемая предприятием выручка равна его совокупным затратам, при этом прибыль равна нулю. Выручка, соответствующая точке безубыточности, называется пороговой выручкой. Объем производств (продаж) в точке безубыточности называется пороговым объемом производства (продаж). Если предприятие продает продукции меньше порогового объема продаж, то оно терпит убытки, если больше - получает прибыль[5]. Точка безубыточности рассчитывается по формуле:

Таблица 5 Показатели безубыточности

За отчетный период величина точки безубыточности увеличивается, тем самым увеличивается и пороговый объем производства (продаж), который дает тот объем выручки, который покрывает все затраты. Данное увеличение - есть результат роста затрат на производство, которые в свою очередь увеличивают себестоимость продукции, и как следствие выручку от реализации. Также за отчетный период в исследуемой организации увеличилось абсолютное отклонение от точки безубыточности

которое показывает на сколько можно снизить выручку, чтобы предприятие не попало в зону убытков. Для анализа безубыточности необходимо также рассчитать показатели запаса прочности и уровень производственного рычага. Использование этих показателей поможет быстро решить некоторые задачи, например, определить размер прибыли при различных объемах выпуска. Для определения запаса прочности найдем ценовой коэффициент, называемый также нормой маржинальной прибыли. Ценовой коэффициент определяется как отношение маржинальной прибыли к выручке от реализации и характеризует соотношение цен на произведенную продукцию и цен на потребляемые в процессе производства сырье и материалы.

Динамика ценового коэффициента отражает, насколько темп роста цен на реализуемую продукцию отличается от темпа роста цен на потребляемые в процессе производства переменные затраты[6]. Т.к. ценовой коэффициент за два отчетных периода не изменился, то делаем вывод, что ситуации на рынке не претерпела особых изменений и цены на реализуемую продукция и цены на потребляемые переменные затраты либо не изменялись, либо изменялись относительно одинаково. Запас прочности - это величина, показывающая превышение фактической выручки от реализации продукции (работ, услуг) над пороговой, обеспечивающей безубыточность реализации. Этот показатель определяется следующей формулой:

Чем выше запас прочности, тем лучше для предприятия. Производственный рычаг - это механизм управления прибылью предприятия в зависимости от изменения объема реализации продукции (работ, услуг). Производственный рычаг показывает, на сколько изменится прибыль от основной деятельности предприятия при изменении выручки на 1%. Эффект производственного рычага может быть рассчитан по следующей формуле:

На данном предприятии величина производственного рычага снизилась, что говорит о гибкости предприятия в управление своими затратами. Чем больше производственный рычаг, тем выше зависимость предприятия (с точки зрения получаемой прибыли) от объемов реализации продукции. Производственный рычаг является показателем, помогающим менеджерам выбрать оптимальную стратегию предприятия в управлении затратами и прибылью. Величина производственного рычага может изменяться под влиянием цены и объема продаж; переменных и постоянных затрат; комбинации любых из этих перечисленных факторов. Между производственным рычагом и прибылью предприятия существует обратная зависимость. Чем выше прибыль предприятия, тем ниже эффект производственного рычага и наоборот. Это позволяет сделать вывод о том, что производственный рычаг является инструментом, уравнивающим соотношение уровня доходности и уровня риска в процессе осуществления производственной деятельности[7]. 3. Показатели ликвидностиности Ликвидность - способность активов превращаться в деньги быстро и легко, сохраняя фиксированной свою номинальную стоимость. |

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||