|

Рефератыбизнес бытовое обслуживан жизнедеятельности |

Курсовая работа: Международный валютный рынокКурсовая работа: Международный валютный рынокСодержание Введение Глава 1. Понятие и основные характеристики мирового валютного рынка 1.1 Понятие валютного рынка 1.2 Участники валютного рынка 1.3 Классификация валютных рынков Глава 2. Современное состояние валютного рынка 2.1 Валютные операции, совершаемые на международном валютном рынке 2.2 Факторы, оказывающие влияние на валютный рынок 2.3 Хеджирование и спекуляция Глава 3.Перспективы развития валютного рынка Вывод Список использованной литературы Приложения Введение Бурный рост валютной торговли начался совсем недавно в 1973 г., когда валютам было разрешено свободно плавать друг относительно друга. Хотя она и является, по сути, новой сферой деятельности, но ее следы можно обнаружить еще в глубокой древности, когда начали обменивать иностранные монеты. Поскольку акции и облигации появились лишь несколько тысячелетий спустя, то валютный рынок фактически является старейшим финансовым рынком. Едва ли можно назвать иную отрасль финансовой индустрии, которая порождает столь сильное волнение и такие большие прибыли, как валютный обмен. Трейдеры по всему миру открывают позиции на срок в несколько недель, дней, часов или долей секунды. Рынок может претерпевать взрывное движение или почти не меняться. Деньги быстро переходят из рук в руки в фантастических объемах, достигающих в среднем 1 трлн долл. США в день. О прибыльности операций валютного обмена ходят легенды. Так, фонд Quantum Джорджа Сороса реализовал прибыль, превышающую 1 млрд долл. за пару недель сентября 1992 г. А Ганс УХуфшмид из Solomon Brothers Inc. за 1993 г. заработал чистый доход 28 млн долл. Даже по стандартам Уолл-стрита эти цифры ошеломляют. Невозможно представить себе мир без валютного рынка. Даже самые незначительные сделки, выходящие за национальные границы, хотя бы по некоторым своим позициям непременно требуют валютного обмена. В любом случае, импортируются или экспортируются сырье, рабочая сила, промышленные товары или услуги, валютный обмен - составная часть операций. Но не только корпорации предъявляют высокий спрос на валютные операции. Валютная торговля является основным источником дохода большинства финансовых институтов. Исходя из соображений прибыльности операций коммерческие банки все большее внимание переключают с операций кредитования на валютную торговлю. Они, как, впрочем, и инвестиционные банки, организуют у себя торговые комнаты, напоминающие центры управления полетами NASA. В числе тех, кто пришел на валютный рынок в последнюю очередь и к началу 1990-х годов занял его значительную долю - хеджевые фонды. Будучи весьма агрессивными, они в состоянии сосредоточивать миллиарды долларов в одной единственной позиции, опираясь не только на свою способность верно "читать" рынок, но и на способность "делать" его благодаря исключительно большим торговым объемам. Из-за размеров своих позиций ведущие хеджевые фонды могут вызвать значительный обвал рынка, подобный тому, что произошел в октябре 1998г., когда доллар за один день потерял в стоимости 11,8 иен. Несмотря на свои значительные торговые объемы и свою фундаментальную роль, валютный рынок редко находится в центре внимания. Поскольку лишь очень небольшая доля валютных операций проводится на регулярных биржах, валютные рынки обычно менее заметны и в меньшей степени находят отражение в средствах массовой информации, чем фондовые или фьючерсные рынки. Целью настоящей курсовой работы является исследование современной международной валютной системы, ее эволюции, структуры и происходящих в валютной системе процессов. Исследование предполагает постановку и решение следующих задач курсовой работы: 1. Раскрыть значение валюты в международных экономических отношениях и дать представление об особенностях и этапах развития мировой валютно-финансовой системы, а также о ведущей организации современной международной валютно-финансовой системы (МВФС) - Международном валютном фонде. 2. Показать значение валютного курса для оценки положения стран в МВФС, раскрыв причины, его колебаний в зависимости от политики правительства и конъюнктуры мирового рынка. 3. Дать понятие международного валютного рынка и рассмотреть основные международные валютные операции. 4. Проанализировать роль интеграции валютной системы в современных интеграционно-экономических процессах. Работа состоит из двух частей: - теоретической, где дается определение, назначение валютного рынка, его структура, участники и функции; - практической, где иллюстрируется деятельность международных финансовых центров на валютном рынке в настоящее время Глава 1. Понятие и основные характеристики мирового валютного рынка 1.1 Понятие мирового валютного рынка Мировой валютный рынок - это совокупность отношений, возникающих между фирмами, домохозяйствами, коммерческими банками и другими финансовыми учреждениями по поводу международных сделок с валютами разных стран, образует мировой валютный рынок (виды валютных рынком указаны на рис.1). Важнейшими экономическими агентами этого рынка являются коммерческие банки, государственные финансовые учреждения, многонациональные корпорации, небанковские финансовые учреждения. По объему операций мировой финансовый рынок является крупнейшим среди всех прочих рынков. Современные средства связи и телекоммуникаций связывают мировые финансовые центры в единое целое. Развитие мирового валютного рынка характеризуется усилением интернационализации связей, расширением спектра предоставляемых услуг, непрерывностью осуществления операций, растущими масштабами спекулятивных сделок и арбитражных операций. Равновесие мирового валютного рынка обеспечивается в том случае, если депозиты, выраженные в различных валютах, обеспечивают получение равного сопоставимого дохода. Это условие получило название паритета процентных ставок. Валютные курсы изменяются таким образом, чтобы сохранялся паритет процентных ставок. На изменение валютного курса оказывает влияние также характер ожиданий его будущего значения.

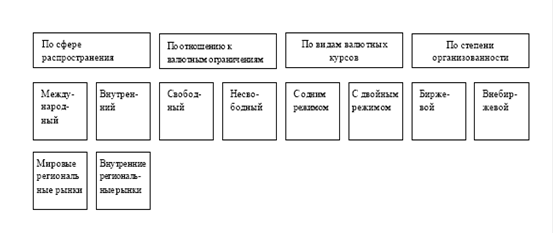

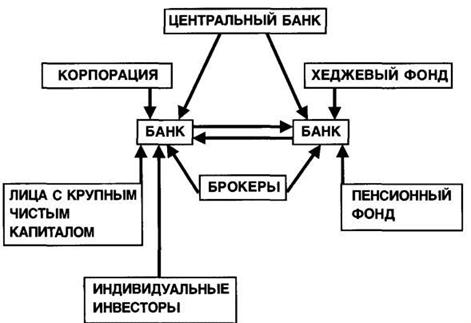

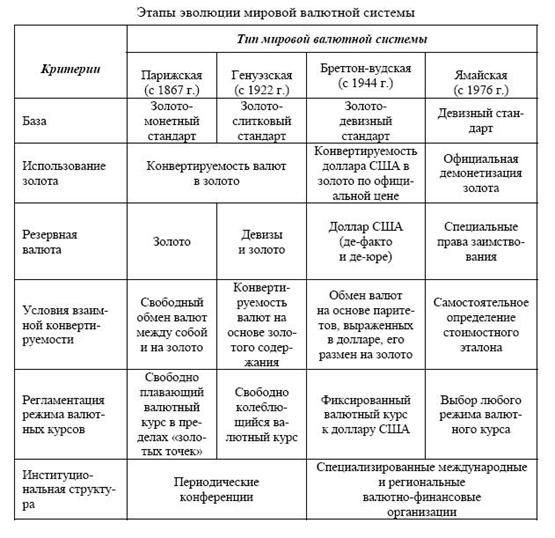

Рис.1.1 Виды валютных рынков Понятие "валюта" (ит. valuta - "цена, стоимость") многозначно и включает, с одной стороны, установленные законом денежные средства данной страны (национальная валюта), с другой - резервные мировые деньги в виде одной или нескольких валют ведущих держав и, наконец, в последние тридцать лет - международные валютные единицы, которые используются в многосторонних расчетах членов Международного валютного фонда и Европейской валютной системы. Виды валютных курсов Валютные отношения поддерживаются на национальном и международном уровнях. При этом связующим звеном между ними являются валютный курс и паритет. Паритет - это соотношение между национальными валютами на базе официально установленного золотого содержания, которое хотя и формально (после демонетизации золота в 70-х гг.), но сохраняет свое значение в валютной сфере. Валютный курс - это соотношение между национальными валютами или, говоря другими словами, цена валюты данной страны, выраженная в иностранных денежных единицах. Таким образом, сам по себе, абстрактно, валютный курс существовать не может, будучи относительной величиной, например: курс рубля к доллару, курс марки к фунту стерлингов и т. п. Номинальный курс S= S единиц от иностранной валюты / S единиц от национальной валюты валютный нефть хеджирование спекуляция Реальный валютный курс – стоимость репрезентативной потребительской корзины, состоящей из иностранных товаров и услуг, исчисленная с точки зрения стоимости отечественных товаров и услуг S реал = (S * Pf) / P И еще должны исключить инфляцию Реальный валютный курс – это номинальный курс, рассчитанный с учетом изменений уровня цен в двух странах. Он показывает соотношение стоимости потребительской корзины за рубежом и на отечественном рынке. Реальный курс может превышать номинальный курс, если темпы инфляции в стране выше, чем за рубежом. Спот-курс – курс, по которому обмениваются валюты в течение не более двух дней с момента заключения сделки Форвардный курс – на определенную дату в будущем 1.2 Основные участники рынка Основными участниками валютного рынка являются коммерческие банки, инвестиционные банки, центральные банки, торговые организации, хеджевые фонды, корпорации, лица с крупным чистым капиталом и индивидуальные инвесторы (см. рис.2)

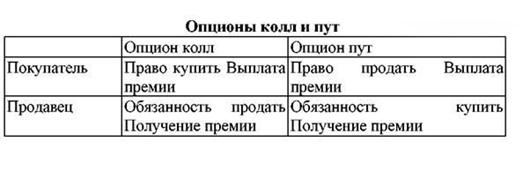

Рис. 1.2 Основные участники рынка Коммерческие и инвестиционные банки Естественно, что коммерческие и инвестиционные банки должны быть участниками валютного рынка, так как все прочие участники должны иметь дело с банками, если они желают торговать валютой. Торговля валютой для банков вначале была занятием, побочным к их основной коммерческой деятельности -привлечению депозитов и предоставлению кредитов. Когда валютам разрешили свободно изменяться, а предоставление ссуд превратилось из исключительного мероприятия в рутинное занятие, банки начали присматриваться к другим источникам получения прибыли. Валютный рынок в этом смысле является идеальным для банков. Он приносит прибыль, наличный рынок характеризуется ограниченным кредитным риском, форвардный рынок - меньшим кредитным риском, чем предоставление ссуд, и, наконец, поскольку интерес в мире сконцентрирован на небольшой группе валют, ликвидность рынков превосходна. Коммерческие и инвестиционные банки участвуют на валютный рынокном рынке от своего имени и от имени своих клиентов. Центральные банки Центральные банки представляют собой другой тип участников. Хотя в большинстве случаев они самые крупные банки, они присутствуют на рынке не ради того, чтобы зарабатывать деньги. Эти банки являются бесприбыльными организациями. Крупные центральные банки не занимаются спекуляцией. Их основная цель в отношении валютный рынока - обеспечение адекватных торговых условий. Они могут также осуществлять вмешательство на рынке для устранения экономических и финансовых диспропорций, а также из коммерческих соображений. Хотя получение прибыли для них не самоцель, центральные банки стремятся быть прибыльными, поскольку их торговые операции обычно носят долгосрочный характер. Например, после Соглашения Плаза в сентябре 1985 г. все крупные центральные банки продавали доллары США против иены, когда обменный курс был около 245 йен за доллар, и они же выкупали их обратно, начиная с курса в 121 иену за доллар в январе 1988 г. до курса в 80 иен за доллар в апреле 1995 г. Валютные кризисы в сентябре 1992 г. и июле 1993 г. оказали серьезное негативное воздействие на прибыльность европейских центральных банков. Хеджевые фонды Хеджевые фонды относительно недавно обратились к валютной торговле. К ним относятся товарищества, образованные лицами с крупным чистым капиталом, инвестирующие суммы по меньшей мере в 1 млн долл. Используя эти деньги в качестве обеспечения, такие фонды заимствуют в несколько раз большую сумму для начальной инвестиции. Фонды исследуют потенциальные инвестиции на рынках по всему свету и вкладывают свой капитал в один или несколько инструментов. Они привносят на рынок значительные объемы валюты и гибкость. С увеличением инвестиционных возможностей по всему миру на валютные рынки приходит больше фондов. Воздействие на рынки крупных фондов, таких, как фонд Джорджа Сороса "Квантум" (Quantum), является для регулятивных органов предметом изучения. Фонд Сороса получил прибыль, превышающую 1 млрд долл., в сентябре 1992 г. на операциях против Британского фунта и потерял 600 млн долл. по длинной позиции доллар/иена в феврале 1994 г. Исторические книги будут описывать панику, охватившую рынки в октябре 1998 г., когда лидирующий хеджевый фонд был вытеснен из своих позиций и при этом курс доллар/иена упал на 11,8 иен. Корпорации Ранее корпорации к валютному рынку, как правило, относились амбивалентно. Считалось, что им трудно управлять, и он непредсказуем. Глобализация деловой активности и усиление конкуренции вынудили их более обстоятельно приглядеться к валютному рынку. Сегодня корпорации становятся все более искусными в управлении рисками. Кажется, что дни, когда решения по хеджированию принимались по принципу "все или ничего", уже прошли. Некоторые корпорации выходят за рамки своих коммерческих потребностей и используют спекулятивные позиции, когда возникают для этого возможности. Лица с крупным чистым капиталом Лица с крупным чистым капиталом получают доступ на валютные рынки либо через инвестиционные банки, либо через банковские отделы по предоставлению частных услуг. Такие частные банковские услуги обычно предоставляются европейским, азиатским и южноамериканским инвесторам. Интерес североамериканских частных инвесторов к валютный рыноку пока еще невелик. 1.3 Функции и операции валютного рынка Валютные рынки одно из важных звеньев хозяйства чутко реагируют на изменения в экономике и политике, оказывая на них обратное влияние. Интернационализация хозяйственной жизни способствует развитие валютных рынков. Валютный рынок – это сфера экономических отношений, возникающих при осуществлении операций по купле-продаже иностранной валюты, а также операций по движению капитала иностранных инвесторов. С организационной точки зрения валютные рынки это совокупность банков, брокерских фирм, корпораций, особенно ТНК. Банки совершают 85-95% валютных сделок между собой на межбанковском рынке, а также с торгово-промышленной клиентурой. В соответствии с национальным банковским или валютным законодательством или валютным законодательством права банков осуществлять международные операции и валютные сделки при кризисах ограничиваются или требуется специальное разрешение (лицензия). Валютный рынок выполняет определенные функции, в которых оказывается его назначения и экономическая роль. Основными его функциями являются: · Обеспечение условий и механизмов для реализации валютной политики государства; · Создание субъектам валютных отношений предпосылок для своевременного осуществления международных платежей за текущими и капитальными расчетами и содействия благодаря этому развитию внешней торговли; · Обеспечение прибыли участникам валютных отношений; · Формирование спроса и предложения валюты и регулирование валютного курса; · Страхование валютных рисков; · Диверсификация валютных резервов. Названные функции реализуются через выполнение субъектами рынка широкого круга валютных операций. Под валютными операциями обычно понимают любые платежи, связанные с перемещением валютных ценностей между субъектами валютного рынка. Эти операции классифицируются по нескольким критериям: 1. По сроку осуществления платежа по купле-продаже валюты: · Кассовые или сделки с немедленной поставкой; · Срочные. 2. По механизму осуществления операций: · Операции спот; · Форвардные сделки; · Фьючерсные сделки; · Опционные сделки. 3. По целевому назначению: · Операции с целью получения валюты для осуществления платежей по международным расчетам; · Операции с целью страхования от валютных рисков (операции хеджирования); · Операции с целью получения прибыли или спекулятивные операции. 4. По форме осуществления: · Безналичные; · Наличные. 5. По масштабам операций: · Оптовые (осуществляются между банками); · Розничные (осуществляются между банками и их клиентами. Глава 2. Современное состояние валютного рынка 2.1 Валютные операции, совершаемые на валютном рынке Операции спот Конверсионные операции делятся на наличные и срочные в зависимости от сроков расчетов. Наличные конверсионные операции делятся на: • сделка TОD – конверсионная операция с датой валютирования в день сделки; • сделка TОM - конверсионная операция с датой валютирования на следующий за днем заключения сделки рабочий банковский день; • сделка SPОT - конверсионная операция с датой валютирования на второй за днем заключения сделки рабочий банковский день. Спот-рынок – это рынок поставки валюты. Поставляться она должна немедленно. Основные участники этого рынка коммерческие банки, которые ведут операции на спот-рынке со следующими партнерами: • напрямую с другими коммерческими банками на межбанковском рынке; • с банками и клиентами через брокеров; • напрямую с фирмами-клиентами; Операции своп Своп – это банковская сделка, которая состоит из двух противоположных конверсионных операций, заключаемых в один и тот же день на определенную сумму. При этом одна из указанных сделок является срочной, а вторая является сделкой с немедленной поставкой. Своп означает обмен одной валюты на другую на некоторый период времени. Представляет собой комбинацию кассовой операции - спот и срочной - форвард. Обе сделки заключаются с одним и тем же партеров в одно и тоже время . Свопы бывают процентные и валютные. 70% свопов имеют срок до одной недели. Валютный своп - это комбинация сделок спот и форвард. Своп используется как средство исключения риска процентных ставок, а также как средство исключения риска колебания валютных курсов. Преимущество операций своп заключается в том, что они почти полностью устраняют валютный риск. Если валюты, были проданы и куплены в разные даты, то они фактически образуют обратный своп. Именно поэтому, непокрытая позиция легко может быть уменьшена или покрыта полностью, если она возникает только из-за разницы расчетных дат. Операции "своп" используются в следующих целях: · для совершения коммерческих сделок (продажа валюты при условии немедленной поставки и покупки на определенный срок); · для приобретения необходимой валюты без валютного риска (в основе покрытие контрсделкой) для обеспечения международных расчётов, диверсификации валютных активов; · для взаимного межбанковского кредитования в двух валютах. Документация операций "своп" стандартизирована и включает условия их прекращения при неплатежах, технику обмена обязательствами, а также обычные пункты кредитного соглашения. В форме сделки "своп" банки осуществляют обмен валютами, кредитами, депозитами, ценными бумагами или другими ценностями. Операции "своп" проводятся еще и с золотом. Форвардные валютные контракты Форвардные операции (fоrward оperatiоn или сокращенно – fwd) – это сделки по обмену валют по заранее согласованному курсу, которые заключаются сегодня, но дата валютирования отложена на определенный срок в будущем. При этом валюта, сумма, обменный курс и дата платежа фиксируются в момент заключения сделки. Срок форвардных сделок колеблется от 3 дней до 5 лет, однако наиболее распространенными являются даты в 1, 3, 6 и 12 месяцев со дня заключения сделки. Форвардный контракт является банковским контрактом, поэтому он не стандартизирован и может быть подобран под конкретную операцию. Рынок форвардных сделок срочностью до 6 месяцев в основных валютах достаточно стабилен, на срок более 6 месяцев – неустойчив, при этом отдельные операции могут вызывать сильные колебания обменных курсов. Форвардный курс обычно отличается от спот-курса и определяется дифференциалом процентных ставок по двум валютам. Форвардный курс не является предсказанием будущего спот-курса. Если исполнение форвардного контракта происходит до 1 месяца, то он считается заключенным на короткие даты. Существуют также Финансовые фьючерсные контракты. Это фьючерсные контракты по сделкам с валютой, процентными ставками, краткосрочным и долгосрочным казначейским обязательствам и депозитам. Они заключаются на поставку определенных активов по цене продажи на определенную будущую дату.Опционные сделки Сделки с опционами принципиально отличаются от форвардных и фьючерсных операций. В совершении опционной сделки принимают участие две стороны: продавец опциона (надписатель опциона) и его покупатель (держатель опциона). У держателя опциона (покупателя) есть право, а не обязательство реализовать сделку. В отличие от форварда опционный контракт не является обязательным для исполнения, его держатель может выбрать один из трех вариантов действий: · исполнить опционный контракт; · оставить контракт без исполнения; · продать его другому лицу до истечения срока опциона. Надписатель опциона принимает на себя обязательство купить или продать актив, лежащий в основе опционной сделки, по заранее определенной цене. Опционы подразделяются на опционы покупателя, или колл-опционы, и опционы продавца - пут-опционы . Колл - опцион дает право его владельцу купить определенный актив в будущем по цене, зафиксированной в настоящий момент времени. Пут-опцион дает право на продажу валюты при тех же условиях. Таблица 2.1

Межбанковские кредиты Межбанковский кредит — кредит, предоставляемый одним банком другому. Основным кредитором на рынке является Центральный Банк. Коммерческие банки выступают в роли заемщиков и кредиторов других коммерческих банков. Обычно заимствование средств осуществляется на основе разовых кредитных договоров или посредством размещения депозитов в других банках. Цель межбанковского кредита для заемщика — получить ресурсы для последующего предоставления ссуды своему клиенту. Цель межбанковского кредита для кредитора — разместить на определенный срок временно свободные ресурсы. 2.2 Факторы, оказывающие влияние на валютный рынок, а также его современное состояние Как свидетельствует мировой опыт, на состояние и динамику спроса и предложения на валютном рынке влияет большое количество (десятки) факторов экономического, политического, правового, психологического характера. Все их можно разделить на три следующие группы: 1. Курсообразующие факторы: - Состояние платежного баланса страны; - Объемы ВНП, которые производятся в стране; - Внутренняя и внешняя предложение денег; - Процентные ставки в странах, валюты которых сравниваются; - Соотношение внутренних цен страны с внешними. Эти факторы можно назвать базовыми, то есть такими, которые определяют такое состояние соотношения спроса и предложения на валютном рынке, который склонен к стабильности и постепенной, внутренне обусловленной и предполагаемой изменения. Влияние состояния платежного баланса на конъюнктуру валютного рынка проявляется в том, что поступления валюты в страну за текущими и капитальными статьями баланса увеличивает предложение, а валютные платежи за рубежом увеличивают спрос на валютном рынке. Поэтому сбалансированные валютные поступления и платежи за названными статьями баланса создают благоприятные условия для спроса и предложения на валютном рынке и стабилизации его конъюнктуры. Влияние на валютный рынок объема ВНП, что производится в стране, основывается на том, что его изменение влияет на динамику экспорта и импорта. Если объем ВНП, возрастает, это создает предпосылки для увеличения экспорта и уменьшения импорта, что способствует формированию активного сальдо платежного баланса и улучшению конъюнктуры рынка. И наоборот, если объем ВНП сокращается, это падение экспорта и рост импорта, формирование отрицательного сальдо платежного баланса и ухудшение конъюнктуры рынка. Влияние внутренней предложения национальных денег основан на тесной связи валютного рынка с другими сегментами денежного рынка. Если предложение денег на рынке банковских кредитов и рынка ценных бумаг возрастет, это может ухудшить конъюнктуру на этих рынках, вследствие чего часть предложения денег оттуда перейдет на валютный рынок, где конъюнктура осталась неизменной. Но если такое перемещение денег будет значительным, то спрос на валюту начнет расти опережающими темпами и равновесие будет нарушено и там. Если предложение денег расти прямо на валютном рынке (внешняя предложение, например, в целях валютной интервенции, то это немедленно отразится на его конъюнктуру и она ухудшится для национальной валюты. Влияние соотношения процентных ставок в двух странах заключается в том, что высокие процентные ставки стимулируют приток в соответствующую страну свободных денежных капиталов из стран, где процентные ставки низкие. Это будет способствовать формированию активного сальдо платежного баланса по статьям капитальных операций и улучшению конъюнктуры валютного рынка. В стране с низкими процентными ставками ситуация будет развиваться в противоположном направлении. Влияние соотношения внутренних и внешних цен базируется на том, что в странах с низкими внутренними ценами создаются дополнительные стимулы для наращивания экспорта и сдерживания импорта, что способствует формированию активного сальдо платежного баланса. 2. Регулирующие факторы: - Меры прямого государственного регулирования (финансово-бюджетная политика, квотирование и лицензирование, денежно-кредитная политика, регулирование цен, политика, распределение валюты и т.п.); - Структурные факторы. Эти факторы влияют на конъюнктуру рынка через смену факторов. Они вводятся в действие государством сознательно для достижения определенных целей в ее экономической политике и могут давать значительный эффект в условиях, когда экономика страны находится в состоянии длительного равновесия. 3. Факторы кризисного характера: - Дефицит государственного бюджета; - Бесконтрольная эмиссия и инфляция; - Искусственное и чрезмерное регулирование цен; - Высокая монополизация производства. Эти факторы возникают при нарушении динамического равновесия экономики, ослабляют действие факторов и снижают результативность регулятивных мер государства. Во всей этой совокупности факторов решающей (базовой) является первая группа. В свою очередь, в базовой группе ключевое место занимает платежный баланс, его состояние и динамика. Он имеет комплексный характер и аккумулирует в себе в определенной степени действие всех остальных факторов. Широкий ассортимент валютных операций, высокое технологическое и организационное обеспечение их выполнения создают всем субъектам валютного рынка благоприятные условия для достижения таких целей - обеспечение ликвидности, прибыльности и управляемости валютными рисками. Поэтому ускоренное развитие валютного рынка - одно из актуальных задач стран с переходными экономиками, в том числе и Украины. Однако в Украине валютный рынок формируется слишком медленно, ассортимент валютных операций на нем ограничен преимущественно кассовыми операциями. После прекращения в 2000 деятельности Украинской межбанковской валютной биржи развитие большинства срочных валютных операций потерял пока перспективу. Состояние конъюнктуры валютного рынка проявляется в изменении соотношения между спросом и предложением отдельных валют, что, в свою очередь, является ключевым фактором влияния на валютный курс. Поэтому факторы, определяющие конъюнктуру валютного рынка, одновременно являются и факторами изменения валютного курса. Современное состояние мирового валютного рынка: валютный рынок и конвертируемость валют развивающихся стран. Недельный график, период с 25.09.98 по 27.09.09. Обзор торговой активности с 12.03.99 по 27.09.09.Показатели прибыльности. Максимально возможная теоретическая прибыль от торговли всех трендов, которые были на рынке, составляет 80 процентов годовых при условии вхождения во все тренды, что практически невозможно. Среди торговых систем по прибыльности лидируют свинговые торговые системы (эти системы заключаются в краткосрочном методе торговли дневных колебаний цен, основанном на шансах и процентах), их максимальная возможная прибыльность составляет 38.55 процентов годовых или 48.1 процентов от максимальной теоретической прибыли. Наименьший коэффициент риска показывают трендовые торговые системы, он составляет 0.24. Наименьший максимально возможный убыток показывают трендовые торговые системы, он составляет 4.22. Показатели волатильности. Волантильность - финансовый показатель, характеризующий тенденцию рыночной цены или дохода, изменяющихся во времени. Средняя скорость изменения цены составляет 2.12 процентов в неделю, это средний показатель для рынка. Медианная скорость изменения цены ниже средней скорости и составляет 0.94 процента в неделю, что является низким показателем. Коэффициент волатильности откатов хуже нормы и равен 0.85. Бары (1 бар = 1 мл. долларов) против трендов составляют 27 процентов от всех баров, что в норме. Гэпы против трендов отмечались в 3.65 процентах трендов, что добавляет риск графику. Средний гэп против тренда составляет 5.21 процента. Средний гэп против третьей волны составляет 8.29 процента. Это выше среднего по всем трендам. Выводы: особым риском обладают именно трендовые стратегии, риск волатильности откатов повышенный, но допустимый, преобладают тренды с низкой волатильностью, гэпы очень большие, в связи с чем риск волатильности можно считать очень высоким. Текущие тренды. Направленность рынка составляет 24 процентов в пользу быков. Степень трендовости рынка 36.88 процентов. Проблемные тренды составляют 54 процентов. Стандартное отклонение показателей составляет 39.21 процентов. 2.3 Хеджирование и спекуляцияМировой валютный рынок, не только очень прибыльная индустрия, но и очень рискованный бизнес. Увеличение количества игроков, торгующих все более сложными инструментами, во все более значительных количествах, естественно приводит к повышению торговых рисков. Поэтому очень важно понимать, в чем заключаются риски, чтобы сформировать правильную политику управления этими рисками. Таблица 2.2

Хотя все эти типы риска присущи валютному рынку в целом, они по-разному проявляются для разных инструментов. Постоянные изменения обменных курсов создают ситуацию риска на валютном рынке. Реакция отдельных экономических агентов на колебания валютных курсов не одинакова. Одни не желают зависеть от этих колебаний, стремясь избежать риска или, по крайней мере его снизить. В целях защиты от риска проводятся специальные валютные операции, называемые хеджированием (hedge), а сами экономические агенты, страхующие валютные риски, называются хеджерами. Другие агенты, внимательно следя за тенденциями изменений валютных курсов, стремятся извлечь из этого выгоду. Купля-продажа валюты с целью извлечь прибыль является спекуляцией (speculate), а агенты, осуществляющие подобные операции, называются спекулянтами. Подобное деление валютных операций и агентов на две категории условно. Обычной рыночной практикой является одновременное или попеременное проведение операций по хеджированию и спекуляции и той же фирмой или лицом. Для хеджирования валютного риска широко используются финансовые инструменты, особенно форвардные контракты и валютные опционы. Купля-продажа валюты с целью извлечь прибыль из курсовой разницы называется валютным арбитражем. Очень важной проблемой является воздействие спекулятивных сделок на экономическую ситуацию. Спекуляция может быть стабилизирующей (stabilizing speculatiоn) или дестабилизирующей (destabilizing speculatiоn). Стабилизирующая спекуляция предполагает осуществление сделок двоякого рода. Во-первых, скупку иностранной валюты в то время, когда ее обменный курс низок или снижается, но ожидается, что вскоре он будет повышаться. Во-вторых, продажу иностранной валюты, когда ее курс высок или повышается, но ожидается его скорое падение. И в том и в другом случае подобные сделки смягчают резкие колебания обменного курса, а стабилизирующая спекуляция в целом выполняет полезную для общества функцию. Дестабилизирующая спекуляция сводится либо к продаже иностранной валюты, когда ее обменный курс низок или падает в ожидании, что падение вскоре сменится подъемом, либо к покупке валюты, когда ее курс высок или повышается в расчете на его дальнейший рост. Сделки такого рода увеличивают амплитуду колебаний обменных курсов и могут привести к деструктивному воздействию на международные потоки товаров и капитала. Смысл хеджирования заключается в том, чтобы устранить открытые позиции в иностранной валюте, добиться баланса требований и обязательств. Спекуляция на курсовой разнице может оказывать стабилизирующее воздействие на экономику, но может и деструктивно повлиять на международные потоки товаров и капитала. Глава 3. Перспективы развития валютного рынка Все большее число компаний выходит на мировой валютный рынок. Управление финансовыми потоками становится значительно более сложным, диверсифицированным и рискованным. Сфера финансовых интересов и возможностей стремительно расширяется. Поэтому возникает необходимость не только оценки возможностей компаний работать в многовалютной среде, но и общей оценки перспектив интеграции стран в мировой валютный рынок. Последние десятилетия ознаменовались важными изменениями в развитии мировой экономики. Резкое углубление международного разделения труда, связанное с интенсивным развитием новых высокотехнологичных, капитало- и наукоемких отраслей, привело к качественному увеличению роли международных финансов для национальных экономик. Мобилизация капитала, необходимого для осуществления масштабных инвестиций в современное производство, обслуживание расчетов между участниками сложных экономических цепочек, страхование кредитных, валютных и расчетных рисков в современной экономике невозможны без интеграции национальной финансовой системы в мировую и, в особенности, национального валютного рынка в мировой. Понятие интеграции национального валютного рынка в мировой валютный рынок в современной экономической литературе не имеет единой общепризнанной трактовки. В данной курсовой работе используется наиболее общее понимание этого термина, заключающее в себе все формы укрепления связей между национальным валютным рынком, с одной стороны, и валютными рынками других стран, а также международным валютным рынком, с другой. В него включается укрепление экономических, информационных, технических и организационных связей между данными рынками, а также устранение правовых, экономических, политических, технологических и психологических препятствий к свободному перемещению капиталов и информации между ними. Особенно актуальна задача интеграции национального рынка в мировую финансовую систему и мировой валютный рынок для развивающихся стран и стран с переходной экономикой. В современной экономике непрерывно увеличивается роль финансовой инфраструктуры. Конкурентоспособность национальной экономики определяется не только потребительскими свойствами ее продукции, но и наличием адекватной финансовой инфраструктуры, обеспечивающей осуществление сложных расчетных схем, движение коммерческих кредитов и страхование производственных рисков. Не случаен тот факт, что многие новые индустриальные страны (к примеру, Тайвань и Сингапур) являются также крупнейшими центрами международного финансового рынка в целом и его валютного сегмента в частности. В ближайшие сроки эта задача выполнится и мировой валютный рынок возымеет еще больший размах. Мировой валютный рынок: виды на декабрь. Осень 2009 года по-прежнему приносит владельцам долларов лишь одни финансовые разочарования, в то время как на слабости американской валюты спекулянты зарабатывают целые состояния. Так, доходность операций трейдеров, которые брали займы в долларах США, а затем покупали на них облигации, номинированные в австралийских долларах, по нашим подсчетам, в период с 1 октября по 17 ноября составила 6,5%. В пересчете на 12 месяцев эта цифра равна 50,5% годовых, а если трейдер использовал при этом кредитное плечо 1 к 10, то полученный доход и вовсе достигает астрономических 505% годовых! Впрочем, легкость, с которой спекулянты зарабатывают деньги на "американце" на самом деле только кажущаяся, поскольку этот бизнес вполне справедливо считают высокорискованным. В первую очередь, этот риск сопряжен с опасностью роста валюты займа, что при большом кредитном плече приводит к катастрофическим потерям. Впрочем, октябрь и ноябрь оказались вполне благоприятны для трейдеров, поскольку курсовая стоимость валют займа, а к таковым можно отнести ведущие мировые валюты, продолжала падать. Так, с 1 октября по 17 ноября курс доллара США к российской валюте упал на 1 рубль 34 копейки (или на 4,46%), евро ‑ на 93 копейки (2,13%), йены – на 1 рубль 37 копеек (4,09%), фунта стерлингов – на 32 копейки (0,67%) и швейцарского франка – на 58 копеек (2%). Следовательно, с точки зрения спекулянтов в этот период наиболее предпочтительными валютами займа были доллар США и японская йена, в то время как менее предпочтительной – фунт стерлингов (см. таблицу 1). Таблица 3.1 Курсовая доходность ведущих мировых валют с 1 октября по 17 ноября 2009 года

В свою очередь, курсы сырьевых валют к рублю – к большой радости спекулирующих трейдеров ‑ продемонстрировали гораздо меньшую склонность к снижению. Лишь канадский доллар с 1 октября по 17 ноября упал на 40 копеек (или на 1,43%), в то время как австралийский доллар вырос на 36 копеек (1,36%), а норвежская крона – на 6 копеек (на 0,11%). Таким образом, валюту займа (в первую очередь, доллары США и японские йены) в этот период предпочтительно было конвертировать в долговые обязательства, номинированные в австралийских долларах или в норвежских кронах, что обеспечивало не только высокий процентный, но и курсовой доход. В целом более слабая позиция ведущих мировых валют объясняется циклическим регулированием: в момент выхода развитых национальных экономик из глобального кризиса центробанки держат низкие ставки рефинансирования, удешевляя тем самым кредит для своих производителей. Однако избыток ликвидности ведет к спекулятивному росту цен на сырье на мировых рынках. Так, с 1 октября по 17 ноября цены на нефть марки WTI выросли с $70,46 до $79,8 за баррель или на 13,3%, а цены на золото с $995,75 до $1134,75 за унцию или на 14%. Удорожание сырья ведет к росту инфляции в странах, в экспорте которых преобладают сырьевые товары, с которой национальные регуляторы вынуждены бороться, повышая ставки рефинансирования. Так, Резервный банк Австралии 4 ноября 2009 года уже во второй раз поднял ставку рефинансирования на 0,25 процентных пункта ‑ до 3,5% (в первый раз он повысил ее 7 октября до 3,25 %). 29 октября вслед за "родиной кенгуру" ставку рефинансирования поднял норвежский центробанк – с 1,25% до 1,5%. Пока иной позиции придерживается Банк Канады, продолжающий держать ставку рефинансирования на низком уровне, несмотря на то, что в экспорте этой страны значительную долю составляют сырьевые товары. Это объясняется тесной интеграцией экономики Канады с американским рынком и стремлением регулятора не допустить сокращения канадского экспорта в США. В результате канадский доллар, который обычно относят к сырьевым валютам, в исследуемый период упал к рублю гораздо больше, чем фунт стерлингов, поскольку ставка рефинансирования, установленная Банком Англии сейчас выше – 0,5%. Как нефть и золото командуют валютным рынком К тому же курс британского фунта – в отличие от валют других развитых стран – продемонстрировал положительную корреляцию с ростом сырьевых товаров. Так, с 1 октября по 17 ноября рост цены на нефть за баррель на один доллар приводил к повышению курса британской валюты на 3 копейки (см. таблицу 3.2). Отчасти это объясняется тем, что Британия сама является довольно крупным поставщиком нефти. По остальным ведущим валютам наблюдалась отрицательная корреляция с динамикой нефтяного рынка. Особенно сильно подешевели в зависимости от роста цен на нефть японская и американская валюта. Так, повышение цен на нефть на один доллар за баррель способствовало снижению курса йены на 15,8 копейки, а доллара США – на 9,2 копейки.

Таблица 3.2 Чувствительность курсов ведущих мировых валют к росту цен на нефть марки WTI

Почему трейдеры полюбили "австралийца" Очевидно, в связи с последними действиями норвежского регулятора крона может стать одной из самых привлекательных валют, в которой целесообразно будет номинировать приобретенные долговые обязательства. Мы проанализировали доходность операций кэрри трейдеров с учетом курсов валют и разницы в ставках рефинансирования, наблюдавшихся на рынке в период с 1 октября по 17 ноября. Полученные результаты занесены в таблицу 3.3, в которой доходность по операциям следует смотреть на пересечении валюты займа с валютой долгового обязательства. Например, если инвестор, используя японскую йену в качестве валюты займа, вложил средства в облигации, номинированные в австралийских долларах, то за этот период он мог получить доходность в размере 6,1%. Аналогичная доходность по паре доллар США (валюта займа) - австралийский доллара (валюта долгового обязательства) еще выше – 6,5%, а по паре йена (валюта займа) - норвежская крона (валюта долгового обязательства) ниже – 4,2%. Поскольку американская валюта обесценилась сильнее других валют, а ставка рефинансирования ФРС пока одна из самых низких (ниже лишь у Банка Японии), то использование доллара США в качестве валюты займа дала трейдерам положительную доходность по отношению ко всем остальным валютам, в которых были номинированы долговые обязательства. В свою очередь, облигации, номинированные в австралийских долларах, обеспечили положительную доходность при использовании для займа всех остальных валют (правда, по норвежской кроне самую низкую ‑ 1,5%).

Таблица 3.3 Доходность по валютам, полученная трейдерами с 1 октября по 17 ноября 2009 года, в %

Фактические курсы трех сырьевых валют по состоянию на 10 ноября оказались в рамках прогноза. При этом их курсы, как и курсы большинства несырьевых валют, были ближе к нижней границе прогноза. В частности, курс австралийского доллара оказался выше нижней границы прогноза на один рубля 49 копеек, норвежской кроны – на два рубля 1 копейку, а канадского доллара – на 30 копеек. Прогноз курса восьми валют на конец года Прогнозы по курсам мировых валют на 17 декабря. При этом рассчитано не только точечные, но и интервальные прогнозы с 95-прцоентным уровнем надежности (то есть с 95-процентной вероятностью, что прогноз сбудется и с 5-процентным риском ‑ не сбудется). Судя по точечным прогнозам, курсы четырех мировых валют в течение месяца снизятся, причем, больше всех обесценится доллар США, а вот швейцарский франк немного вырастет. Таблица 3.4 Прогноз курса ведущих мировых валют на 17 декабря 2009 года

Вывод Подведем выводы на основе данного исследования. Валютная торговля может быть весьма прибыльной. Чем большие объемы валюты используются в торговле, тем больше возможности получения прибыли. Но торговля может быть также и дорогостоящей - помимо требований к капиталу и само осуществление валютных сделок обычно сопряжено с издержками. Системы поддержки торговли, начиная с телефонного устройства, напоминающего систему коммутации в гостиницах, и до компьютеров и программного обеспечения к ним, требуют значительных расходов. Но коммерческие и инвестиционные банки достаточно состоятельны, чтобы противостоять возможным временным нереализованным убыткам и даже реальным потерям. Вообще говоря, валютным рынкам нелегко привлечь внимание отдельных индивидуальных инвесторов. Валютная торговля ими воспринимается все еще неверно и часто объявляется просто бессмысленной или, в лучшем случае, азартной игрой. Положение серьезно изменилось и в нужном направлении, когда инвестиционные и коммерческие банки вместе с торговыми компаниями начали предлагать индивидуальным инвесторам и спекулянтам возможность участвовать в валютной торговле. Потенциал этого сегмента рынка до сих пор еще не реализован. По мере того как финансовая информация, касающаяся валютного рынка, благодаря персональным компьютерам станет более доступной для индивидуальных инвесторов, они, вероятно, будут интенсивнее вовлекаться в торговлю, коль скоро появляются возможности для быстрого получения прибыли. Приложения 1. Словарь Тренд - направленность изменения экономических показателей, определяемая путем обработки отчетных, статистических данных и установления на этой основе тенденций экономического роста или спада. Гэп (англ. gap - разрыв, расхождение) - резкое снижение цены биржевого товара, при котором минимальная цена предыдущего биржевого дня выше максимальной цены текущего дня, либо резкое повышение цены товара. Концепция Третьей Волны - одна из концепций постиндустриального общества, основанная на многофакторном отрицании черт и тенденций индустриального общества со стороны нарождающегося общества третьей волны. В области науки и техники механическая техника сменяется техникой, порождаемой наукой; в области социально-экономической стандартизацию сменяет индивидуализация, специализацию - комплексная интеграция, концентрацию - деконцентрация, максимизацию - минимизация, централизацию - децентрализация. Для общества эта концепция означает переход от индивида, ориентированного на производство и потребление, к индивиду, ориентированному на духовные ценности и творчество. Выдвинута Э. Тоффлером в работе ""Третья волна"" (1980).Быки - жарг.: биржевые игроки, играющие на фондовых биржах на повышение. Предвидя рост курса ценных бумаг и способствуя ему, "быки" заранее скупают ценные бумаги, курс которых должен повыситься. Медведи - жарг.: биржевые игроки, играющие на понижение цен товаров, курсов ценных бумаг, валюты. Они продают на срок (с выдачей, поставкой через определенный период) биржевые товары, которых у них нет пока в наличии, по курсу, цене. Приложение 2. Таблица

|