|

Рефератыбизнес бытовое обслуживан жизнедеятельности |

Курсовая работа: Лизинг в организацииНо следует помнить, что понятия «лизинг» и «аренда» полностью не совпадают. Финансовый же лизинг по своей сути схож с кредитом (табл. 2). Так, при лизинге собственник имущества, передавая его во временное пользование, в установленный срок получает его обратно, а за предоставленную услугу – соответствующее комиссионное вознаграждение. Это означает, что в лизинговой сделке присутствуют практически все элементы кредитных отношений. Различие состоит лишь в том, что при лизинге участники сделки оперируют не денежными средствами, а конкретным имуществом. Таблица 2 Отличительные особенности использования кредитных и лизинговых механизмов [11, c. 188]

В результате лизинг зачастую квалифицируют как товарный кредит, представляемый лизингодателем лизингополучателю в форме передаваемых в пользование основных фондов, и рассматривать его следует как одну из форм кредитования приобретения машин и оборудования, альтернативную традиционной банковской ссуде. Таким образом, важной стороной лизинга является то, что кредитование (инвестирование) лизингополучателя осуществляется не в денежной форме, а в товарной. Это позволяет избежать как хищения, так и растраты денежных средств. За лизингодателем сохраняется право собственника на весь период лизинга, которое переходит к лизингополучателю только после полной выплаты согласованного платежа по истечении срока договора. Вся сумма лизинговых платежей у лизингополучателя относится на себестоимость производимой им продукции, что снижает налогооблагаемую базу. Если амортизацию на лизинговое имущество начисляет лизингополучатель, то сумма лизинговых платежей относится на себестоимость выпускаемой им продукции, за вычетом части платежей, предназначенных для возмещения стоимости этого имущества [11, c. 192]. Экономическая эффективность использования лизингового механизма в сравнении с прямым кредитованием проиллюстрирована в таблице 3, из которой следует, что экономия денежных средств предприятия (лизингополучателя) за счет использования лизингового механизма составит: 2851,6 – 2138,0 = 713,6 тыс. руб. Лизинг, в отличие от кредита, стимулирует эффективное использование основных средств и полностью исключает наличие не установленного оборудования, его нерациональное использование. А в случае банкротства предприятия, получившего оборудование по лизингу, лизингодатель вообще ничего не теряет. Если кредитору для того, чтобы получить свои деньги, требуется пройти всю длительную процедуру банкротства, то принадлежащая лизингодателю высоколиквидная техника может быть им сразу продана или передана другому лизингополучателю. Таблица 3 Экономическая эффективность использования лизингового механизма в сравнении с механизмом прямого кредитования

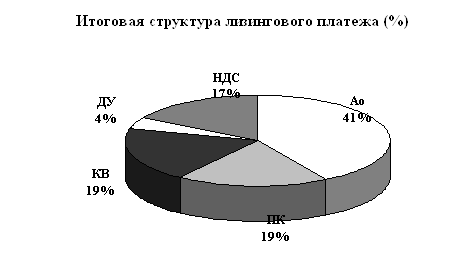

Лизинговый механизм имеет преимущества и в объемах гарантий, необходимых для инвесторов: при кредитном варианте инвестор требует 100%-ной гарантии возврата средств и процентов по кредиту, в то время как при реализации лизингового процесса требования инвестора к гарантиям могут быть снижены до 40% в зависимости от схемы лизинга и условий лизингового контракта. Расчета среднегодовых (остаточных) стоимостей лизинга и состава лизинговых платежей (на примере экскаватора ЭО-3323А) Под лизинговыми платежами понимается общая сумма, выплачиваемая лизингополучателем лизингодателю за предоставленное ему право пользования имуществом - предметом договора. В лизинговые платежи включаются: амортизация лизингового имущества за весь срок действия договора лизинга, компенсация платы лизингодателя за использованные им заемные средства, комиссионное вознаграждение, плату за дополнительные услуги лизингодателя, предусмотренные договором лизинга, а также стоимость выкупаемого имущества, если договором предусмотрен выкуп и порядок выплат указанной стоимости в составе лизинговых платежей. В связи с тем, что с уменьшением задолженности по кредиту, полученному лизингодателем для приобретения имущества - предмета договора лизинга, уменьшается и размер платы за используемые кредиты, а также уменьшается и размер комиссионного вознаграждения лизингодателю, если ставка вознаграждения очень часто устанавливается сторонами в процентах к непогашенной (несамортизированной) стоимости имущества, целесообразно осуществлять расчет лизинговых платежей в следующей последовательности: 1. Рассчитываются размеры лизинговых платежей по годам, охватываемым договором лизинга. 2. Рассчитывается общий размер лизинговых платежей за весь срок договора лизинга как сумма платежей по годам. 3. Рассчитываются размеры лизинговых взносов в соответствии с выбранной сторонами периодичностью взносов, а также согласованными ими методами начисления и способом уплаты [17, c. 139]. При оперативном лизинге, когда срок договора меньше одного года, размеры лизинговых платежей определяются по месяцам. 1) Расчет общей суммы лизинговых платежей осуществляется по формуле: ЛП = АО + ПК + КВ + ДУ + НДС, где (1) ЛП - общая сумма лизинговых платежей; АО - величина амортизационных отчислений, причитающихся лизингодателю в текущем году; ПК - плата за используемые кредитные ресурсы лизингодателем на приобретение имущества - объекта договора лизинга; КВ- комиссионное вознаграждение лизингодателю за предоставление имущества по договору лизинга; ДУ - плата лизингодателю за дополнительные услуги лизингополучателю, предусмотренные договором лизинга; НДС - налог на добавленную стоимость, уплачиваемый лизингополучателем по услугам лизингодателя. Если лизингополучатель является малым предприятием, в общую сумму лизинговых платежей налог на добавленную стоимость не включается. 2) Амортизационные отчисления (АО) рассчитываются по формуле: АО = БС х На / 100, где (2) БС - балансовая стоимость имущества - предмета договора лизинга, млн. руб.; На - норма амортизационных отчислений, процентов. Балансовая стоимость имущества определяется в порядке, предусмотренном действующими правилами бухгалтерского учета. В соответствии с "Временным положением о лизинге", утвержденным Постановлением Правительства Российской Федерации от 29.06.95 Nо. 633, стороны договора лизинга по взаимному соглашению вправе применить механизм ускоренной амортизации с коэффициентом не выше 3 [3, c. 90]. 3) Расчет платы за используемые кредитные ресурсы. Плата за используемые лизингодателем кредитные ресурсы на приобретение имущества - предмета договора производится по формуле: ПК = КР х СТк / 100, где (3) ПК - плата за используемые кредитные ресурсы, млн. руб.; СТк - ставка за кредит, процентов годовых. При этом имеется в виду, что в каждом расчетном году плата за используемые кредитные ресурсы соотносится со среднегодовой суммой непогашенного кредита в этом году или среднегодовой остаточной стоимостью имущества - предмета договора: КРt = Q х (OCn +OСk) / 2, где (4) КРt - кредитные ресурсы, используемые на приобретение имущества, плата за которые осуществляется в расчетном году, млн. руб.; OCn и OCk - расчетная остаточная стоимость имущества соответственно на начало и конец года, млн. руб.; Q - коэффициент, учитывающий долю заемных средств в общей стоимости приобретаемого имущества. Если для приобретения имущества используются только заемные средства, то Q =1. 4) Расчет комиссионного вознаграждения лизингодателю Комиссионное вознаграждение может устанавливаться по соглашению сторон в процентах: а) от балансовой стоимости имущества - предмета договора; б) от среднегодовой остаточной стоимости имущества. В соответствии с этим расчет комиссионного вознаграждения осуществляется по формуле (5а): КВt = p x БС, где (5а) p - ставка комиссионного вознаграждения, процентов годовых от балансовой стоимости имущества; БС - то же, что и в формуле (2); или по формуле 5(б) КВt = (ОСн + ОСк)/2 х СТв/100, где (5б) ОСн и ОСк - то же, что и в формуле (4); Ств - ставка комиссионного вознаграждения, устанавливаемая в процентах от среднегодовой остаточной стоимости имущества - предмета договора. 5) Расчет платы за дополнительные услуги лизингодателя, предусмотренные договором лизинга в расчетном году производится по форм уле: ДУт = ( Р1 + Р2 + …Рн ) / Т, где (6) ДУт - плата за дополнительные услуги в расчетном году, млн. руб.; Р1, Р2 ... Рn - расход лизингодателя на каждую предусмотренную договором услугу, млн. руб.; Т - срок договора, лет. 6) Расчет размера налога на добавленную стоимость, уплачиваемого лизингодателем по услугам договора лизинга производится по формуле: НДСt = Вt х СТn / 100, где (7) НДСt - величина налога, подлежащего уплате в расчетном году, млн. руб.; Вt - выручка от сделки по договору лизинга в расчетном году, млн. руб.; СТn - ставка налога на добавленную стоимость, процентов. В сумму выручки включаются: амортизационные отчисления, плата за использованные кредитные ресурсы (ПК), сумма вознаграждения лизингодателю (КВ) и плата за дополнительные услуги лизингодателя, предусмотренные договором (ДУ): Вт = АОt + ПКt + КВt + ДУt (8) Состав слагаемых при определении выручки определяется законодательством о налоге на добавленную стоимость и инструкциями по определению налогооблагаемой базы. 7) Расчет размеров лизинговых взносов при их уплате равными долями с оговоренной в договоре периодичностью Расчет размера ежегодного лизингового взноса, если договором предусмотрена ежегодная выплата, осуществляется по формуле: ЛВг = ЛП / Т, где (9) ЛВг - размер ежегодного взноса, млн. руб.; ЛП - общая сумма лизинговых платежей, млн. руб.; Т - срок договора лизинга, лет. Расчет размера ежеквартального лизингового взноса, если договором лизинга предусмотрена ежеквартальная выплата, осуществляется по формуле: ЛВк = ЛП / Т / 4, где (10) ЛВк - размер ежеквартального лизингового взноса, млн. руб.; ЛП и Т - то же, что и в формуле (9). Расчет размера ежемесячного лизингового взноса, если договором предусмотрена ежемесячная выплата, осуществляется по формуле: ЛВм = ЛП / Т / 12, где (11) ЛВм - размер ежемесячного лизингового взноса, млн. руб.; ЛП и Т - то же, что и в формуле (9) [3, c. 148]. Таблица 4 Исходные данные

Таблица 5 Расчет среднегодовых стоимостей лизинга и состава лизинговых платежей при линейном способе начисления амортизации (тыс.руб.)

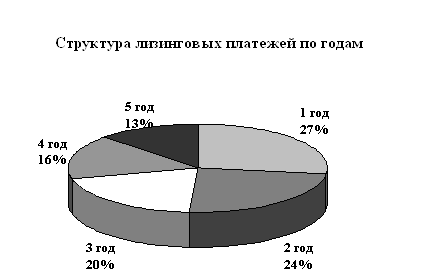

Проанализировать структуру лизинговых платежей по линейной схеме можно как по числовым данным (таблицы 4, 5), так и по графикам. Диаграммы значений распределения лизинговых платежей приведены на рис. 4.

Рис. 4. Структуры лизинговых платежей Лизинговая сделка, как видно из рис. 4, начинается с получения лизингодателем заявки от лизингополучателя на приобретение соответствующего имущества, т.е. на его покупку или сдачу во временное пользование. При этом в заявке обязательно указывается наименование имущества, его технические и экономические параметры, потенциальный поставщик, его местонахождение и др. инициатором лизинговой сделки, как правило, выступает лизингополучатель, которому необходимо то или иное производственное оборудование от конкретного производителя. Вместе с заявкой (или после принятия ее к рассмотрению) лизингополучатель представляет лизингодателю все необходимые материалы, которые затем по инициативе лизингодателя проходят соответствующую проверку или экспертизу. По решению лизингодателя проведение экспертизы может быть поручено независимым экспертам. В задачи такой экспертизы входит, прежде всего, оценка финансового состояния лизингополучателя, а также определение спроса на имущество с целью изучения возможности его повторной сдачи или продажи в случае досрочного расторжения контракта. После принятия положительного решения о вступлении в сделку лизингодатель направляет наряд-заказ поставщику оборудования, который уведомляет лизингодателя как о его получении, так и о готовности выполнения. При этом в качестве поставщика оборудования или другого имущества может выступать предприятие-изготовитель, торговая организация, либо другое юридическое или физическое лицо [20, c. 86]. Основным документом лизинговой сделки является договор лизинга, который должен состоять из двух частей: договора между лизингодателем и поставщиком о купле-продаже оборудования и договора лизинга между лизингодателем и лизингополучателем. Лизинг является эффективной формой финансирования расходов на приобретение основных средств. В соответствии с Федеральным законом "О финансовой аренде (лизинге)" от 29 октября 1998 г. № 164-ФЗ (в ред. Федерального закона от 29 января 2008 г. № 10-ФЗ) лизинговая деятельность - это вид инвестиционной деятельности по приобретению имущества и передаче его в лизинг. Лизинг - совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретением предмета лизинга. В нашей стране любой из субъектов лизинга может быть резидентом или нерезидентом Российской Федерации, а также субъектом предпринимательской деятельности с участием иностранного инвестора, осуществляющим свою деятельность в соответствии с законодательством Российской Федерации Лизинг позволяет предприятию использовать в денежном обороте средства другого предприятия на долгосрочной основе. Данная форма финансирования осуществляется через лизинговую компанию, приобретающую для третьего лица право собственности на имущество и отдающего его в аренду на определенный срок. Особую роль играет лизинг в техническом перевооружении предприятий. Лизинг можно рассматривать как форму долгосрочного кредитования покупки. Поскольку лизинговая компания полностью оплачивает основные средства по поручению лизингополучателя за счет собственных средств, то к ней переходит право собственности на предмет покупки. Для предприятия-арендатора необходимость привлечения к сделке лизинговой компании вызвана в основном отсутствием финансовых ресурсов для приобретения основных средств и сложностью получения долгосрочных ссуд. Лизинг стимулирует эффективное использование основных средств и полностью исключает наличие не установленного оборудования, его нерациональное использование, так как получаемый доход от эксплуатации предмета лизинга должен покрывать все расходы, включая арендную плату, и приносить прибыль. Как показал опыт ООО «Прогресс-М», предприятие-лизингополучатель получает возможность пользоваться необходимым для него имуществом без единовременной мобилизации на эти цели собственных или привлеченных заемных средств. Лизингополучатель освобождается от единовременной полной оплаты стоимости имущества, что выгодно отличает лизинг от обычной купли-продажи. Лизинг может открывать доступ к нужному имуществу, как в случае каких-либо кредитных ограничений, так и при невозможности привлечения для этих целей заемных средств. Также выявлена простота получения имущества по лизингу, в сравнении с банковской ссудой на его приобретение, так как лизинговое имущество выступает в качестве залога. Проведенные расчеты показывают, что лизинг - более выгодный способ приобретения оборудования по сравнению с его покупкой за счет полученного кредита или собственных средств. Так, экономия денежных средств предприятия (лизингополучателя) за счет использования лизингового механизма в сравнении с прямым кредитованием составит 713,6 тыс. руб. Таким образом, можно сделать вывод, что лизинг, как метод долгосрочного инвестирования может быть достаточно выгоден для ООО «Прогресс-М» по сравнению с другими формами инвестирования в основные производственные фонды. лизинг финансовый предприятие СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ 1. Федеральный закон РФ от 29 октября 1998 г. №164-Ф3 «О финансовой аренде (лизинге)» (в редакции Федерального закона от 29.01.2006 г. №10-ФЗ) 2. Методические рекомендации по расчету лизинговых платежей, утвержденные Минэкономики России 16 апреля 2008 г. 3. Адамов Н.А., Тилов А.А. Лизинг. – СПб.: Питер, 2009. - 436 с. 4. Бубенцова В. В. Лизинговые операции // Финансы и кредит. - 2007. - №3. - с. 10 – 14. 5. Газман В.Д. Ценообразование лизинга: Учеб. пособие для вузов. М.: Изд. Дом ГУ ВШЭ, 2008. - с. 221. 6. Зубарева Л.В. Лизинг как метод инвестирования: Учебное пособие для студентов – М.: Финансы и инвестиции, 2007. - 457 с. 7. Карп М.В., Шабалин Е.М., Эриашвили Е.Д., Истомин О.Б. - Лизинг. Экономические и правовые основы. – М.:Юнити-Дана, 2005. 8. Ковалева А.М. Финансовый менеджмент: Учебник. – М.: ИНФРА-М, 2007. – 284 с. 9. Селезнева Н.Н., Ионова А.Ф. Финансовый анализ. Управление финансами: Учеб. пособие для вузов. - 2-е изд., перераб. и доп. - М.: ЮНИТИ-ДАНА, 2008. - 639 с. 10. Степанова И.С. Экономика предприятия: Учебник - 3-е изд., доп. и перераб. – М.: Юрайт-Издат, 2007. - 620 с. 11. Коршунова Н.М. Лизинг: экономические и правовые основы: Учеб. пособие для вузов / Карп М.В., Шабалин Е.М., Эриашвили НД, Истомин О. Б.; - 2-е изд., перераб. и доп. - М.: ЮНИТИ-ДАНА, 2006. - 191 с. 12. Кроливецкая Л. П., Белоглазова Г. Н. Банковское дело: Учебник для вузов. – СПб.: Питер, 2007. 13. Лещенко М.И. Основы лизинга: Учеб. пособие - М.: Финансы и статистика, 2008. -334 с.; 14. Лукин Е.В. Лизинг: бухгалтерский учет и налогообложение//Горячая линия бухгалтера. - 2006. - № 8. – с. 24-29. 15. Муфтиев Г.Г., Галиаскаров Ф.М.: Теоретические основы финансового менеджмента: Учебное пособие. – Уфа: УИ РГТЭУ, 2007. 16. Симонова М.Н. Аренда. Лизинг. Прокат -М.: Издат. -консультац. компания "Статус-Кво", 2007. -204 с. 17. Трушкевич Е.В., Трушкевич СВ. Лизинг: учебное пособие. - Мн: Амалфея, 2009. -224 с. 18. Шабашев В.А. Лизинг: основы теории и практики. Учебное пособие – М.: Издательство: КноРус, 2007. 19. Шеленков В. М. Учет лизинговых операций и анализ их эффективности: Учебник. – М., 2008. - 280 с. 20. Харитонова Ю.С. Договор лизинга. - М.: Юрайт-М, 2008. - 224 с. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Страницы: 1, 2