|

Рефератыбизнес бытовое обслуживан жизнедеятельности |

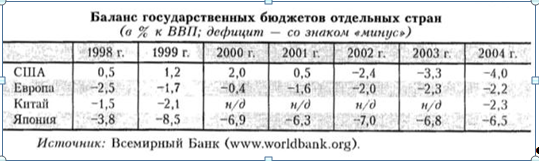

Курсовая работа: Госбюджет и проблема его дефицита. Государственный долгСледовательно, все три отмеченных способа не являются неинфляционными, а стало быть, нельзя определить, какой из них эффективнее. Процесс управления госдолгом – процесс сложный, многоплановый. Он предлагает использование целого набора средств различного свойства. (3) 2. Основная часть (практическая) Задание 1 1.Назовите цели, на осуществление которых расходуются средства из госбюджета. На равных ли началах они поступают в различные регионы страны? Расходы бюджета Российской Федерации включают следующие основные группы затрат: - государственное управление; - международная деятельность; - национальная оборона; - правоохранительная деятельность и обеспечение безопасности государства; - Федеральная судебная система; - фундаментальные исследования; - промышленность, энергетика, строительство; - сельское хозяйство и рыболовство; - образование; - культура и искусство; - средства массовой информации; - здравоохранение и физическая культура; - социальная политика; - обслуживание государственного долга; - финансовая помощь субъектам РФ и закрытым административно-территориальным образованиям; - другие расходы. Республиканские (бюджеты субъектов федерации) и местные бюджеты имеют свои источники средств и направления на расходования. За республиканскими и местными бюджетами закреплены второстепенные налоги (в основном, имущественные). В этих бюджетах, по сравнению с государственным бюджетом, более высокая доля средств направляется на социальные нужды. Таким образом, доходы и расходы бюджетов республик в составе РФ и местных бюджетов не повторяют доходов и расходов федерального бюджета. Кроме того, бюджеты субъектов федерации и местные бюджеты получают необходимые им средства путем субсидий и кредитов из государственного бюджета и выпуска местных займов, гарантированных правительством, а также за счет зачисления в доходную часть этих бюджетов (на законодательной основе) определенной доли поступлений от целого ряда федеральных налогов. Очевидно, что основной проблемой эффективного использования принципа фискального федерализма при формировании финансовой системы государства является определение оптимального размера финансовых ресурсов, идущих в федеральный бюджет, с одной стороны, и в региональные и местные бюджеты – с другой.(3) 2. Должен ли вызывать беспокойство дефицит бюджета? Назовите концепции бюджетного дефицита Бюджетный дефицит не обязательно свидетельствует о каком-то чрезвычайном положении в экономике страны. Он может быть вызван, например, необходимостью осуществления крупных государственных вложений в развитие экономики, что отражает, скорее, рост валового внутреннего продукта, нежели кризисное состояние государственного регулирования. Возможны чрезвычайные обстоятельства, связанные с войнами, стихийными бедствиями, затраты на которые не могли быть заранее спланированы, но должны быть обязательно осуществлены. Если возникает временный бюджетный дефицит, имеются перспективы его преодоления и он не составляет большого удельного веса по отношению к стоимости валового внутреннего продукта, его не следует считать исключительным событием. Но в тех случаях, когда бюджетный дефицит глубок, возникает в результате чрезвычайных обстоятельств и отражает кризисные явления в экономике – неэффективность функционирования, - тогда, разумеется, это явление наносит огромный ущерб всему обществу и необходимо принимать кардинальные меры для преодоления значительного разрыва между расходами и доходами. Обычно бюджетный дефицит до 10% суммы доходов считается допустимым, тогда как дефицит более 20% - критическим.(1) Бюджетная политика основывается на нескольких теоретических концепциях, которые построены на различных макроэкономических основаниях. Первая концепция базируется на том, что бюджет должен быть ежегодно сбалансирован. До недавнего времени ежегодно балансируемый бюджет считался целью финансовой политики, обеспечивающей стабильное экономическое развития национальной экономики. Однако такое состояние бюджета исключает или в значительной степени уменьшает возможности фискальной политики государства, имеющую антициклическую, стабилизирующую направленность. Рассмотрим следующую логическую цепочку: допустим, что экономика сталкивается с длительным периодом безработицы. Доходы населения падают. При таких обстоятельствах налоговые поступления автоматически сокращаются. Стремясь непременно сбалансировать бюджет, правительство должно либо повысить ставки налогов, либо сократить государственные расходы, либо использовать сочетание этих двух мер. Однако следствием этих мероприятий будет еще большее сокращение совокупного спроса. Рассмотрим другой пример, показывающий, как стремление ежегодно балансировать бюджет может стимулировать инфляцию. В условиях инфляции при повышении номинальных денежных доходов автоматически увеличиваются налоговые поступления. Для предотвращения возможного профицита правительство должно принять следующие меры: либо снизить ставки налогов, либо увеличить правительственные расходы, либо использовать сочетание этих двух мер. Следствием этого будет усиление инфляции. Вторая концепция бюджетной политики базируется на том, что бюджет должен быть сбалансирован в ходе экономического цикла, а не ежегодно. Данная концепция предполагает, что правительство осуществляет антициклическое воздействие и одновременно стремится сбалансировать бюджет. Логическое обоснование этой концепции бюджетной политики просто, разумно и привлекательно. Для того, чтобы противостоять спаду производства, правительство снижает налоги и увеличивает государственные расходы, т. е. сознательно идет на временный дефицит бюджета. В ходе последующего подъема правительство повышает налоги и снижает гocyдapственныe расходы. Возникающее положительное сальдо бюджета может быть использовано на покрытие дефицита, возникшего в период спада. Таким образом, правительство проводит позитивную антициклическую политику и одновременно балансирует бюджет, но не обязательно ежегодно, а, возможно, за период в несколько лет. Особая проблема, возникающая при реализации данной концепции, - это то, что спады и подъемы в экономическом цикле могут быть неодинаковыми по глубине и продолжительности. Например, длительный и глубокий спад может смениться коротким периодом подъема. Появившийся в период спада дефицит бюджета и, соответственно, государственный долг в этом случае не покроется небольшим положительным сальдо бюджета периода процветания, следовательно, будет иметь место циклический дефицит бюджета. Третья концепция ориентируется на идею так называемых «функциональных финансов». В соответствии с этой концепцией, целью государственных финансов является обеспечение сбалансированности экономики, а не бюджета, при этом достижение макроэкономической стабильности может сопровождаться как устойчивым профицитом, так и устойчивым дефицитом бюджета. Иными словами, стабильность и устойчивое развитие экономики является первоочередной задачей, а сбалансированность бюджета является в данной концепции второстепенной проблемой. Почему? Во-первых, налоговая система такова, что налоговые поступления в бюджет автоматически возрастают по мере экономического роста и процветания экономики, макроэкономическая сбалансированность стимулирует этот рост, следовательно, дефицит бюджета будет автоматически самоликвидироваться. Во-вторых, при определенных правах правительства в установлении налогов и создании денег его возможности финансировать дефицит бюджета практически безграничны. В-третьих, считается, что проблемы, порождаемые государственным долгом, не столь обременительны для нормально функционирующей экономики. Вторая и третья концепция лежат в основе финансовой политики, ориентированной на бюджетный дефицит и опирающейся на потенциал денежно-кредитной политики страны. Но такая политика предполагает наличие четкой про граммы финансовых мероприятий по финансовому оздоровлению экономики, контроль за развитием бюджетного дефицита и поиск источников его покрытия, выделение бюджетных средств на мероприятия, дающие значительный экономический эффект. Однако при всей привлекательности политики бюджетного дефицита, крупные дефициты все-таки приводят к значительным отрицательным последствиям даже для «богатых» в экономическом отношении стран. Так, американская экономика длительные годы функционирует в условиях устойчивого дефицита федерального бюджета. Но в последние годы особо крупные масштабы дефицита бюджета заставили правительство изыскивать действенные средства борьбы с ним. Что же касается российской бюджетной политики, то она длительное время базировалась нa первой концепции. Требование бездефицитности бюджета являлось «альфой и омегой» нашего экономического развития. В настоящее время российская бюджетная политика в большей степени ориентируется на положения второй из перечисленных концепций.(3) 3.Можно ли однозначно утверждать, что бездефицитность означает «здоровье» экономики? Бездефицитность бюджета не означает «здоровья» экономики. Необходимо четко представлять, какие процессы протекают внутри самой финансовой системы, какие изменения воспроизводственного цикла отражают дефицит бюджета.(3) Бюджет должен быть сбалансированным, т.е. доходы адекватны расходам. Любое значительное отклонение от сбалансированности бюджета (как профицит, так и дефицит) нежелательно.(1) Известно, что деньги сегодня дороже чем деньги завтра, а скорость их обесценения обратно пропорциональна норме эффективности капитальных вложений или норме процента для каждой нации, которая предполагает работать дальше и не становиться «нацией-рантье». Поэтому бюджетная политика строится преимущественно на заимствованиях, а государственные бюджеты сводятся с дефицитом, профицит же возникает эпизодически и на короткий период (не более года). Как видно из таблицы (см. приложение 5), в большинстве стран даже в период проведения консервативной бюджетной политики присутствовал дефицит бюджета. Профицит госбюджета в США имел место в незначительных объемах после десятилетий дефицитного бюджета. Столкнувшись с угрозой снижения темпов экономического роста, США с 2002 года перешли к политике дефицитного бюджета. Ограничением для заимствований являются будущие затраты на погашение долга и проценты, увеличивающие расходы бюджета.(10) 4.Что входит в понятие «государственный долг»? Опасен ли он для национальной экономики в целом? Является ли он бременем для будущих поколений? Государственный долг представляет собой задолженность, которая накопилась у правительства в результате заимствования денег для финансирования прошлых бюджетных дефицитов.(2) Различают внешний и внутренний государственный долг. Внешний государственный долг – это долг данного государства другим государствам, иностранным банкам и компаниям, международным организациям и отдельным лицам. Это совокупная сумма долгов Центробанка, правительства и отдельных банков и компаний. Объем внешнего долга включает в себя как суверенные (государственные) долги, так и долги отдельных рыночных субъектов. Внутренний государственный долг – это долг государства своему населению. Нарастание внутреннего долга менее опасно для национальной экономики по сравнению с ростом ее внешнего долга. Его можно оценивать как средство постоянного финансирования экономики государства. Превышение расходов государства над доходами нельзя рассматривать как базу экономического краха. Существуют две точки зрения на проблему государственного долга и его макроэкономических последствий. Большинство экономистов считает, что рост государственного долга влечет за собой негативные последствия: 1) погашение внутреннего госдолга увеличивает неравенство в доходах (владельцы облигаций становятся еще богаче); 2) повышение ставок налогов подрывает стимулы развития производства и усиливают социальную напряженность в обществе; 3) погашение внешнего долга предполагает передачу части созданного внутри страны продукта за рубеж; 4) рост внешнего долга снижает международный авторитет страны; 5) когда правительство берет заем на рынке капиталов для рефинансирования долга или уплаты процентов по госдолгу, это неизбежно приводит к увеличению ставки процента на капитал. Рост процентной ставки, в свою очередь, влечет за собой снижение капитализированной стоимости, сокращение частных плановых инвестиций. В результате этого последующие поколения могут унаследовать экономику с уменьшающимся производственным потенциалом и всеми вытекающими отсюда отрицательными последствиями; 6) чисто психологический эффект: с ростом госдолга усиливается неуверенность населения страны в завтрашнем дне. Такая точка зрения называется «традиционной» и является господствующей. Есть и иная точка зрения («рикардианская школа»), в соответствии с которой государственный долг может и не повлиять на рост процентных ставок, уменьшение инвестиций и т.д.(3) 5.Может ли большой государственный долг привести к банкротству правительства (страны) в целом? В 1994 году дефицит бюджета в нашей стране возрос до 10,7% к ВВП. Под этим предлогом с 1994 г. Банк России и правительство наладили нарастающий выпуск государственных краткосрочных облигаций (ГКО) и облигаций федерального займа (ОФЗ). Однако эти ценные бумаги явились средством развития виртуальной экономики. Стала действовать так называемая финансовая пирамида. В ней выплаты больших процентов по ценным бумагам осуществлялись за счет все большего привлечения инвесторов – как отечественных, так и иностранных.(2) Основные причины значительного бюджетного дефицита – низкая эффективность производства, значительные социальные расходы, невнесение налогов в бюджет, нерациональность структуры бюджетных расходов, неэффективные бюджетные механизмы, разрыв хозяйственных связей из-за распада союзного государства. В середине 90-х годов дефицит госбюджета достигал уровня 25% доходов и превышал 5% ВВП.(1) Усиливался угрожающий процесс: эмиссия ГКО-ОФЗ не только не помогла уменьшить бюджетный дефицит, но и сама потребовала увеличения доли бюджета, предназначенной для погашения государственного долга по ценным бумагам. Разразился огромной силы финансовый кризис. Он подорвал бюджет страны, всеобщее доверие к государственным ценным бумагам, породил кризис банковской системы и вызвал многократное обесценение рубля, к банкротству правительства и страны в целом.(2) 6.Назовите негативные последствия внешнего государственного долга. По каким причинам и когда образовался государственный долг России перед Международным валютным фондом? Предметом особого внимания является внешний долг. Если платежи по нему составляют значительную часть поступлений от внешнеэкономической деятельности страны, например 20-30%, то привлекать новые займы из-за рубежа становится трудно. Их предоставляют неохотно и под более высокие проценты, требуя залогов или особых поручительств. В некоторых развивающихся и среднеразвитых странах ежегодные обязательства выплаты по займам превышают все поступления от внешнеэкономической деятельности. Обычно правительства стран-должников принимают все возможные меры, чтобы не попасть в положение безнадежных должников, так как это ограничивает доступ к зарубежным финансовым ресурсам. Для этого возможно несколько путей. 1) Традиционный путь – выплата долгов за счет золотовалютных резервов – для закоренелых должников, как правило, исключен, так как у них эти резервы исчерпаны или очень ограничены. 2) Консолидация внешнего долга означает превращение краткосрочной и среднесрочной задолженности в долгосрочную, т.е. перенос предстоящих в скором времени платежей на отдаленное будущее. Такая консолидация возможна только с согласия кредиторов. Кредиторы создают специальные организации – клубы, где вырабатывают солидарную политику по отношению к странам, которые не в состоянии выполнять свои международные финансовые обязательства. Наиболее известные – Лондонский клуб, в который входят банкикредиторы, и Парижский, объединяющий страны-кредиторы. Оба названных клуба неоднократно шли навстречу просьбам стран-должников (в том числе России) об отсрочке выплат, а в ряде случаев частично списывали долг. 3) В некоторых странах практикуется сокращение размеров внешнего долга путем конверсии – превращения его в долгосрочные иностранные инвестиции. В счет долга иностранным кредиторам предлагают приобрести в стране-должнике недвижимость, участие в капитале, права. Одним из вариантов превращения внешней задолженности в иностранные капиталовложения является участие хозяйственных субъектов страны-кредитора в приватизации государственной собственности в стране-должнике. В таком случае заинтересованные фирмы страны-кредитора выкупают у своего государства или банка обязательство страны-должника и с обоюдного согласия используют для приобретения собственности. Такая операция ведет к увеличению доли иностранного капитала в национальной экономике без поступления в страну из-за рубежа финансовых ресурсов, вещественных носителей основного капитала, новых технологий, но она облегчает бремя внешнего долга, делает возможным получение новых кредитов из-за рубежа и стимулирует последующий приток частных иностранных инвестиций и реинвестиций в приобретенные таким путем хозяйственные объекты. 4) Обычным является обращение страны-должника, попавшей в тяжелое положение, к международным банкам – региональным, Всемирному банку. Такие банки, как правило, предоставляют льготные кредиты для преодоления кризисной ситуации, но обусловливают свои кредиты жесткими требованиями к ГЭП, в частности к эмиссионной, кредитной политике, поощрению конкуренции, сведению до минимума дефицита государственного бюджета. К таким кредитам в 90-х гг. часто обращаются постсоциалистические страны. В истории ХХ в. Встречались и другие примеры регулирования внешней задолженности. Так, и после первой, и после второй мировой войны Великобритания и Франция оплатили часть внешней задолженности своими иностранными активами. Некоторые развивающиеся cтpaны, чтобы смягчить кредиторов, предоставляли им право пользования своей морской хозяйственной зоной, континентальным шельфом, право строительства военных баз, станций слежения за спутниками.(5) Если величина внешнего долга страны незначительна, ее уязвимость перед внешними шоками уменьшается. Причем данное положение касается и государственного, и частного сектора. Как показывают результаты эмпирических исследований, при превышении внешним долгом определенной величины он начинает негативно сказываться на экономическом росте. Так, для развивающихся стран и стран с переходной экономикой влияние внешнего долга на темпы экономического роста становится в среднем негативным, если его величина достигает 35-40% ВВП и 160-170% объемов экспорта. Его отрицательное воздействие начинает проявляться, когда эти соотношения составляют примерно половину приведенных показателей.(9) В конце ХХ века постиндустриальные страны демонстрировали все большие экономические и социальные достижения. Напротив, в странах социалистического толка быстрое исчерпание резервов общественного строя приводило к обострению противоречий. Развернулся кризис государственного социализма. Вывоз в страны Запада сырья, прежде всего энергетического, и ввоз оттуда продовольствия, заимствование научно-технических достижений только продлили этот кризис. Стало вполне очевидным, что страны социалистического мира также должны перейти к постиндустриальному обществу.(8) После распада СССР в конце 1991г. России пришлось взять на себя долговые обязательства перед иностранными кредиторами. В итоге внешний долг увеличился с 29 млрд. долл. в 1985 г. до 98 млрд. долл. в 1992 г. Первоначально доля России, как в зарубежных активах, так и во внешнем долге Советского Союза составляла лишь 61,34%. Однако спустя два года Россия, подписав соответствующие двусторонние соглашения, взяла на себя активы и обязательства всех остальных республик бывшего СССР. Если стоимость унаследованных активов, включающих имущество за рубежом и долговые обязательства третьих стран, оценить не предоставляется возможным, то общий объем унаследованных долговых обязательств четко определен, он равен 98 млрд. долл. Помимо долгов бывшего СССР, с 1991 г. Российская Федерация произвела собственные внешние заимствования на сумму 77,1 млрд. долл. Такая активная политика на рынке внешних заимствований была обусловлена в первую очередь проводимой в этот период жесткой денежно-кредитной политикой. В соответствии с ней объем денежной массы в экономике сохранялся неизменным, и поэтому использовались только неэмиссионные источники финансирования бюджетного дефицита. Следует отметить, что в период с 1992г. по 1998г. дефицит федерального бюджета был очень значителен и составлял не менее 18% от расходов. Общий объем бюджетного дефицита за 1992-1998 гг. превысил 1,3 трлн. руб. в ценах 1998 г. Продолжительный и значительный дефицит бюджета явился одной из основных причин стремительного роста объема государственного долга. Этот долг образовался в результате заимствований Российской Федерацией с 1992 г. по 1999 г. Урегулирование задолженности перед Международным Валютным Фондом является краеугольным камнем в решении всей долговой проблемы. Позиция МВФ в значительной степени определяет дальнейшие возможности России как заемщика. От позиции МВФ существенным образом зависит решение вопроса по реструктуризации прочих видов задолженности, в частности Парижскому и Лондонскому клубам. Согласно существующей практике соглашения клубов с должниками опираются на выводы МВФ. В мировой финансовой истории еще не возникало дефолта по обязательствам перед Валютным фондом. Прецедент может привести не только к временной финансовой изоляции России, но и способен создать серьезные проблемы в прочих областях внешнеэкономической деятельности. На 1 января 1992 года советские долги составили 98 млрд. долл. В 1992-1993 годах выплаты по кредитам должны были составить 20 млрд. долл., в 1994-м -13 млрд. долл. Выплатить их было невозможно. 19 ноября 1991 года был объявлен дефолт по долгам СССР. Соответственно, в дефолте по ним оказалась и Россия как наследник всех активов и долгов СССР. В условиях глубокого экономического, финансового и системного кризиса страна остро нуждалась в экстраординарной иностранной финансовой помощи. 5 августа 1992 г. МВФ предоставил России в рамках договоренности о кредите "стэнд-бай" валютные средства в счет первой кредитной доли, при использовании которой он требует от страны - наемщицы выполнения сравнительно мягких условий. Основанием для предоставления этого кредитного транша послужило соглашение между российским правительством и МВФ, достигнутое 5 июля 1992 г. и получившее одобрение "семерки" на саммите в Мюнхене 6-8 июля 1992 г. Кредитная линия была открыта на сумму 719 млн. СДР (1,04 млрд. долл.) из 7,5% годовых со сроком расходования на протяжении пяти месяцев. Однако наиболее ценный компонент пакета финансовой помощи - несвязанные валютные средства, которые власти могли бы свободно использовать для проведения экономических реформ и макроэкономического регулирования, остался практически нереализованным. По словам М. Камдессю, "вместо того, чтобы продолжить жесткую, ограничительную денежную политику, ориентированную на развитие рыночных отношений, власти обратились к совершенно иному варианту, который оказался ориентированным на инфляцию". Важная роль отводилась МВФ и в рамках второго пакета помощи России объемом 43,4 млрд. долл. Россия получила от МВФ второй транш кредита в поддержку системных преобразований 26 апреля 1994 г. После валютных потрясений осени 1994 г., кульминацией которых стал известный "черный вторник" (11 октября 1994 г.), руководство России взяло курс на резкое ужесточение финансовой и денежно-кредитной политики, на подавление инфляции в качестве главной макроэкономической цели. Названная выше смена концептуальных приоритетов встретила поддержку со стороны МВФ. Результатом этого стало предоставление Фондом России 11 апреля 1995 г. первого стандартного полномасштабного кредита "стэнд-бай" в объеме квоты страны в МВФ. В 1998 г. экономическая ситуация в России резко ухудшилась в связи с падением на мировых рынках цен на энергоносители, в первую очередь на нефть и газ, а также сырье и продукцию первичного передела. В результате этого платежный баланс по счету текущих операций превратился в первом полугодии 1998 г. из активного в пассивный с дефицитом в размере 5,1 млрд. долл. Он привел к массированному сбросу иностранцами принадлежавших им российских ценных бумаг. Чтобы добиться уравновешивания государственного бюджета и предотвратить девальвацию рубля, правительство разработало антикризисную программу и обратилось к МВФ за предоставлением срочной масштабной финансовой помощи. Предоставленный в срочном порядке кредит МВФ уже не смог спасти положения ни на рынке государственных ценных бумаг, ни на валютном рынке. В результате 17 августа 1998 г. российские власти вынуждены были принять решения о фактическом объявлении дефолта по внутреннему государственному долгу (в части, касающейся ГКО и ОФЗ со сроками погашения до 31 декабря 1999 г.), установлении 90-дневного моратория на платежи по иностранным финансовым обязательствам коммерческих банков и осуществлении мероприятий в валютной области, которые, в конечном счете, привели к четырехкратной девальвации рубля по отношению к доллару и другим иностранным валютам. События, связанные со срывом российской антикризисной программы 1998г. и правительственным решениям 17августа 1998г., явились чувствительным ударом по престижу МВФ. В общем итоге (см. приложение 6) за период 1992-1999 гг. МВФ одобрил семь договоренностей о предоставлении валютных кредитов России (кредитный пакет, одобренный 20 июля 1998 г., рассматривается как единая договоренность) на общую сумму 25,8 млрд. СДР, или 36,6 млрд. долл. Россия полностью израсходовала свою резервную позицию в МВФ в размере примерно 1,4 млрд. долл. Использование внешних финансовых ресурсов было бы оправдано в том случае, если бы оно послужило толчком для запуска механизма экономического роста, технологической перестройки экономики. Однако этого-то, к сожалению, не происходило. Кредиты МВФ, по сути дела, попросту проедались, т.е. направлялись на замыкание бюджетных дыр, обслуживание все возрастающего государственного долга, финансирование импорта предметов потребления.(12) 7.Можно ли было проводить рыночную трансформацию экономики России без внешних заимствований? В 90-е годы ХХ столетия экономика России претерпевала рыночную трансформацию, осуществление которой было невозможно без внешних заимствований. Размер золотовалютных резервов России лишь немногим превышал 10 млрд. долларов. В стране существовал дефицит федерального бюджета, покрывать который путем внутреннего финансирования не представлялось возможным. Если в 1994 г. дефицит бюджета более чем на 90% финансировался из внутренних источников и лишь на 8% из внешних, то в 1998г. это соотношение составило уже 42% и 58%, а роль внешних источников устойчиво возрастала (см. приложение 3). Это, конечно, не могло не отразиться на субъектах экономики – компаниях и банках, внешний долг которых также неуклонно увеличивался, превысив к августу 1998 г. 55 млрд. долларов (см. приложение 4). (7) После валютно-финансового кризиса 1998 г. произошло существенное изменение международной инвестиционной позиции по внешнему долгу Российской Федерации. Более чем полуторный рост номинальной величины внешнего долга – со 189,2 млрд. на конец 1998 г. до 310,6 млрд. долларов на начало 2007 г. – сопровождался более чем двукратным снижением его относительного размера – с 69,9% до 31,4% ВВП (см. приложение 2). Несмотря на то, что у государства, банков и корпораций в настоящее время нет проблем с обслуживанием внешнего долга, необходим постоянный мониторинг динамики и структуры движения трансграничных потоков валютно-финансовых средств с целью выявления возможных угроз своевременному обслуживания внешнего долга российскими резидентами в будущем.(6) 8. Предположим, что Государственное Казначейство выпустило облигации государственного займа на 1млрд. руб. Они были проданы населению. Затем Центральный Банк выкупил облигации на открытом рынке на сумму 300млн.руб. Каков в этом случае способ финансирования дефицита госбюджета? Какова возможная динамика уровня инфляции? Одним из трех основных способов финансирования дефицита госбюджета является выпуск облигационных займов. В этом случае увеличивается среднерыночная ставка процента. Это снижает склонность к инвестированию частного капитала. Государственные облигации в конечном счете не снижают инфляцию. 9. Разграничьте нормальное, профицитное и дефицитное состояние бюджета: а) расходы превышают доходы – дефицит бюджета; б) расходная часть бюджета равна доходной – нормальное состояние; в) доходы превышают расходы – профицит. 10. Выберите правильный ответ. Дефицит госбюджета может финансироваться за счет: а) дополнительных налоговых поступлений; б) прибылей госпредприятий; в) эмиссии денег и обязательств; г) изъятия средств из золотого запаса. Правильный ответ – под литерой «в». Основная часть (практическая) Задание 2 государственный бюджет дефицит доход Вопрос 1. Примерная структура расходов и доходов госбюджета (в процентах) стран с развитой рыночной экономикой.

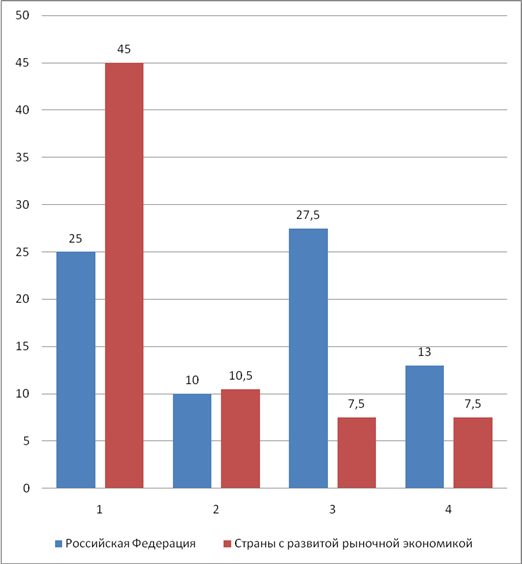

Примерная структура федерального бюджета Российской Федерации на 2003 г.

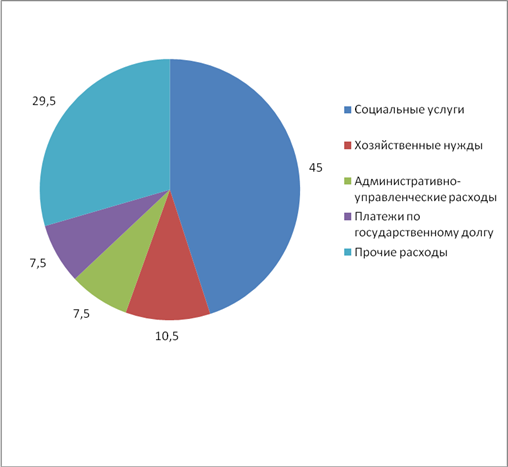

Примерная структура расходов госбюджета (в процентах) стран с развитой рыночной экономикой. 1.Затраты на социальные услуги (здравоохранение, образование, социальные пособия) – 45%; 2.Затраты на хозяйственные нужды (дотации госпредприятиям, субсидии сельскому хозяйству, расходы на госпрограммы) – 10,5%; 3.Административно-управленческие расходы (правительство, полиция, юстиция и т.д.) – 7,5%; 4. Платежи по госдолгу – 7,5%.

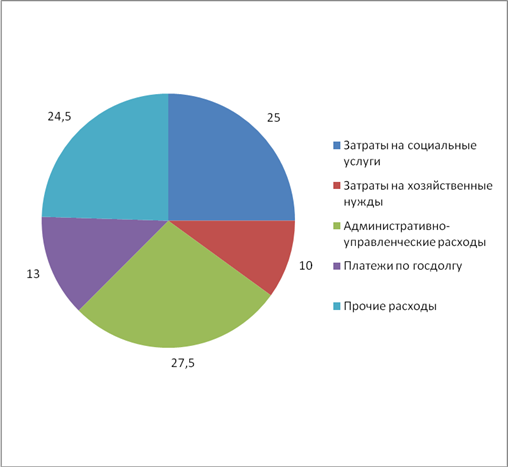

Примерная структура расходов госбюджета Российской Федерации на 2003 год. 1.Затраты на социальные услуги (здравоохранение, образование, социальные пособия) – 25%; 2.Затраты на хозяйственные нужды (дотации госпредприятиям, субсидии сельскому хозяйству, расходы на госпрограммы) – 10%; 3.Административно-управленческие расходы (правительство, полиция, юстиция и т.д.) – 27,5%; 4. Платежи по госдолгу – 13%.

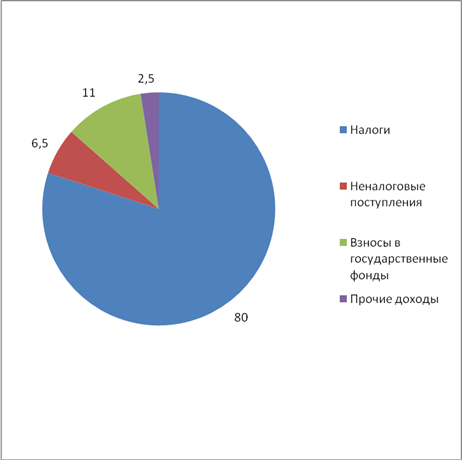

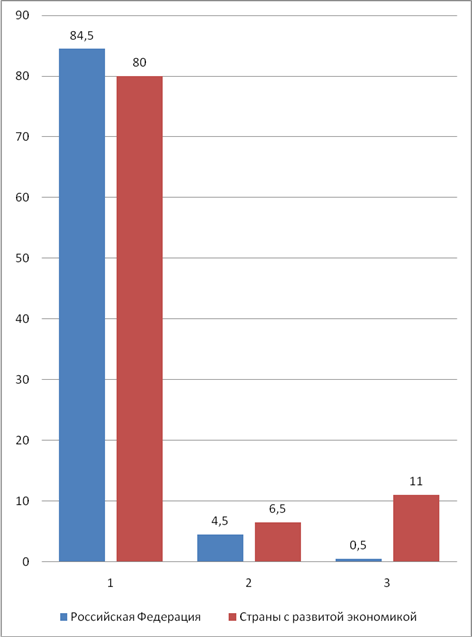

Примерная структура доходов госбюджета (в процентах) стран с развитой рыночной экономикой. 1. Налоги (в том числе акцизы и таможенные пошлины, гербовый сбор): 80%; 2. Неналоговые поступления: доходы от государственной собственности, государственного сектора в экономике, государственной торговли: 6,5%; 3. Взносы в государственные фонды страхования, пенсионный, страхования от безработицы: 11%.

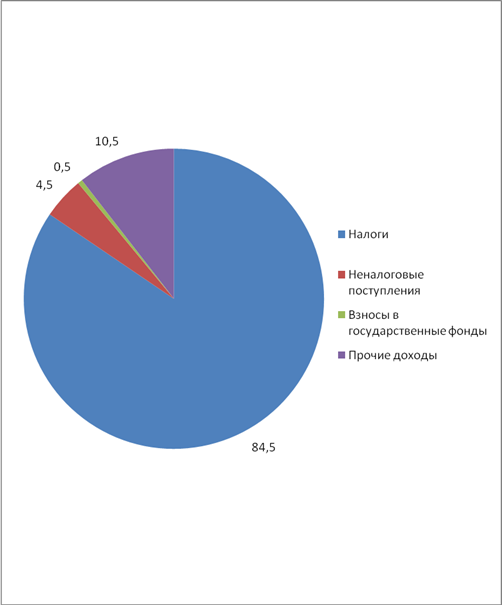

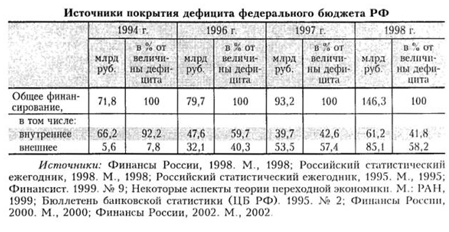

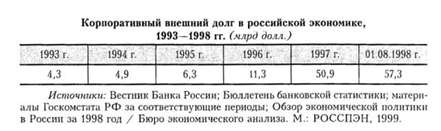

Примерная структура доходов госбюджета (в процентах) Российской Федерации на 2003 год. 1. Налоги (в том числе акцизы и таможенные пошлины, гербовый сбор): 84,5%; 2. Неналоговые поступления: доходы от государственной собственности, государственного сектора в экономике, государственной торговли: 4,5%; 3. Взносы в государственные фонды страхования, пенсионный, страхования от безработицы: 0,5%.

Сравнительная характеристика расходных частей госбюджетов (в процентах) Российской Федерации и стран с развитой экономикой.

1.Затраты на социальные услуги (здравоохранение, образование, социальные пособия); 2.Затраты на хозяйственные нужды (дотации госпредприятиям, субсидии сельскому хозяйству, расходы на госпрограммы); 3.Административно-управленческие расходы (правительство, полиция, юстиция и т.д.). 4.Платежи по государственному долгу.

Сравнительная характеристика доходных частей госбюджетов (в процентах) Российской Федерации и стран с развитой экономикой. 1. Налоги; 2. Неналоговые поступления; 3. Доходы целевых бюджетных фондов Выводы. Сравнительный анализ примерной структуры расходов и доходов госбюджетов Российской Федерации и стран с развитой рыночной экономикой показал следующее: 1) Основная часть доходов госбюджетов в обоих случаях формируется из налогов, доля которых примерно равна (84,5% и 80% соответственно). 2) Неналоговые поступления составляют от доходной части госбюджета Российской Федерации примерно 4,5%, в странах с развитой рыночной экономикой – 6,5%. С моей точки зрения, это свидетельствует о сравнительной слабости российского государственного менеджмента. 3) Бюджетные доли целевых фондов существенно различаются: в Российской Федерации - 0,5%, в странах с развитой рыночной экономикой – 11%. В этих показателях, по моему мнению, отражается экономическое и социальное положение в стране. 4) Затраты на хозяйственные нужды (дотации госпредприятиям, субсидии сельскому хозяйству, расходы на госпрограммы) в России и в развитых странах в процентном выражении близки: 10% и 10,5% соответственно. Однако, разница в темпах развития экономики заставляет сомневаться в правильности распределения финансовых вливаний в нашей стране. 5) Платежи по госдолгу в развитых странах составляют 7,5% , в России – 13%, что показывает нацеленность российского правительства на скорейшее сокращение внешнего государственного долга России. 6) К сожалению, разница в административно-управленческих расходах (правительство, полиция или милиция, юстиция и т.д.) очень значительна: в развитых странах эти расходы составляют около 7,5% госбюджета, в России – 27% . Я считаю, что виной тому раздутые штаты чиновников, воровство и коррупция. 7) Затраты на социальные услуги (здравоохранение, образование, социальные пособия) в развитых странах примерно равны 45%, в то время как в России – всего 25%. Цифры безапелляционно отражают уровень социальной направленности государства, который в России оставляет желать лучшего. Общий вывод: для достижения социального и экономического развития России требуется перераспределение финансов в статьях государственного бюджета Российской Федерации. Вопрос 2 Фонд обязательного медицинского страхования образуется с целью гарантирования возможности гражданам получения бесплатной медицинской помощи за счет накопленных в фонде денежных средств. Обязательное медицинское страхование является специальной частью государственного социального страхования, призванной обеспечить всем гражданам равные возможности получения медицинской и лекарственной помощи в объеме и на условиях программ оказания такой помощи. Финансовая база Фонда обязательного медицинского страхования образуется посредством отчислений в размере определенного процента от оплаты труда, взимаемого из любых ее источников в виде социального налога. Указанные платежи направляются в основном в территориальные фонды обязательного медицинского страхования и частично - в Федеральный фонд. Платежи в Фонд обязательного медицинского страхования включаются в себестоимость продукции и тем самым переносятся на цену производимого продукта, так что в конечном счете расходы несут покупатели, потребители этого продукта. Застрахованным лицам выдается полис обязательного медицинского страхования, который гарантирует получение медицинской помощи в объеме действующей «Программы государственных гарантий оказания бесплатной медицинской помощи населению Российской Федерации» в учреждениях здравоохранения работающих в системе ОМС. Полис действителен для предъявления на территории Российской Федерации в учреждениях здравоохранения, работающих в системе ОМС. Полис выдается гражданам бесплатно. В случае его утраты выписка его дубликата производится за счет личных средств застрахованного. Работающие граждане получают полис в администрации предприятия (организации) независимо от формы собственности при поступлении на работу. При увольнении работающего гражданина с основного места работы полис изымается и возвращается в страховую медицинскую организацию. Неработающие граждане получают полис в страховой медицинской организации. При перемене места жительства неработающие граждане должны возвратить полученный ими полис и получить новый полис по новому месту жительства. Действие страховых полисов прекращается в следующих случаях: одновременно с прекращением действия договора ОМС; смерти застрахованного лица; изменения социального статуса гражданина; перемены застрахованным лицом места жительства; истечения срока действия полиса. Полисы, действие которых прекратилось, возвращаются в страховую организацию. Заключение В современной экономической науке существуют две различные точки зрения на проблему бюджетного дефицита, государственного долга и их макроэкономических последствий. Большинство экономистов считает, что дефицит бюджета и государственный долг оказывают существенное влияние на развитие экономической системы, а именно - рост бюджетного дефицита и государственного долга влекут за собой реальные негативные последствия. Во-первых, выплата процентов по государственному долгу увеличивает неравенство в доходах, поскольку значительная часть государственных обязательств сконцентрирована в руках у наиболее состоятельной части населения. Погашение государственного внутреннего долга приводит к тому, что деньги из карманов менее обеспеченных слоев населения переходят к более обеспеченным, т. е. тот, кто владеет облигациями, становится еще богаче. Во-вторых, повышение ставок налогов (как средство выплаты государственного внутреннего долга или его уменьшения, может подорвать действие экономических стимулов развития производства, снизить интерес к вложениям в новые рискованные программы и т. д., а также усилить социальную напряженность в обществе. В-третьих, существование внешнего долга предполагает передачу (при погашении этого долга) части созданного внутри страны продукта за рубеж. В-четвертых, рост внешнего долга безусловно снижает международный авторитет страны. В-пятых, когда правительство берет заем на рынке капиталов для рефинансирования долга или уплаты процентов по государственному долгу, это неизбежно приводит к увеличению ставки процента на капитал. Рост процентной ставки, в свою очередь, влечет за собой снижение капитализированной стоимости, сокращение частных плановых инвестиций. В результате этого последующие поколения могут унаследовать экономику с уменьшающимся производственным потенциалом и всеми вытекающими отсюда отрицательными последствиями. В-шестых, можно отметить и чисто психологический эффект: с ростом государственного долга усиливается неуверенность населения страны в завтрашнем дне. Такая точка зрения на бюджетный дефицит и государственный долг называется «традиционной» и является господствующей. Но есть и другая точка зрения - точка зрения «рикардианской школы», в соответствии с которой, бюджетный дефицит и государственный долг могут и не повлиять на рост процентныx ставок, уменьшение инвестиций и т. д. «Нейтральность» бюджетного дефицита и государственного долга является следствием того, что снижение налогов при нeизменном уровне государственных расходов само по себе может и не повлиять на рост расходов потребителей. Это утверждение вытекает из теории поведения потребителей, в соответствии с которой, потребители при выборе линии поведения учитывает не только текущий интерес, но и интерес будущего, т. е. будущий доход. Снижение налогов при неизменных государственных расходах, с точки зрения потребителя, думающего о будущем, означает, что правительство финансирует данное снижение за счет роста государственного долга. В свою очередь, рост государственного долга подразумевает, что в будущем для его покрытия необходимо будет увеличивать налоги. Таким образом, фактически налоги не изменяются, а просто перераспределяя во времени. Ожидания налогоплательщиков относительно будущего роста налогов и снижения доходов приведут к тому, что сегодняшнее потребление не увеличится, увеличатся лишь сбережения потребителей как защитная мера по поддержанию в будущем «пpивычного» уровня жизни. Прирост частных сбережений позволит реализовать государственные ценные бумаги, предназначенные для покрытия бюджетного дефицита без увеличения нормы процента. Или иначе - рост частных сбережений будет равен по величине снижению государственных сбережений, которое явилось следствием уменьшения налоговых поступлений. Объем сбережений в рамках национальной экономики останется в целом неизменным, изменится лишь их структура (доля частных и государственных сбережений в общем объеме национальных сбережений). Поэтому в данном контексте снижение налогов не приведет к последствиям, описываемым традиционной точкой зрения. Изложенные рассуждения означают, что финансирование государственных закупок за счет государственного долга равнозначно их финансированию за счет налогов. (3) Список использованной литературы 1. Райзберг, Б.А. Курс экономики: Учебник. – М.: ИНФРА-М, 2004. – 672с. 2. Борисов, Е.Ф. Экономическая теория: Учебник. – М.: Изд-во Проспект, 2007. – 544с. 3. Камаев, В.Д. Экономическая теория: Учебник для вузов. – М.: Гуманитар. изд. центр ВЛАДОС, 2004. – 592с. 4. Янова, В.В. Экономика: Учебник. – М.: Издательство «Экзамен», 2007. – 382с. 5. Булатов, А.С. Экономика: Учебник. – М.: Изд-во БЕК, 2000. – 632с. 6. Борисова, И.А. Риски внешнего финансирования российской экономики/ И.А. Борисова, Б.Н. Замараев, А.С. Киюцевская, А.В. Назарова//Вопросы экономики. – 2008. – №2. – С. 26-43. 7. Ершов, М.С. Экономический рост: новые проблемы и новые риски/М.С. Ершов//Вопросы экономики. – 2006. – №12. – С. 26-30. 8. Попов, Г.П. Проблемы выхода из социализма/Г.П. Попов//Вопросы экономики. – 2006. – №4. – С. 115. 9. Аренд, Р. Как поддержать экономический рост в ресурсно-зависимой экономике?/Р. Аренд//Вопросы экономики. – 2006. – №7. – С. 28. 10. Дмитриева, О.В. Формирование стабилизационных фондов: предпосылки и следствия/О.В. Дмитриева//Вопросы экономики. – 2006. – №8. – С. 17-18. 11. Святова, О.В.Методические рекомендации по выполнению курсовой работы по дисциплине «экономическая теория» для студентов очной формы обучения факультета экономики и управления здравоохранения. – Курск: Типография КГМУ, 2005. – С. 38-39. 12. HTFI - Научные конференции. Государственный долг / HTFI - Научные конференции. – http://htfi.org/?p=616 Приложения Приложение 1

(4) Кругооборот доходов и расходов в национальном хозяйстве Приложение 2

Приложение 3

Приложение 4

Приложение 5

Приложение 6 Финансовое содействие МВФ России

|

Страницы: 1, 2