|

Рефератыбизнес бытовое обслуживан жизнедеятельности |

Курсовая работа: Доходы федерального бюджетаКурсовая работа: Доходы федерального бюджетаВведение Государственное управление, которое осуществляется в соответствии с экономической политикой, избранной властью, играет ведущую, определяющую роль в формировании и развитии экономической структуры любого современного общества. Финансовый механизм – финансовая система общества, является одним из наиболее важных механизмов, позволяющих государству осуществлять экономическое и социальное управление. Главным звеном этой системы является федеральный бюджет. Именно с помощью финансовой системы государство образует централизованные фонды денежных средств и воздействует на формирование децентрализованных фондов, предоставляя государственным органам возможность успешно выполнять возложенные на них функции. Федеральный бюджет является главным средством мобилизации и расходования ресурсов государства и тем самым дает политической власти реальную возможность воздействовать на экономику, финансировать ее структурную перестройку, стимулировать развитие приоритетных секторов экономики, обеспечивать социальную поддержку наименее защищенным слоям населения. Государственная деятельность: управленческая, военная, экономическая, социальная и другие функции государства – требует обеспечения финансированием. Наличие и преумножение доходной части федерального бюджета необходимо для успешной реализации финансовой политики государства, расширенного производство и удовлетворения других общественных потребностей. Именно поэтому значение доходов федерального бюджета сложно переоценить. Целью данной работы является рассмотрение теоретико-практических основ формирования доходов федерального бюджета, обоснование их роли и значения, разработка рекомендаций по решению существующих проблем, касающихся совершенствования формирования доходной части федерального бюджета. Для достижения поставленной цели необходимо решить следующие задачи: · рассмотреть экономическую сущность, содержание доходов федерального бюджета; · проанализировать состав и структуру доходов федерального бюджета, их динамику на примере нескольких лет; · на основе анализа выявить проблемы, связанные с формированием доходной части федерального бюджета, а также пути их решения. При написании работы были использованы такие методы, как сравнение, обобщение, анализ, синтез данных, аналогия, метод графического построения и др. Глава 1. Принципы формирования и использования доходов федерального бюджета 1.1 Экономическое содержание, состав и структура доходов федерального бюджета Государство, используя финансовые отношения, осуществляет перераспределение ВВП и НД и формирует фонды денежных средств, которые выступают в виде доходов бюджетов. В Российском федеративном государстве в отличие от унитарного различают доходы федерального бюджета, доходы бюджетов субъектов РФ и доходы местных (муниципальных) бюджетов. Доходы федерального бюджета по экономическому содержанию выражают денежные отношения, возникающие у государства с юридическими и физическими лицами в процессе формирования фондов денежных средств и поступающие в распоряжение органов власти разного уровня и местного самоуправления. Доходы бюджетов перечисляются в безвозвратном порядке в соответствии с бюджетным и налоговым законодательством РФ в распоряжение властных структур, а также органов местного самоуправления, необходимых для выполнения их функций и задач. В Российском федеративном государстве в отличие от унитарного (союзного) различают доходы федерального бюджета, доходы бюджетов субъектов РФ и доходы местных бюджетов. Они возникают в результате перераспределения ВВП. Главным материальным источником дохода выступает национальный доход — вновь созданная стоимость за год в стране. В процессе формирования своих доходов государство привлекает в свое распоряжение часть чистого дохода, создаваемого в различных областях общественного производства, действующего на основе разных форм собственности — государственной, муниципальной, общественной, частной. Кроме того, государство использует для образования своей финансовой базы и часть личных доходов граждан, полученных ими от участия в производстве, предпринимательской деятельности, от вложения средств в ценные бумаги, от использования имущества и т.д. В формировании доходов государства участвуют все звенья финансовой системы.[9] В соответствие с бюджетным кодексом доходы бюджета - поступающие в бюджет денежные средства, за исключением средств, являющихся источниками финансирования дефицита бюджета. Доходы от федеральных налогов и сборов, региональных и местных налогов, иных обязательных платежей, других поступлений, являющихся источниками формирования доходов бюджетов бюджетной системы Российской Федерации, зачисляются на счета органов Федерального казначейства для их распределения этими органами в соответствии с нормативами, установленными бюджетным Кодексом, законом (решением) о бюджете и иными законами субъектов Российской Федерации и муниципальными правовыми актами, между федеральным бюджетом, бюджетами субъектов Российской Федерации, местными бюджетами, а также бюджетами государственных внебюджетных фондов в случаях, предусмотренных законодательством Российской Федерации. Органы Федерального казначейства осуществляют в установленном Министерством финансов Российской Федерации порядке учет доходов, поступивших в бюджетную систему Российской Федерации, и их распределение между бюджетами в соответствии с кодом бюджетной классификации Российской Федерации, указанным в расчетном документе на зачисление средств на счет, а в случае возврата (зачета, уточнения) платежа соответствующим администратором доходов бюджета - согласно представленному им поручению (уведомлению). Органы Федерального казначейства не позднее следующего рабочего дня после дня получения от учреждения Центрального банка Российской Федерации выписки со своих счетов, осуществляют перечисление указанных доходов на единые счета соответствующих бюджетов. Денежные средства считаются поступившими в доходы соответствующего бюджета бюджетной системы Российской Федерации с момента их зачисления на единый счет этого бюджета.[4] Доходы федерального бюджета образуются за счет налоговых и неналоговых видов доходов, а также за счет безвозмездных и безвозвратных перечислений (ст. 41 Бюджетного кодекса РФ). По методам аккумуляции среди доходов государства выделяются обязательные и добровольные платежи. Основная часть доходов поступает в распоряжение государства и местных органов самоуправления в обязательном порядке: это налоги, сборы, пошлины и т.п., штрафы разного рода и финансовые санкции и т.д. На добровольной основе в государственные и местные доходы привлекаются средства организаций и граждан путем проведения лотерей, займов, выпуска акций, использования пожертвований и т.д. Основной источник формирования доходов бюджета во всех странах независимо от их общественно-экономического устройства и политической ориентации — налоговый.[5] В соответствии с Налоговым кодексом РФ (ст. 80) налог – это индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного введения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. В отличие от налогов сбор предполагает обязательный взнос, уплата которого является одним из условий совершения в отношении плательщиков юридически значимых действий органами власти и местного самоуправления. К налоговым доходам, согласно Налоговому кодексу РФ, относятся федеральные, региональные и местные налоги и сборы, а также пени и штрафы. Федеральными налогами признаются налоги, которые установлены Налоговым кодексом и обязательны к уплате на всей территории Российской Федерации (см. Приложение 1). Региональными налогами считаются налоги, установленные Налоговым кодексом и законами субъектов Российской Федерации о налогах и обязательные к уплате на территориях соответствующих субъектов Российской Федерации (см. Приложение 2). Местными налогами признаются налоги, установленные Налоговым кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательные к уплате на территориях соответствующих муниципальных образований (см. Приложение 3). Как правило, большинство неналоговых доходов (см. Приложение 4) зачисляются в соответствующие бюджеты в полном объеме и являются их собственными доходами. За федеральным бюджетом закреплены доходы от внешнеэкономической деятельности, доходы от реализации государственных запасов и резервов и прибыль Банка России по нормативам, установленным федеральными законами. К безвозмездным поступлениям относятся поступления в виде: • дотаций из других бюджетов бюджетной системы РФ; • субсидий из других бюджетов бюджетной системы РФ (межбюджетные субсидии); • субвенций из федерального бюджета и (или) из бюджетов субъектов РФ; • иных межбюджетных трансфертов из других бюджетов бюджет ной системы РФ; • безвозмездных поступлений от физических и юридических лиц, международных организаций и правительств иностранных государств, в том числе добровольных пожертвований. В доходах бюджетов также учитываются поступления от использования имущества, находящегося в государственной или муниципальной собственности (см. Приложение 5). В странах с развитой рыночной экономикой и в странах с переходной экономикой доходы бюджетов складываются из налоговых доходов, на долю которых в России приходится более 85% всех доходов бюджета, и неналоговых доходов. Наиболее крупными в фискальном отношении являются налог на добавленную стоимость (НДС), акцизы, налог на прибыль, налог на доходы физических лиц. В налоговых доходах федерального бюджета (см. Приложение 6) наибольший удельный вес занимают налог на добавленную стоимость, налог на прибыль организаций, единый социальный налог, ввозные таможенные пошлины, акцизы (см. Приложение 7). Налог на добавленную стоимость (НДС) — важный косвенный налог. Он влияет на процессы ценообразования, структуру потребления и регулирует спрос. НДС занимает значительное место в системе доходов развитых стран. На его долю приходится в среднем около 14% налоговых поступлений, а среди косвенных налогов его доля составляет от 30 до 50% всех косвенных налогов. Фискальное значение НДС трудно переоценить, на протяжении многих лет НДС удерживает первое место в налоговых доходах федерального бюджета. Все 100% НДС зачисляются в федеральный бюджет.[3] Налог на прибыль является одним из основных инструментов налогового регулирования и одним из важнейших налоговых источников доходов бюджета. Плательщиками налога на прибыль являются российские организации и иностранные организации, осуществляющие свою деятельность в Российской Федерации через постоянные представительства и получающие доходы от источников в Российской Федерации. В соответствии с разработанной концепцией совершенствования пенсионной системы страны единый социальный налог, имевший единую ставку в размере 26%, будет заменен страховым взносом в размере 34% от фонда заработной платы предприятий и организаций. Запланировано, что для предприятий малого бизнеса и сельхозпроизводителей высокий тариф страхового взноса будет погашаться из бюджета. Данное нововведение произойдет в 2010 г. При этом из 34% страхового взноса в Пенсионный фонд будет направляться 26%, в Федеральный фонд обязательного медицинского страхования – 5,1%, в Федеральный фонд социального страхования – 2,3%. Взиматься страховой взнос будет из зарплат, не превышающих 415 тыс. руб. в год., или 35 тыс. руб. в месяц. Важное место в доходах федерального бюджета в последние годы занимают таможенные пошлины. Таможенная пошлина представляет собой косвенный налог, которым облагается внешнеторговый оборот товаров при пересечении ими таможенной границы. Уплата таможенных пошлин носит обязательный характер и обеспечивается государственным принуждением. Таможенная пошлина не возвращается плательщику, и ему ничего не предоставляется взамен. Средства от взимания таможенных пошлин поступают в федеральный бюджет. Акцизы используются в налоговых системах практически всех стран и играют важную роль в формировании финансовых ресурсов государства, так как объектами налогообложения являются в основном товары массового спроса. Подакцизными товарами признаются пиво, алкогольная продукция (спирт питьевой, водка, ликероводочные изделия, коньяки, вино и иная пищевая продукция с объемной долей этилового спирта более 1,5%, за исключением виноматериалов), табачная продукция, автомобильный бензин, дизельное топливо и т.д. Акцизы составляют в доходах федерального бюджета примерно 2-3%.[2] 1.2 Проблемы распределения и использования доходов бюджета в РФ Важнейшую роль в процессе распределения и использования доходов в любой стране играют финансово-кредитная система, система ценообразования и ряд других экономических инструментов. Ведущее положение в указанном процессе при этом занимает бюджетно-налоговая система. Именно через государственную бюджетную систему распределяется, перераспределяется и используется стоимость ВВП (выручка от реализации товаров, продукции, работ, услуг и национального богатства). При первичном распределении чистого национального продукта (национального дохода), как части стоимости ВВП, образуются доходы хозяйствующих субъектов, а именно: заработная плата работников; доходы лиц, работающих по найму; предпринимательская прибыль (промышленности, сельского хозяйства, торговли и других отраслей); рента; ссудный (банковский) процент предпринимателей и вкладчиков и др. На основе дальнейшего перераспределения указанных доходов через налоги и неналоговые платежи мобилизуются значительные финансовые ресурсы в централизованные фонды государства (государственный бюджетный фонд, государственные внебюджетные фонды). Как центральное и ведущее звено финансовой системы страны, государственная бюджетная система служит в руках государства в качестве важного экономического инструмента регулирования макроэкономических пропорций путем перераспределения через нее денежных средств между отраслями экономики, производственной и непроизводственной сферами, экономическими регионами, отдельными социальными группами населения и т. д. Чем выше уровень централизации доходов в государственной бюджетной системе, тем выше роль государства и государственного регулирования в экономике, социальной сфере и других сферах общественной жизни. Благодаря высокой доле участия в распределении и использовании стоимости ВВП у государства появляются большие финансовые возможности для обеспечения требуемых обязательств перед обществом и гарантий социальной защиты населения. Необходимо отметить, что в РФ распределение стоимости ВВП и перераспределение доходов происходило и по сей день происходит не только в интересах государства, но в пользу крупных частных корпораций в лице олигархов, криминальных и полукриминальных структур. Такая ситуация, в свою очередь, предопределена тем, что, в условиях осуществления экономических реформ 90-х без государственного контроля, наряду с легально-официальной рыночной экономикой сформировалась коррупционно- теневая сфера экономики. Ее существование препятствует обеспечению справедливого распределения и использования доходов как в целом по стране, так и по ее регионам. В связи с образованием профицита бюджета был образован в 2003 г. Стабилизационный фонд, реальная необходимость создания которого остается под вопросом. Стабилизационный фонд – это нефтегазовые доходы, образующиеся за счет превышения фактических цен на нефть и газ над базовыми, а также все остальные доходы, связанные с недоучетом инфляции и темпов экономического роста при планировании доходов федерального бюджета (включая остатки средств федерального бюджета). Среди перечисленных доходов при этом доминируют нефтегазовые, которые выделяются и планируются отдельно. Вместе с тем средства Стабилизационного фонда со дня его образования (2003 г.) и золотовалютные резервы Банка России были все время заморожены, т. е. не использовались для финансирования отечественной экономики, социальной и других сфер страны под предлогом угрозы инфляции. Вместо того, чтобы за счет части средств Стабилизационного фонда и золотовалютных резервов ЦБ РФ формировать отдельный бюджет развития страны, обеспечивающий инновационную и инвестиционную деятельность, указанные денежные активы были размещены в долговых обязательствах (в ценных бумагах) западных стран под сравнительно низкий доходный процент, т. е. для обслуживания их экономики. Фактически в стране были упущены реальные шансы использования сверхдоходов, полученных от продажи на мировом рынке природно-сырьевых ресурсов по высоким ценам, для развития реального сектора отечественной экономики, решения острых социальных проблем, обеспечения роста производства товаров и оказывания услуг, соответственно и снижения уровня инфляции. Одним из базовых критериев оценки оптимальности и справедливости процессов распределения и использования доходов в любом государстве является степень социализации общества через характеристику состояния качества жизни населения (индекс развития человеческого потенциала). Последнее конкретно выражается в таких показателях, как уровень жизни (уровень доходов) населения, образованность, пенсионная обеспеченность, средняя продолжительность жизни и пр. В этом отношении в современной России сложилась весьма парадоксальная ситуация, заключающаяся в том, что до кризиса, при имевшихся высоких макроэкономических и финансовых уровнях развития, страна по многим показателям качества жизни населения продолжала с большим отрывом отставать от многих стран мира. И эта тенденция наблюдается по сей день. Так, по уровню жизни населения Россия находится на 67-м месте, средней продолжительности жизни – на 119-м месте в мире и т. д. Получается, что сам по себе рост экономики и увеличение доходов российского государства еще не является гарантом повышения качества жизни населения, как это имеет место во многих социально- ориентированных странах мира. В силу неэффективности государственного регулирования процессов распределения и использования доходов в современной России имеет место вопиющая несправедливость в перераспределении денежных средств, имущества и национального богатства между социальными группами населения. Экономические реформы в России в 90-е годы XX века, приведшие к ломке отношений собственности, в частности к никем не контролируемой и не регулируемой хищнической приватизации государственного имущества и национальных природных ресурсов, открыли шлюзы для неограниченного роста социального неравенства. Разрыв в доходах между богатыми и бедными достиг невиданных размеров. Децильный коэффициент (отношение доходов 10% самых богатых к доходам 10% самых бедных) увеличился с 4,5 в 1991 г. до 15 в 2004 г. Индикатор поляризации доходов – индекс Джини вырос с 0,26 до 0,406. По экспертным оценкам, разница в уровне жизни «России бедной» и «России богатой» была стократной. Первопричина неэффективности госрегулирования по обеспечению оптимального и справедливого распределения доходов в современной России кроется в проводимой государством налоговой политике. Создание новой налоговой системы в условиях рыночных отношений и перестройка механизмов перераспределения доходов в пользу богатых (олигархов) создали множество экономических и социальных проблем, наиболее острой из которых, как отмечалось выше, является чрезмерное социальное расслоение общества. Одной из негативных сторон российской налоговой системы является ее ориентация на косвенные методы налогообложения. Так, около 70% налоговых поступлений в федеральный бюджет составляют косвенные налоги в виде налога на добавленную стоимость (НДС), акцизов и таможенных пошлин. Эти налоги, включаемые в цены реализуемых товаров и продукции, а также в тарифы на услуги и работы, выступают в качестве ценообразующих элементов, вызывающих, в свою очередь, повышение указанных цен и усиление инфляционных процессов. Косвенные налоги выполняют в основном фискальную функцию, т. е. являются более надежными, сравнительно стабильными, не зависящими от инфляции источниками пополнения доходов государственного бюджета. Поскольку конечными плательщиками косвенных налогов выступают конечные потребители, население и государственные бюджетные учреждения, то при взимании этих налогов снижаются реальные доходы прежде всего наименее обеспеченной части населения. Оплата косвенных налогов независимо от уровня дохода плательщика приводит к тому, что чем богаче плательщик, тем меньшую долю своего дохода он отдает государственной казне, т. е. эти налоги регрессивные по своей сути. Не трудно также заметить, что оплата косвенных налогов приводит к сокращению платежеспособности спроса потребителей, соответственно и объемов производства, реализации и потребления товаров, работ и услуг, что в конечном счете влечет за собой сокращение налоговых поступлений. Кроме того, поскольку конечными плательщиками косвенных налогов по бизнесу являются также предприятия-производители, то указанные налоги отрицательно влияют на финансовое состояние этих предприятий, что часто заставляет их уходить полностью или частично в сферу теневой экономики, от которой государство не получает вообще никаких налогов. Все это говорит о том, что косвенные налоги не только не стимулируют, но и сдерживают развитие производства. По этому поводу следует также отметить, что некоторыми учеными и специалистами предлагается отменить НДС или снизить его основную налоговую ставку до 16% и даже до 12% с целью повышения экономических стимулов у предприятий-производителей к развитию производства. Если до недавнего времени это считалось возможным, т. к. в случае отмены НДС или снижения его ставки выпадающие доходы бюджета можно было компенсировать за счет сверхдоходов, полученных в результате повышения цен на мировом рынке по продаже (экспорту) нефти, газа и пр., то сегодня, при падении цен на эти энергоносители и существующем финансовом кризисе, вышеотмеченные предложения, как нам представляется, уже становятся труднореализуемыми. Нездоровая ориентация налоговой системы РФ проявляется также в том, что доходы государственного бюджета формируются не столько за счет налогов от природных ресурсов, налогов на имущество, на прибыль, на землю, на капитал и других прямых налогов, как это имеет место в большинстве стран мира, сколько за счет налогов на потребителя и на труд. Так, в стоимости производимого в России ВВП 75% занимают природные ресурсы, что дают 13% налоговых поступлений, а за счет труда создается 5% национального богатства, которая дает 2/3 всех собираемых налогов. Только фонд зарплаты облагается налогами в размере 39% (13% налогом на доходы физических лиц и 26% единым социальным налогом(до 2010 года). Начиная с 2010 года ЕСН будет заменен страховыми взносами. Взиматься страховой взнос будет из зарплат, не превышающих 415 тыс. руб. в год., или 35 тыс. руб. в месяц. То, что получит гражданин сверх этой суммы, не будет обременяться страховым взносом. Из этого вытекает, что со сверхзарплат от указанных сумм богатых и сверхбогатых людей не будут взиматься страховые взносы ни в Пенсионный фонд, ни в другие социальные фонды. Получается, что главными плательщиками страховых взносов будут граждане, чьи зарплаты не превышают 35 тысяч рублей в месяц, и именно они должны наполнять социальную копилку страны. Такое положение, на наш взгляд, не только сохранит, но и усугубит поляризацию населения по доходам и социальное неравенство в обществе. Важной составляющей госрегулирования процессов распределения и использования доходов является система ценообразования. В условиях рыночных отношений в России создана сеть естественных монополий, породившая систему корпоративного ценообразования, неподконтрольную государству и обществу. В результате цены растут галопирующими темпами, такое явление как высокий уровень инфляции стало для страны постоянным. Поскольку высокий уровень инфляции обусловлен безудержным ростом цен на продовольствие и тарифы на коммунальные услуги, то в рамках оптимизации государственной антимонопольной политики следует добиваться замораживания цен внутри страны прежде всего на топливо, электроэнергию и газ. Кроме того, государство должно принять административные и правовые меры по декриминализации товаропроводящей сети, т. е. по ликвидации организованных преступных и мафиозных групп, контролирующих продовольственные рынки в городах. Вместе с тем нельзя забывать, что одними административными мерами проблему снижения цен, как и уровня инфляции, не решить. Реальный и магистральный путь снижения цен на потребительские товары – это обеспечение в первую очередь устойчивого развития производства – увеличения объемов продукции сельского хозяйства, промышленности и других отраслей реального сектора отечественной экономики.[1] 2.Особенности формирования доходов федерального бюджета в РФ 2.1 Анализ доходов федерального бюджета за 2007-2009 года доход федеральный бюджет платеж Рассмотрим состав, структуру и динамику доходной части федерального бюджета за 2007-2009 года. Таблица 1 Распределение доходов Федерального бюджета в 2007-2009 гг. в млрд. руб.

Объем доходов федерального бюджета РФ за исследуемый период менялся в различных направлениях, что естественно, прежде всего, зависело от экономического положения страны и наступившего осенью 2008 года финансового кризиса. По итогам 2008 г. рост доходов бюджета составил примерно 120%, что было связано с ростом цен на экспортируемые природные ресурсы, в частности на нефть и нефтепродукты. Несмотря на формальное наступление кризиса в мире в начале сентября, его пик и самый сложный период для экономики России приходятся уже на следующий 2009 год. Наблюдается обвал цен на нефть, снижение доходов населения и увеличение числа убыточных предприятий, в том числе и коммерческих банков. Объем ВВП уменьшился на 5,4% по сравнению с предыдущим годом. Вышеназванные факторы стали причиной отрицательного прироста доходной части федерального бюджета, который составил -21%. Такое снижение доходов в совокупности с ростом расходов обусловили наличие дефицита федерального бюджета в размере 2,3 трлн. руб. Соотношение налоговых и неналоговых поступлений постепенно с каждым годом меняется в сторону увеличения доли неналоговых и соответственно уменьшения налоговых доходов. В 2008 году это было обусловлено снижением поступлений от НДС и увеличением доходов от внешнеэкономической деятельности. В 2009 году факторами такой тенденции стали резкое снижение поступлений налога на прибыль и увеличение дохода от использования гомударственного имущества. При сравнении структуры налоговых доходов за 2007-2008 гг. следует отметить, что наиболее существенные сдвиги произошли в доле поступлений от НДС, которые в 2008 г. в совокупности составили 41% от налоговых доходов, сократившись на 8% по ставнению с предыдущим годом. Несмотря на это, доля данного налога в структуре налоговых доходов для обоих годов остается самой высокой. Также значительную долю представляют собой налоги, платежи и сборы за пользование природными ресурсами, которые в 2008 г. составили 31% всех налоговых доходов, что выше данного показателя за 2007 г. на 6,5%. Такой рост можно связать с ростом мировых цен на нефть.

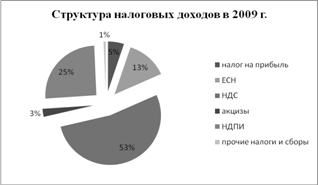

Рис. 1 Представленная на рис.1 структура налоговых доходов федерального бюджета говорит о том, что наибольшую долю более 50% составляет НДС, тогда как налог на прибыль в абсолютном выражении сократился почти в 4 раза по сравнению с 2008 г. и его доля тем самым сократилась до 3%. Основным фактором, повлиявшим на снижение поступлений налога на прибыль организаций в бюджет, является снижение сальдированного финансового результата предприятий в целом по экономике.Данная тенденция напрямую отражает негативное влияние кризиса на эффективность деятельности реального сектора. Поступления от НДПИ также сократились в виду снижения средней цены нефти за баррель на 41%. Так, если в 2008 г. она составляла 101,5 долл. США за баррель, то в кризисном 2009 г. Только 59,5 долл. США за баррель. Что касается неналоговых доходов федерального бюджета, то здесь наибольшую долю составляют доходы от внешнеэкономической деятельности, в частности от централизованного экспорта. В 2008 г. по сравнению с 2007 г. из абсолютный размер увеличился на 1160 млрд. руб., т.е. в 1,5 раза. Такой рост обусловил увеличение доли доходов от внешнеэкономической деятельности в общей сумме неналоговых доходов до 93% (по сравнению с 85% в 2007 г.). Доходы от использования имущества, находящегося в государственной и муниципальной собственности за оба года составляют около 4%. Платежи при пользовании природными ресурсами увеличились в 2 раза, что обусловило рост их доли в структуре неналоговых доходов до 2,9%.

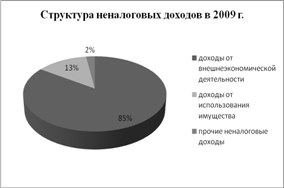

Рис.2 Представленная на рис.2 структура неналоговых доходов говорит о том, что доля доходов от внешнеэкономической деятельности сократилась и в абсолютном выражении это сокращение составило 900 млрд. руб. Однако увеличение доходов от использования имущества почти в 3 раза не позволило общему объему неналоговых доходов сократиться до уровня 2007 г., разница с которым составила +300 млрд. руб. Таким образом, можно сказать, что кризис сказался в большей степени на налоговых доходах федерального бюджета, которые снизились примерно на 26% по сравнению с предыдущим годом. Что касается неналоговых доходов, то их объем сократился на 18%. 2.2 Формирование доходов федерального бюджета на 2010 год и на плановый период 2011 и 2012 годов В основе разработки проекта федерального бюджет на 2010 г. и на плановый период 2011 и 2012 годов лежали достигнутые в 2000-е годы результаты бюджетной политики, а также перспективные направления развития бюджетной системы, направленные на повышение уровня ее сбалансированности и сокращения дефицита бюджета. Разработка параметров федерального бюджета в предыдущие годы была апробирована в форме финансового плана, опыт которого был реализован на трехлетний период – 2009-2011 гг. В соответствии с Федеральным законом от 25.11.2009 г. № 308-ФЗ «О федеральном бюджете на 2010 год и на плановый период 2011 и 2012 годов» прогнозируемый объем доходов федерального бюджета был утвержден в размере: · 2010 г. – 6950 млрд. рублей, что составит 16,1% ВВП, в том числе прогнозируемый объем нефтегазовых доходов федерального бюджета в сумме 3195 млрд. рублей; · 2011 г. – 7455,7 млрд. рублей, что составит 15,5% ВВП, в том числе прогнозируемый объем нефтегазовых доходов федерального бюджета в сумме 3312 млрд. рублей; · 2012 г. – 8069,6 млрд. рублей, что составит 15% ВВП, в том числе прогнозируемый объем нефтегазовых доходов федерального бюджета в сумме 3503 млрд. рублей. Планировалось, что в целом за 2010-2012 годы доходы федерального бюджета возрастут на 16,1% или на 8% в среднем за год, а по отношению к ВВП доходы федерального бюджета сократятся с 18,8% в 2009 году до 16,1% в 2010 году и 15,5% в 2011 году. Минфин объяснял это сокращением нефтегазовых доходов, доля которых в общем объеме доходов федерального бюджета будет уменьшаться за год в среднем на 1% до 43,4% в 2012 г. при сохранении объема ненефтегазовых доходов на уровне 12,1% ВВП. Согласно законопроекту, нефтегазовые доходы федерального бюджета составят в 2010 году 3 194,7 млрд. рублей (7,4% к ВВП), в 2011 году – 3 311,8 млрд. рублей (6,9% к ВВП), в 2012 году - 3 503,1 млрд. рублей (6,5% к ВВП). Предполагается, что ненефтегазовые доходы будут находиться примерно на одном и том же уровне по отношению к ВВП на протяжении всех трех лет: в 2010 году - 3 755,3 млрд. рублей (8,7% к ВВП), в 2011 году – 4 143,9 млрд. рублей (8,6% к ВВП), в 2012 году – 4 566,6 (8,5% к ВВП) Бюджет-2010 рассчитывался, исходя из стоимости нефти марки Urals в $55 за баррель. При этом бюджет прогнозируется дефицитным с доходами в 6,9 трлн. руб. и расходами в 9,9 трлн. рублей. Средняя цена на нефть марки Urals в январе — феврале текущего года сложилась на уровне 74,3 доллара за баррель, что гораздо выше цены, заложенной в бюджете. Всего в январе-феврале 2010 года в федеральный бюджет поступило 573,8 млрд. руб. налоговых доходов, что на 19% больше, чем в январе-феврале 2009 года, без учета поступлений ЕСН, зачисляемого в федеральный бюджет, - на 33%. Основная масса администрируемых ФНС России доходов федерального бюджета обеспечена поступлениями НДС (49%), налога на добычу полезных ископаемых (39%) и ЕСН (4%). Поступления налога на прибыль организаций в январе-феврале 2010 года составили 10,6 млрд. рублей, что в 2,6 раза меньше, чем в январе-феврале 2009 года. Уменьшение поступлений в основном связано со снижением с 1 января 2009 года ставки для зачисления налога в федеральный бюджет с 6,5 до 2%. При этом, в соответствии с законодательством, ежемесячные авансовые платежи (за исключением платежей по фактически полученной прибыли) в I квартале 2009 года уплачивались по ставке 6,5%. Поступления единого социального налога, зачисляемого в федеральный бюджет, в январе-феврале 2010 года составили 23,3 млрд. рублей и по сравнению с январем-февралем 2009 года снизились в 2,9 раза. Снижение поступлений связано с отменой с 01.01.2010 единого социального налога и введением страховых взносов в государственные внебюджетные фонды. Налога на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации, в январе-феврале 2010 года поступило 283,6 млрд. рублей, что на 13% больше, чем в январе-феврале 2009 года. Поступления по сводной группе акцизов в федеральный бюджет в январе-феврале 2010 года составили 19,2 млрд. рублей и выросли относительно января-февраля 2009 года в 1,8 раза, что связано с переходом с 01.01.2010 на уплату налога один раз в месяц (не позднее 25 числа месяца, следующего за налоговым периодом) вместо ранее действовавших 2 сроков (не позднее 25 числа месяца, следующего за налоговым периодом, и не позднее 15 числа второго месяца). Таким образом, в январе 2010 года платежи поступили по трем срокам (за ноябрь по сроку 15 января и за декабрь по срокам 25 января и 15 февраля). Налога на добычу полезных ископаемых в январе-феврале 2010 года поступило 223,8 млрд. рублей, в том числе на добычу нефти – 203,5 млрд. рублей, газа горючего природного – 16,7 млрд. рублей, газового конденсата – 1,5 млрд. рублей. По сравнению с январем-февралем 2009 года поступления НДПИ выросли в 2 раза, что обусловлено повышением цены на нефть (с 40,4$ в декабре 2008 года –январе 2009 года до 74,6$ в декабре 2009 года – январе 2010 года, или в 1,8 раза). Что касается неналоговых доходов, то их совокупный размер составил 326 млрд. руб. Наибольшую долю составляют доходы о твнешнеэкономической деятельности - 61%, а также доходы от использования имущества, находящегося в государственной или муниципальной собственности – 31,3%. Остальные неналоговые доходы, а именно платежи при пользовании природными ресурсами, доходы от оказания платных услуг, доходы от продажи материальных и нематериальных активов и прочие доходы в сумме составили 25 млрд. руб. или 7,7% неналоговых доходов в совокупности. Вывод Реализуя возложенные на него функции, государство финансирует важнейшие направления жизни и деятельности как общества в целом, так и отдельных индивидуумов: здравоохранение, образование, культура, искусство, правоохранительная деятельность, государственное управление, инвестиционная деятельность в областях промышленности и сельского хозяйства и многое другое. Именно для этого оно аккумулирует денежные средства в федеральном бюджете, которые выступают в форме его доходов. Госрегулирование процессов распределения и использования доходов как в целом по стране, так и по ее регионам является стержнем системы экономической и финансовой политики государства, которая охватывает широкий круг вопросов социально-экономического, финансово-денежного, геополитического, правового и инструментального характера. Анализ этих вопросов показывает, что в силу неэффективности и неправильности курса указанной политики, включая несовершенство действующего бюджетно-налогового законодательства, а также отсутствия должного государственного контроля над системой ценообразования в стране имеет место неоптимальное и несправедливое распределение доходов. Анализ динамики и структуры доходов федерального бюджета РФ показывает, что по сравнению с 2008 г. размер доходов сократился на 21%. В следствие финансового кризиса экспортные цены на нефть упали, прибыль предприятий сократилась, число убыточных предприятий возросло, ликвидность банковского сектора резко сократилась. Все это привело к сокращению поступлений от налога на прибыль и НДПИ в сумме на 1,2 трлн. руб., а также к уменьшению доходов от внешнеэкономической деятельности на 0,9 трлн. руб. Причем в структуре доходов доля налоговых доходов постепенно уменьшается и в 2009 г. составляет только 54%, что делает бюджет страны все более зависимым от уровня экспортных цен. Именно поэтому решающее значение для сохранения объема доходов федерального бюджета в современных кризисных условиях и снижения налоговой нагрузки на экономику имеют реформы налоговой сферы, направленные на обеспечение ее стабильности, эффективности, сбалансированности, повышение ее прозрачности и справедливости, совершенствование налогового законодательства. Через налоговый механизм и методы налогообложения государство получает возможность воздействовать на весь воспроизводственный процесс (производство, обмен, потребление), включая воздействие госрегулирования на пропорции распределения, перераспределения и использования доходов в обществе. Регулирующая функция налогов тесно связана с их социальной функцией. С помощью ее реализации обеспечивается общественное (социальное) равновесие в распределении и использовании доходов хозяйствующих субъектов. Для этой цели государства во всем мире используют, например, метод прогрессивного налогообложения (низкие ставки налога с малых доходов физических и юридических лиц и высокие – с больших доходов), освобождение от некоторых налогов отдельных категорий людей (малоимущих, инвалидов, пенсионеров, многодетных и пр.), низкое обложение социально значимых товаров и услуг (понижение ставок НДС) или повышение косвенных налогов на предметы роскоши и т. д. Важную роль в формировании налоговых доходов бюджета играет налог на добычу полезных ископаемых (НДПИ), в функционировании которого также имеются некоторые недоработки. Основные параметры налоговой системы, в том числе в отношении нефтяного сектора, должны изменяться в соответствии с принципом целостности системного подхода, и по возможности синхронно, вместе с изменениями внешних и внутренних условий, в которых находится финансово-экономическая система страны и функционируют основные отраслевые предприятия. Это будет способствовать минимизации налоговых потерь при неблагоприятных экономических условиях и увеличению бюджетных поступлений в периоды экономического роста. Совершенствование налоговой системы должно привести к появлению автоматизированных систем налогообложения, основанных на четких алгоритмах расчета налоговых поступлений, сопоставимых и открытых статистических данных, современных информационно-коммуникационных технологиях. Что касается нефтяного сектора, то здесь уже в настоящее время необходим постоянный мониторинг крупных налогоплательщиков с использованием информационных технологий и моделей контроля. Следующая позиция совершенствования налогообложения нефтяного сектора экономики — разработка на основе системного подхода модели крупного налога на нефть — альтернативы налогу на добычу полезных ископаемых (НДПИ). Налоговая база предлагаемого налога определяется как произведение объема добытой нефти в натуральном выражении на единицу ее стоимости, устанавливаемой с помощью биржевого механизма отдельно для внутреннего и внешнего рынков. Ставка налога устанавливается в процентах от налоговой базы. Список использованной литературы 1) Аветисян, И.А. Вопросы государственного регулирования процессов распределения и использования доходов в современной России./И.А. Аветисян//Экономические и социальные перемены в регионе:факторы, тенденции, прогноз. – 2009. -№1(5). с.107-122 2) Александров, И.М.Бюджетная система Российской Федерации/И.М. Александров – М.:Дашков и К, 2007 – 486 с. 3) Бюджетная система Российской Федерации/ А.М. Годин, В.П. Горегляд, И.В. Подпорина -5-е изд. – Дашков и К, 2007. – 568 с. 4) Бюджетный Кодекс РФ № 145-ФЗ от 31.07.1998г. 5) Государственные и муниципальные финансы: учеб.пособие для студентов вузов, обучающихся по специальностям «Государственное и муниципальное управление», «Финансы и кредит» / под ред. Г.Б.Поляка. – 3-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2008. – 375 с. 6) Налоговый Кодекс РФ часть I № 146-ФЗ от 31.07.1998г., часть II № 117-ФЗ от 5 августа 2000г. (ред. от 17.05.2007 г.) 7) Сердюков, В.В. Совершенствование основных позиций налогообложения нефтяного сектора России./В.В. Сердюков//Вестник финансовой академии. – 2009. -№2(50). с.47-50 8) Федеральный закон «О федеральном бюджете на 2010 год и на плановый период 2011 и 2012 годов» № 308-ФЗ от 25.11.2009г. 9) Финансы: учебник для студентов вузов, обучающихся по экономическим специальностям, специальности «Финансы и кредит» (080105)/ Под ред. Г.Б.Поляка. – 3-е издание, перераб. и доп. – М.:ЮНИТИ-ДАНА, 2007 – 703 с. – (Серия «Золотой фонд российских учебников») 10) http://www.gks.ru 11) http://www.budgetrf.ru 12) http://www.roskazna.ru 13) http://www.minfin.ru Приложение Федеральные налоги и сборы (ст. 13 НК РФ): 1) налог на добавленную стоимость; 2) акцизы на отдельные виды товаров (услуг) и отдельные виды минерального сырья; 3) налог на прибыль (доход) организаций; 4) налог на доходы от капитала; 5) подоходный налог с физических лиц; 6) взносы в государственные социальные внебюджетные фонды; 7) государственная пошлина; 8) таможенная пошлина и таможенные сборы; 9) налог на пользование недрами; 10) налог на воспроизводство минерально-сырьевой базы; 11) налог на дополнительный доход от добычи углеводородов; 12) сбор за право пользования объектами животного мира и водными биологическими ресурсами; 13) лесной налог; 14) водный налог; 15) экологический налог; 16) федеральные лицензионные сборы. Региональные налоги и сборы (ст. 14 НК РФ): 1) налог на имущество организаций; 2) налог на недвижимость; 3) дорожный налог; 4) транспортный налог; 5) налог с продаж; 6) налог на игорный бизнес; 7) региональные лицензионные сборы. |