|

Рефератыбизнес бытовое обслуживан жизнедеятельности |

Курсовая работа: Анализ учетного процесса формирования финансового результата на конкретном хозяйствующем субъекте и выявление резервов его совершенствованияКурсовая работа: Анализ учетного процесса формирования финансового результата на конкретном хозяйствующем субъекте и выявление резервов его совершенствованияНегосударственное образовательное учреждение высшего профессионального образования «Восточная экономико-юридическая гуманитарная академия» (Академия ВЭГУ) Институт современных технологий образования (ИНСТО) 080105(060400) «Финансы и кредит» Курсовая работа По финансовому менеджменту «Анализ учетного процесса формирования финансового результата на конкретном хозяйствующем субъекте и выявление резервов его совершенствования» Швецова Надежда Александровна УФА - 2011 Содержание Введение 1. Теоретический раздел 1.1 Цели, методы и содержание анализа финансовых результатов деятельности предприятия 1.2 Система показателей финансовых результатов 1.2.1 Анализ состава и динамики прибыли 1.2.2 Анализ финансовых результатов от реализации продукции и услуг 1.2.3 Анализ рентабельности предприятия 1.2.4 Анализ использования прибыли 2. Аналитический раздел 2.1 Организационная характеристика предприятия 2.2 Основные показатели хозяйственной деятельности ООО «Кондитер» 2.3 Анализ финансовых результатов деятельности ООО «Кондитер» 2.3.1 Анализ динамики и состава прибыли 2.3.2 Анализ финансовых результатов от реализации продукции, работ и услуг 2.3.3 Анализ рентабельности ООО «Кондитер" 2.3.4 Анализ использования прибыли 3. Практический раздел 3.1. Проект мероприятий по повышению финансовых результатов 3.1.1 Оптимизация предоставления спектра услуг 3.1.2 Разработка политики ускорения и повышения эффективности расчетов с покупателями и заказчиками 3.2 Расчет эффективности предложенных мероприятий Заключение Список использованной литературы Приложение А. Механизм формирования показателей прибыли Приложение Б. Анализ динамики и состава прибыли Приложение В. Модель факторного анализа прибыли Приложение Г. Данные для факторного анализа прибыли Приложение Д. Порядок расчета показателей прибыли в систематизированном виде Приложение Е. Распределение прибыли Приложение Ж. Расчет налогооблагаемой прибыли Приложение З. Факторы изменения суммы налогооблагаемой прибыли Приложение И. Определение суммы чистой прибыли Приложение К. Расчет влияния факторов на изменение суммы чистой прибыли Приложение Л. Организационная структура ООО «Кондитер» Введение Переход к рыночной экономике требует от предприятий торговой и производственной сферы повышения эффективности развития на основе внедрения достижений научно-технического прогресса, эффективности форм управления производством, инициативы. В настоящее время придается большое значение выбранной методике учета прибыли на предприятии, ее использования. Независимо от рода деятельности предприятий, организаций, а также от формы хозяйствования все фирмы или организации производят учет финансовых результатов своей деятельности. Основными показателями финансово-хозяйственной деятельности предприятия является финансовый результат, который представляет собой прирост (уменьшение) стоимости собственного капитала организации за отчетный период. Актуальность выбранной мною темы заключается в огромной важности предмета исследования для финансовой системы предприятия и ее стабильного финансирования. Целью написания работы является осуществление учетного процесса формирования финансового результата на конкретном хозяйствующем субъекте и выявление резервов его совершенствования. Финансовый результат представляет собой совокупность хозяйственных операций, связанных со сбытом и продажей продукции, основных средств и прочих активов, а также определением повышения прибыльной деятельности. Для организации огромное значение имеет определение полной фактической себестоимости проданной продукции и расходов по сбыту товаров. При этом разница между выручкой и полной фактической себестоимостью представляет собой финансовый результат. Финансовый результат деятельности предприятия характеризуется суммой, полученной прибыли и уровнем рентабельности. Прибыль предприятия получается главным образом от реализации продукции. Прибыль – часть чистого дохода, который непосредственно получают субъекты хозяйствования, реализующие продукцию. Только после продажи продукции чистых доходов принимает форму прибыли. Чем больше предприятия реализуют рентабельной продукции, тем больше получит прибыль, тем лучше его финансовое состояние. Поэтому финансовый результат деятельности следует изучать в тесной связи с использованием и реализацией продукции. Основными задачами анализа финансовых результатов деятельности являются: 1. Систематический контроль за выполнением планов реализации продукции и получения прибыли; 2. Определение влияния как объективных, так и субъективных фактов по финансовому состоянию; 3. Выявление резервов увеличения суммы прибыли и рентабельности; 4. Оценка работ предприятия по использованию возможностей увеличения прибыли и рентабельности; 5. Разработка мероприятий по использованию выявленных резервов. 1. Теоретический раздел 1.1 Цели, методы и содержание анализа финансовых результатов деятельности предприятияОсновной целью финансового анализа является получение небольшого числа ключевых параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами. При этом аналитика и менеджера может интересовать как текущее финансовое состояние предприятия, так и его проекция на ближайшую или более отдаленную перспективу, т.е. ожидаемые параметры финансового состояния. Цели анализа достигаются в результате решения определенного взаимосвязанного набора аналитических задач. Аналитическая задача представляет собой конкретизацию целей анализа с учетом организационных, информационных, технических и методических возможностей проведения анализа. /14/ Как отмечает Гиляровская Л.Т., эффективность производственной, инвестиционной и финансовой деятельности выражается в финансовых результатах. Финансовый результат – это обобщающий показатель анализа и оценки эффективности (неэффективности)f деятельности хозяйствующего субъекта на определенных стадиях (этапах) его формирования. Финансовый результат отражает изменение собственного капитала за определенный период в результате производственно-финансовой деятельности организации. Таким образом, показатель прибыли или убытка по итогам отчетного периода является конкретным выражением характеристики финансового результата деятельности предприятия /6, с.283/. Оценка финансовой деятельности предприятия осуществляется на основе бухгалтерской отчетности. Практика финансового анализа выработала основные правила чтения (методику анализа) финансовых отчетов. Среди них можно выделить шесть основных методов: 1. Горизонтальный анализ — сравнение каждой позиции отчетности с предыдущим периодом; 2. Вертикальный анализ — определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом; 3. Трендовый анализ — сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируют возможные значения показателей в будущем, а следовательно, ведется перспективный прогнозный анализ; 4. Анализ относительных показателей — расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязей показателей; 5. Сравнительный анализ — это как внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям фирмы, дочерних фирм, подразделений, так и межхозяйственных анализ показателей данной фирмы с показателями конкурентов, со среднеотраслевыми и средними хозяйственными данными; 6. Факторный анализ — анализ влияния отдельных факторов на результативный показатель с помощью детерминированных или стохастических приемов исследования. Причем факторный анализ может быть как прямым, когда результативный показатель дробят на составные части, так и обратным (синтез), когда его отдельные элементы соединяют в общий результативный показатель. Финансовый анализ является частью общего, полного анализа хозяйственной деятельности, который состоит из двух тесно взаимосвязанных разделов: финансового анализа и производственного управленческого анализа. Финансовый анализ подразделяется на внешний и внутренний. Особенностями внешнего финансового анализа являются: 1. множественность субъектов анализа, пользователей информации о деятельности предприятия; 2. разнообразие целей и интересов субъектов анализа; 3. наличие типовых методик анализа, стандартов учета и отчетности; 4. ориентация анализа только на публичную, внешнюю отчетность предприятия; 5. ограниченность задач анализа как следствие предыдущего фактора; 6. максимальная открытость результатов анализа для пользователей информации о деятельности предприятия. Существует многообразная экономическая информация о деятельности предприятий и множество способов анализа этой деятельности. Финансовый анализ по данным финансовой отчетности называют классическим способом анализа. Внутрихозяйственный финансовый анализ использует в качестве источника информации и другие данные системного бухгалтерского учета, данные о технической подготовке производства, нормативную и плановую информацию и др. Основное содержание внутрихозяйственного финансового анализа может быть дополнено и другими аспектами, имеющими значение для оптимизации управления, например такими, как анализ эффективности авансирования капитала, анализ взаимосвязи издержек, оборота и прибыли. В системе внутрихозяйственного управленческого анализа есть возможность углубления финансового анализа за счет привлечения данных управленческого производственного учета, иными словами, имеется возможность проведения комплексного экономического анализа и оценки эффективности хозяйственной деятельности. Особенностями управленческого анализа являются: 1. ориентация результатов анализа на своё руководство; 2. использование всех источников информации для анализа; 3. отсутствие регламентации анализа со стороны; 4. комплектность анализа, изучение всех сторон деятельности предприятия; 5. интеграция учета, анализа, планирования и принятия решения; 6. максимальная закрытость результатов анализа в целях сохранения коммерческой тайны. /14/ Различные стороны производственной, сбытовой, снабженческой и финансовой деятельности организации получают законченную денежную оценку в системе показателей финансовых результатов. Обобщенно наиболее важные показатели финансовых результатов деятельности организации представлены в отчете о прибылях и убытках в форме № 2 годовой и квартальной отчетности. Система показателей финансовых результатов включает абсолютные (прибыль) и относительные показатели (рентабельность) эффективности использования. Чем больше величина прибыли и выше уровень рентабельности, тем эффективнее финансирует предприятие, тем устойчивее его финансовое состояние. Поэтому поиск резервов увеличения прибыли и рентабельности является одной из основных задач в любой сфере бизнеса. Большое значение в процессе управления финансовыми результатами отводится экономическому анализу. /1.216/ Прибыль – часть чистого дохода предприятия, созданного в процессе производства и реализованного в сфере обращения. Только после продажи продукции доход принимает форму прибыли. Количественно она представляет собой разность между выручкой (после уплаты налога на добавленную стоимость, акцизного налога и других отчислений из выручки в бюджетные и внебюджетные фонды) и полной себестоимостью реализованной продукции. Значит, чем больше рентабельной продукции реализует предприятие, тем больше оно получит прибыли, тем лучше его финансовое состояние. Поэтому финансовые результаты следует изучать в тесной связи с показателями использования и реализации продукции. Объем реализации, прибыль, рентабельность зависят от производственной, снабженческой, сбытовой и коммерческой деятельности предприятия. Иначе говоря, эти показатели характеризуют все стороны хозяйствования. Чем больше прибыль и выше рентабельность, тем эффективнее функционирует предприятие, тем устойчивее его финансовое состояние. /2.180/ Предприятие в данное экономически нестабильное время должно стремиться если не к получению максимальной величины прибыли, то к той величине прибыли, которая обеспечит стабильное положение предприятия на рынке, конкурентоспособность. Решение данных задач предполагает не только знание источников формирования прибыли, но и определение методов оптимального их использования. Таким образом, r можно сделать вывод, что в современных рыночных отношениях предприятия приобрели самостоятельность и несут полную ответственность за результаты своей хозяйственной деятельности перед совладельцами, акционерами, работниками, банками и кредиторами. Известно, что без получения прибыли предприятие не может развиваться в рыночной экономике, за исключением организаций, финансируемых за счёт государства или других источников. Поэтому задача улучшения финансового результата является жизненно важной для хозяйствующего субъекта. Анализ финансовых показателей позволяет выявить возможности улучшения финансового положения и по результатам расчётов принять экономически обоснованные решения. Основные задачи анализа финансовых результатов деятельности организации следующие: 1. оценка динамики абсолютных и относительных показателей финансовых результатов (прибыли и рентабельности); 2. факторный анализ прибыли от реализации продукции (работ, услуг); 3. анализ финансовых результатов от прочей реализации, внереализационной деятельности; 4. анализ и оценка использования чистой прибыли; 5. выявление и оценка возможных резервов роста прибыли, рентабельности на основе оптимизации объемов производства и издержек производства и обращения; 6. разработка мероприятий по использованию выявленных резервов. /3.113/ Финансовые результаты деятельности предприятия находят отражение в системе показателей. Большое количество показателей, характеризующих финансовые результаты деятельности предприятия, создает методические трудности их системного рассмотрения. Различия в назначении показателей затрудняют выбор каждым участником товарного обмена тех из них, которые в наибольшей степени удовлетворяют его потребности в информации о реальном состоянии данного предприятия. Например, администрацию предприятия интересует масса полученной прибыли и её структура, факторы, воздействующие на её величину. Налоговые инспекции заинтересованы в получении достоверной информации о всех слагаемых балансовой прибыли: прибыли от реализации продукции, прибыли от реализации имущества, внереализационных результатах деятельности предприятия и др. Анализ каждого слагаемого прибыли предприятия имеет не абстрактный, а вполне конкретный характер, потому что позволяет учредителям и акционерам выбрать значимые направления активизации деятельности предприятия. Другим участникам рыночных отношений анализ прибыли позволяет выработать необходимую стратегию поведения, направленную на минимизацию потерь и финансового риска от вложений в данное предприятие. Анализ финансовых результатов деятельности предприятия включает в качестве обязательных элементов исследование, во-первых, изменений каждого показателя за текущий анализируемый период; во-вторых, исследование структуры соответствующих показателей и их изменений; в-третьих, изучение хотя бы в самом обобщенном виде динамики изменений показателей финансовых результатов за ряд отчетных периодов. /14/ 1.2 Система показателей финансовых результатов 1.2.1 Анализ состава и динамики прибыли В процессе анализа используются следующие показатели прибыли: 1. Валовая (маржинальная) прибыль – разность между выручкой (нетто) и прямыми производственными затратами по реализованной продукции; 2. Прибыль от реализации продукции – разность между суммой валовой прибыли и постоянными расходами отчетного периода; 3. Общий финансовый результат до выплаты процентов и налогов (брутто - прибыль) – финансовый результат от реализации продукции, доходов и расходов от финансовой и инвестиционной деятельности, внереализационным и чрезвычайным доходам и расходам; 4. Чистая прибыль – прибыль, остающаяся в распоряжении предприятия после уплаты всех налогов, экономических санкций и отчислений в благотворительные фонды; 5. Капитализированная прибыль – часть чистой прибыли, которая направляется на финансирование прироста активов; 6. Потребляемая прибыль – та ее часть, которая расходуется на выплату дивидендов, персоналу предприятия или социальные программы. Механизм формирования данных показателей представлен на Рисунок А1. Использование того или иного показателя прибыли зависит от цели анализа. Так, для определения безубыточного объема продаж и зоны безопасности предприятия, для оценки уровня доходности производства отдельных видов продукции и определения коммерческой маржи используется маржинальная прибыль, для оценки доходности совокупного капитала – общая сумма прибыли от всех видов деятельности до выплаты процентов и налогов, для оценки рентабельности собственного капитала – чистая прибыль, для оценки устойчивости роста предприятия – капитализированная (реинвестированная) прибыль и т.д. В процессе анализа необходимо изучить состав прибыли, ее структуру, динамику и выполнение плана за отчетный период. При изучении динамики прибыли следует учитывать инфляционные факторы изменения ее суммы. Исходная таблица анализа динамики и состава прибыли показана в Таблица Б1. /4.258-259/ 1.2.2 Анализ финансовых результатов от реализации продукции и услуг Основную часть прибыли предприятия получают от реализации продукции и услуг. В процессе анализа изучаются динамика, выполнение плана прибыли от реализации продукции и определяющие факторы изменения ее суммы. Структурно – логическая модель факторного анализа прибыли от основной (операционной) деятельности изображена на Рисунке В2. /1.219/ Прибыль от реализации товарной продукции в общем случае находится под воздействием следующих факторов: 1. объем реализации продукции; 2. структура реализации; 3. изменение себестоимости за счет структурных сдвигов в составе продукции; 4. изменение себестоимости реализованной продукции за счет изменения себестоимости отдельных изделий; 5. цены на материалы и тарифы на услуги; 6. отпускные цены на реализованную продукцию; 7. экономия, связанная с нарушением хозяйственной дисциплины. /2.183-184/ В формировании прибыли от продаж участвуют следующие составляющие основной деятельности - выручка от продажи товаров, продукции, работ, услуг и себестоимость проданных товаров, продукции, работ, услуг. По величине прибыли от основной деятельности можно характеризовать всю производственную коммерческую деятельность, и только этот результат может либо удовлетворить, либо "расстроить" товаропроизводителя. Следовательно, прибыль от продажи товаров, продукции, работ, услуг считаем наиболее значимой и важной для ее производителя. В состав доходов организации включаются не только доходы от основных видов деятельности, но и прочие доходы. Сформированная таким образом прибыль выступает в качестве основного источника расширенного воспроизводства, решения вопросов социального характера и стимулирования коллектива. Таким образом, эта прибыль становится основным показателем оценки не только производственной, но и финансовой деятельности предприятий. /10/ Объем реализованной продукции может оказать положительное и отрицательное влияние на сумму прибыли. Увеличение объема продаж рентабельной продукции приводит к пропорциональному увеличению прибыли. Если же продукция является убыточной, то при увеличении объема реализации происходит уменьшение суммы прибыли. Структура товарной продукции может оказать как положительное, так и отрицательное влияние на сумму прибыли. Если увеличивается доля более рентабельных видов продукции в общем объеме ее реализации, то сумма прибыли возрастет. Напротив, увеличение удельного веса низко рентабельной или убыточной продукции, общая сумма прибыли уменьшится. Себестоимость продукции обратно пропорциональна прибыли: снижение себестоимости приводит к росту суммы прибыли, и наоборот. Изменение уровня среднереализационных цен прямо пропорционально прибыли: при увеличении уровня цен сумма прибыли возрастает, и наоборот. /4.261-262/ Распространенный в учебной практике факторный анализ прибыли в форме оценки влияния на прибыль изменения отпускных цен, цен на материалы и тарифов на услуги, изменений в объеме товаров, экономии от снижения себестоимости (структурные сдвиги) и прочего характеризуется громоздкостью расчетов, поэтому следует самостоятельно оценивать целесообразность таких расчетов для принятия управленческих решений. Цель проведения анализа – не техническое совершенство, а выявление сфер разногласий. Количественные методы анализа всегда требуют качественной проверки полученных выводов опытными специалистами-экспертами. Анализ проводится для постановки проблемы и подготовки управленческих решений. Анализ осуществляется в следующей последовательности: 1. определение целей анализа; 2. сбор информации; 3. обработка информации с целью обеспечения достоверности и сопоставимости данных; 4. формирование системы аналитических показателей; 5. разработка алгоритма проведения анализа; 6. расчет показателей, составление аналитических таблиц, схем, диаграмм; 7. сравнение рассчитанных показателей с плановыми величинами, с нормативами, со среднеотраслевыми данными; 8. определение факторов, влияющих на показатели; 9. построение факторных моделей, анализ взаимосвязи и взаимозависимости показателей, факторов; 10. постановка проблемы - обобщение результатов анализа, выводы, рекомендации для принятия управленческих решений. /12/ Прибыль от реализации продукции в целом по предприятию зависит от четырех факторов первого уровня соподчиненности: объема реализованной продукции (VРП), ее структуры (Удi), себестоимости (Сi) и уровня среднереализационных цен (Цi). П = ∑ [VРПобщ * Удi * (Цi - Сi)], где П – прибыль от реализации продукции; VРПобщ – общий объем реализованной продукции Удi – удельный вес отдельного вида продукции; Цi – среднереализационная цена отдельного вида продукции; Сi – себестоимость отдельного вида продукции. Расчет влияния этих факторов на сумму прибыли можно выполнить способом цепной подстановки, используя данные, приведенные в Таблице Г2. Сначала нужно найти сумму прибыли при фактическом объеме продаж и базовой величине остальных факторов. Для этого следует рассчитать индекс объема реализации продаж, а затем базовую сумму прибыли скорректировать на его уровень. Индекс объема продаж исчисляется путем сопоставления фактического объема продаж с базовым в натуральном, условно – натуральном или стоимостном выражении. На данном предприятии его величина составляет: Iрп = VРП1 / VРП0 Затем следует определить сумму прибыли при фактическом объеме и структуре реализованной продукции, но при базовом уровне себестоимости и цен. Для этого из условной выручки нужно вычесть условную сумму затрат: ∑ (VРПi1 * Цi0) – ∑ (VРПi1 * Сi0) Требуется подсчитать также, сколько прибыли предприятие могло бы получить при фактическом объеме реализации, структуре и ценах, но при базовом уровне себестоимости продукции. Для этого из фактической суммы выручки следует вычесть условную сумму затрат: ∑ (VРПi1 * Цi1) – ∑ (VРПi1 * Сi0) Порядок расчета данных показателей в систематизированном виде представлен в Таблице Д3. /1.220-221/ По данным таблицы можно установить, как изменилась сумма прибыли за счет фактора. Изменение суммы прибыли за счет: объема реализации продукции: ∆ПVРП = Пусл1 - П0; Структуры товарной продукции: ∆Пстр = Пусл2 - Пусл1; Отпускных цен: ∆Пц = Пусл3 - Пусл2; Себестоимости реализованной продукции: ∆Пс = П1 - Пусл3. /9/ 1.2.3 Анализ рентабельности предприятия Приращение прибыли может быть связано как с интенсивным, так и с экстенсивным использованием производственных ресурсов. Поэтому показателем истинной эффективности может быть только рентабельность продаж. /5.197/ Рентабельность – относительный показатель, определяющий уровень доходности бизнеса. Показатели рентабельности характеризует эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, коммерческой, инвестиционной). Они более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или потребленными ресурсами. /1.229/ Показатели рентабельности можно объединить в несколько групп: 1. окупаемость затрат; 2. прибыльность продаж; 3. доходность капитала и его частей. Рентабельность продукции (коэффициент окупаемости затрат) начисляется путем отношения прибыли от реализации (Прп) до выплаты процентов и налогов к сумме затрат от реализации продукции (Зрп). Показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции: Rз = Прп / Зрп * 100% Показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции. Может рассчитываться по отдельным видам продукции и в целом по предприятию. При определении его уровня в целом по предприятию целесообразно учитывать не только реализационные, но и внереализационные доходы и расходы, относящиеся к основной деятельности. Аналогичным образом определяется доходность инвестиционных проектов: полученная или ожидаемая сумма прибыли от инвестиционной деятельности (Пид) относится к сумме инвестиционных затрат (ИЗ): RI = Пид / ИЗ * 100% Рентабельность продаж (оборота) рассчитывается делением прибыли от реализации продукции, работ, услуг до выплаты процентов и налогов на сумму полученной выручки (ВРрп). Характеризует эффективность производственной и коммерческой деятельности: сколько прибыли имеет предприятие с рубля продаж: Rоб = Прп / Врп * 100% Рентабельность совокупного капитала исчисляется отношением брутто – прибыли до выплаты процентов и налогов (БП) к среднегодовой стоимости всего совокупного капитала (КL): RKL = БП / KL * 100% Рентабельность (доходность) операционного капитала исчисляется отношением прибыли от операционной деятельности до выплаты процентов и налогов (Под) к среднегодовой сумме операционного капитала (ОК). он характеризует доходность капитала, задействованного в операционном процессе: Rок = Под / ОК * 100% В процессе анализа следует изучить динамику перечисленных показателей рентабельности, выполнение плана по их уровню и провести межхозяйственные сравнения с предприятиями-конкурентами. Уровень рентабельности производственной деятельности (окупаемость затрат), исчисленный в целом по предприятию (R), зависит от трех основных факторов первого порядка: изменения структуры реализованной продукции, ее себестоимости и средних цен реализации. Факторная модель этого показателя имеет вид:

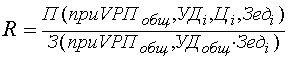

Расчет влияния факторов первого уровня на изменение рентабельности в целом по предприятию можно выполнить способом цепной подстановки. /15/ R0 = П0 / З0 * 100%; Rусл1 = Пусл1 / Зусл1 * 100%; Rусл2 = Пусл2 / Зусл2 * 100%; R1 = П1 / З1 * 100%; ∆Rобщ = R1 - R0; ∆RVРП = Rусл1 - R0; ∆RУд = Rусл2 - Rусл1; ∆RЦ = Rусл3 - Rусл2; ∆RС = R1 - Rусл3; ∆Rобщ = ∆RVРП + ∆RУд + ∆RЦ + ∆RС. Затем следует сделать факторный анализ рентабельности по каждому виду продукции. Уровень рентабельности отдельных видов продукции зависит от изменения среднереализационных цен и себестоимости единицы продукции: RЗ1 = Пi / Зi = VРПi (Цi – Ci) / VРПi * Ci = Цi – Ci / Ci. /4.274/ 1.2.4 Анализ использования прибыли Для анализа использования прибыли используется закон о налогах и сборах, взимаемых в бюджет, инструктивные и методические указания Министерства финансов, устав предприятия, а также данные отчета «О прибылях и убытках », приложения к балансу, отчета о движении денежных капитала, расчетов налога на имущество, налога на прибыль, на доходы. Распределение прибыли показано на Рисунке Е3. Из рисунка видно, что одна часть прибыли в виде налогов и сборов поступает в бюджет государства и используется на нужды общества. Оставшаяся сумма – чистая прибыль – используется на выплату дивидендов акционерам предприятия, на расширение производства, создание резервного капитала и др. В процессе анализа необходимо изучить факторы изменения величины налогооблагаемой прибыли, суммы выплаченных дивидендов, процентов, налогов из прибыли, размеров чистой прибыли, отчислений в фонды предприятия. Для налоговых органов и предприятия большой интерес представляет налогооблагаемая прибыль, так как от этого зависит сумма налога на прибыль, а соответственно и сумма чистого дохода. Для определения налогооблагаемой прибыли необходимо составить расчет Таблица Ж4. Используя данные факторного анализа прибыли от реализации продукции, данные предыдущей таблицы, можно определить, как влияют эти факторы на изменение суммы налогооблагаемой прибыли Таблица З5. Чистая прибыль является одним из важнейших экономических показателей, характеризующий количественные результаты деятельности предприятия. Количественно она представляет собой разность между суммой брутто – прибыли и суммы, внесенных в бюджет налогов из прибыли, экономических санкций и других обязательных платежей предприятия, покрываемых за счет прибыли. Ее величина зависит от факторов изменения общей суммы брутто – прибыли и факторов, определяющих удельный вес чистой прибыли в общей сумме прибыли, а именно доли налогов, экономических санкций. Определение суммы чистой прибыли показано в Таблице И6. Чтобы определить изменение суммы чистой прибыли за счет факторов первой группы, необходимо изменить брутто – прибыль за счет каждого фактора умножить на плановый удельный вес чистой прибыли в сумме общей брутто – прибыли: ∆ЧП = ∆БПхi * УдЧП0 Прирост чистой прибыли за счет второй группы факторов рассчитывается умножением прироста удельного веса i – го фактора (налогов, санкций, отчислений) в общей сумме брутто – прибыли на фактическую ее величину в отчетном периоде: ∆ЧП = ∆БП1 * Удхi Влияние факторов на изменение суммы чистой прибыли показано в Таблице К7. /14.283-285/ Чистая прибыль отчетного года (нетто-прибыль) - это часть балансовой прибыли предприятия, которая остается в его распоряжении после уплаты налогов, сборов, отчислений, обязательных платежей в бюджет. Из чистой прибыли выплачиваются дивиденды акционерам, вознаграждения социального характера, финансируются производственные программы, формируются фонды и резервы. /11/ Факторы, влияющие на распределения прибыли, делятся на внешние и внутренние. Внешние факторы: 1. правовые ограничения (ставки налогов на прибыль, процентные отчисления в резервные фонды и др.); 2. система налоговых льгот при реинвестировании прибыли; 3. рыночная норма прибыли на инвестируемый капитал, рост которой сопровождается тенденцией повышения доли капитализированной части прибыли, и наоборот, ее снижения обуславливает увеличение доли потребляемой прибыли; 4. стоимость внешних источников формирования инвестиционных ресурсов (при высоком ее уровне выгоднее использовать прибыль, и наоборот). Внутренние факторы: 1. уровень рентабельности предприятия, при низком значение которого и соответственно небольшой сумме распределяемой прибыли большая ее часть идет на создание обязательных фондов и резервов, на выплату дивидендов по привилегированным акциям, на социальные программы и др.; 2. наличие в портфеле предприятия высокодоходных инвестиционных проектов; 3. необходимость ускоренного завершения начатых инвестиционных проектов; 4. уровень коэффициента финансового левериджа (соотношение заемного и собственного капитала), который является одним из индикаторов финансового риска и одним из факторов, определяющих доходность собственного капитала; 5. наличие альтернативных внутренних источников формирования инвестиционных ресурсов (амортизационного фонда, выручки от реализации основных средств и финансовых активов и др.); 6. текущая платежеспособность предприятия, при низком уровне которой предприятие должно сокращать потребляемую часть прибыли. /1.243-244/ 2. Аналитический раздел Объектом исследования является предприятие ООО «Кондитер». Основными методами исследования послужили методы табличный, метод относительных показателей, сравнения-динамики и другие. Анализируемый период охватывает три отчетных года работы предприятия (с 2007г. по 2009г.). 2.1 Организационная характеристика предприятия Общество с ограниченной ответственностью «Кондитер» было организовано и введено в эксплуатацию в 2000г. Предприятие является коммерческой организацией, основной целью деятельности которого является извлечение прибыли. Как юридическое лицо, предприятие самостоятельно осуществляет оперативный, бухгалтерский и статистический учет и отчетность в установленном действующим законодательством Российской Федерации порядке. Производственная деятельность ООО «Кондитер» основывается на выпуске хлеба, хлебобулочных и кондитерских изделий. На предприятии имеется кондитерский цех, который вырабатывает 20 наименований кондитерских изделий, В настоящее время предприятие производит хлеб из ржаной и из смеси ржаной и пшеничной муки, пшеничной муки двух сортов, булочные изделия. Основными целями деятельности предприятия являются: 1. производство и реализация хлебобулочных изделий через торгующие организации города; 2. обеспечение и повышение социальных гарантий членов трудового коллектива; 3. получение прибыли и рост доходов. Вся выпускаемая продукция пользуется большим спросом у покупателей. Большие трудности организация испытывает из-за несвоевременной оплаты за продукцию. В результате чего нет возможности закупить сырье, новое оборудование. ООО «Кондитер» отпускает свою продукцию под реализацию и по договору мены. Управление делами на предприятии распределены между директором, главным бухгалтером и начальником производства. Перед каждым работником ставятся конкретные задачи, за выполнение которых они несут ответственность. Политика оплаты труда работников строится на зависимости размера заработка от объемов производства. Организация имеет линейно-функциональную структуру управления, которая представлена на Рисунке Л3. 2.2 Основные показатели хозяйственной деятельности ООО «Кондитер» Основной производственной деятельностью предприятия ООО «Кондитер» является производство хлебобулочных изделий с последующей их продажей населению. Показатели развития предприятия представлены в Таблице 1. Таблица 1 Основные показатели развития предприятия

Как видно из Таблицы 1 за период с 2007 по 2009гг. ООО «Кондитер» увеличило выпуск продукции на 115%. Также за тот же период уменьшилась стоимость основных производственных фондов на 405801руб. Влияние данных факторов сказалось на увеличении произведенной продукции в расчете на одного работника и на 100руб. стоимости фондов. Это связано с тем, что предприятие провело ликвидацию морально устаревшего оборудования и заменило его новыми образцами с более высокими показателями выхода продукции. Состав продукции производимой предприятием ООО «Кондитер» за 2007 – 2009гг. показан в Таблице 2. Таблица 2 Производство основных видов продукции в натуральном виде, т.

Согласно данным, представленным в Таблице 2 ООО «Кондитер» специализируется на производстве хлеба, хлебобулочных и кондитерских изделий. В целом, за период с 2007 по 2009гг. показатели объемов производства продукции увеличились на 48% и имеют тенденцию к повышению. |

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||